SOLUSDTSOLUSDT Коллеги, приветствую вас.

Поговорим и подумаем о данном инструменте SOLUSDT.

Но перед этим важно понимать: это не торговая рекомендация всем подряд. Маржинальный трейдинг сопряжён с высоким риском, и данный обзор не гарантирует позитивный для вас исход.

Данный пост направлен коллегам, которые действительно занимаются торговлей и умеют принимать обдуманно самостоятельные торговые решения.

Начнём.

Solana инструмент, который показал наилучший результат за последние три года. Но под собой этот проект не имеет ничего фундаментального — пузырь, который себя отработал лучшим в рамках высокорискованного рынка.

Мои предложения следующие.

Цена в марте 2024 года вошла в диапазон, в котором находится на протяжении двух лет, т.е. в феврале / марте будет два года, как цена ходит от минимумов к максимумам примерно со средней ценой 160–170 долларов за единицу.

На последней волне роста в октябре цена не перебила пик, волна роста осталась усечённой, но при этом формировала клин, из которого цена развернулась. Я часто говорю: пока рынок не показал, что выше идти тяжело, никакая «реакция продавца» не имеет веса. Но сейчас отчётливо видим, что цена не имеет силы идти выше, и продавец силён у нас есть понижающиеся максимумы. Структура медвежья, и нет абсолютно бычьего аргумента.

Блок продаж отработан, и отработаны уровни как поддержки, так и сопоставления.

Считаю, что цена только на данном этапе формирует последнюю волну роста в рамках тех отскока, так как минимумы локально устояли и уровень 117 долларов служит всё ещё поддержкой. Локально есть реакция покупателя, и ожидается рост, на мой взгляд, до 150–160 и максимум допускаю 170 долларов за единицу.

Но как я действую в таком случае?

Я не планирую лонги на этой криптовалюте тут нет денег в лонгах, есть только максимальные риски потерять на лонгах. Но есть отличная возможность наблюдать за ростом, дождаться возможного роста до обозначенного уровня, и важно ждать, пока цена не покажет слабость, ждать реакцию продавца. И как только ударят по рынку допустим, пик был 163 доллара, цена откатит до 153 искать шорты в три этапа.

Но первая продажа должна быть на большую часть отведённого капитала. Далее второй вход на меньшую часть и третий на пробой уровня 117, тем самым средняя будет всегда выше, что позволяет комфортно удерживать с физически установленным стопом за максимум данного импульса роста.

Впоследствии можно удачно тянуть среднесрочно шорт.

Важно понять мысль, а не лезть на таран.

Следим в феврале за этой криптовалютой она ликвидная и интересная для торговли. Важно то, что именно на этом этапе можно поучаствовать в среднесрочном шорту с удержанием позиции.

Трендовый анализ

Как не позволить шуму убить твой трейдинг: фильтруем паттерны!Price Action: поглощение, пин-бар, inside bar на акциях и как не ловить шум

Сколько раз было так: увидел красивый пин-бар на минутке, влетел в сделку, а рынок как ни в чем не бывало пошел дальше, как трактор по грядке? Паттерн есть, депозитов нет. Давай разбираться, где тут магия, а где обычный рыночный шум.

Сначала по-простому, что за звери:

Поглощение

Свеча, которая полностью перекрывает тело предыдущей.

Бычье поглощение - после падающей свечи появляется растущая, тело которой больше и "съедает" её. Медвежье - наоборот.

Пин-бар

Свеча с длинной тенью и маленьким телом. Смысл: рынок пытался пойти в одну сторону, ему там быстро дали по рукам и цену вернули обратно.

Inside bar

Свеча полностью внутри предыдущей. Вроде "пауза" рынка: цена зажата в диапазоне, все собирают позиции, ждут выстрела.

Звучит красиво. Но почему в реале половина таких сетапов превращается в мусор? Потому что большинство смотрит на свечу, а не на контекст.

Контекст - это главное лекарство от шума.

Как я фильтрую эти паттерны на акциях:

1. Паттерн только у уровня

Поглощение посреди пустоты - это просто большая свеча.

Поглощение на сильном уровне, который уже несколько раз держал цену - совсем другая история.

То же самое с пин-баром и inside bar: мне они интересны у дневных/ часовых уровней, а не где попало.

2. Только по тренду или на реально сильном развороте

Бычье поглощение в жестком нисходящем тренде часто оказывается всего лишь передышкой.

На акциях я люблю две ситуации:

- вход по тренду (паттерн после отката к уровню/скользящей/области консолидации)

- вход против тренда только если уровень прям кирпичный: несколько касаний, объем, реакция в прошлом.

3. Размер имеет значение

Маленькое поглощение или крошечный пин-бар на фоне огромных свечей рынка - шум.

Я смотрю, чтобы паттерн выделялся:

- тело поглощения заметно больше среднего по последним свечам

- у пин-бара тень реально длинная относительно тела, а не "чуть-чуть подрисовали хвостик"

- inside bar интересен, если перед ним было импульсное движение, а не день боковика

4. Таймфрейм

На акциях больше всего шума на мелких ТФ, особенно в первые минуты после открытия сессии.

Мой подход:

- структура и уровни - от H1 и выше

- паттерны внутри дня - M5/M15, но только в привязке к старшим уровням

Если торговать каждый пин-бар на M1 - это не трейдинг, это казино с красивыми свечками.

5. Объем и время

На акциях объем - хороший фильтр:

- есть паттерн и есть всплеск объема - участники реально дерутся за цену

- если объем мертвый, рынок просто сменил свечку, там нет борьбы

Плюс время: пин-бар в середине обеда, когда все спят, и пин-бар на открытии/закрытии сессии - две большие разницы.

Теперь немного ереси.

Возможно, я ошибаюсь, но сам по себе паттерн вообще ничего не значит.

Да, красиво звучит: "рынок развернулся, потому что появился пин-бар". Но честнее так: "рынок и так был готов развернуться на уровне, а пин-бар просто показал нам этот момент".

Как не ловить шум, если резюмировать по-человечески:

- Не торгуй "форму" свечи, торгуй место, где она появилась

- Чем выше ТФ и сильнее уровень - тем меньше шума

- На акциях учитывай сессию, время и объем

- Не гонись за каждым паттерном, жди "толстые" сетапы, которые выделяются на графике

- Паттерн без контекста - это просто картинка

Попробуй ради эксперимента: открой свой любимый тикер, найди все красивые пин-бары/поглощения/inside bar, а потом отфильтруй их по простому правилу: "оставляю только те, что у сильных уровней и по тренду". Очень быстро станет понятно, где был сигнал, а где чистый рыночный шум.

Как не позволить шуму убить твой трейдинг: фильтруем паттерны!Price Action: поглощение, пин-бар, inside bar на акциях и как не ловить шум

Сколько раз было так: увидел красивый пин-бар на минутке, влетел в сделку, а рынок как ни в чем не бывало пошел дальше, как трактор по грядке? Паттерн есть, депозитов нет. Давай разбираться, где тут магия, а где обычный рыночный шум.

Сначала по-простому, что за звери:

Поглощение

Свеча, которая полностью перекрывает тело предыдущей.

Бычье поглощение - после падающей свечи появляется растущая, тело которой больше и "съедает" её. Медвежье - наоборот.

Пин-бар

Свеча с длинной тенью и маленьким телом. Смысл: рынок пытался пойти в одну сторону, ему там быстро дали по рукам и цену вернули обратно.

Inside bar

Свеча полностью внутри предыдущей. Вроде "пауза" рынка: цена зажата в диапазоне, все собирают позиции, ждут выстрела.

Звучит красиво. Но почему в реале половина таких сетапов превращается в мусор? Потому что большинство смотрит на свечу, а не на контекст.

Контекст - это главное лекарство от шума.

Как я фильтрую эти паттерны на акциях:

1. Паттерн только у уровня

Поглощение посреди пустоты - это просто большая свеча.

Поглощение на сильном уровне, который уже несколько раз держал цену - совсем другая история.

То же самое с пин-баром и inside bar: мне они интересны у дневных/ часовых уровней, а не где попало.

2. Только по тренду или на реально сильном развороте

Бычье поглощение в жестком нисходящем тренде часто оказывается всего лишь передышкой.

На акциях я люблю две ситуации:

- вход по тренду (паттерн после отката к уровню/скользящей/области консолидации)

- вход против тренда только если уровень прям кирпичный: несколько касаний, объем, реакция в прошлом.

3. Размер имеет значение

Маленькое поглощение или крошечный пин-бар на фоне огромных свечей рынка - шум.

Я смотрю, чтобы паттерн выделялся:

- тело поглощения заметно больше среднего по последним свечам

- у пин-бара тень реально длинная относительно тела, а не "чуть-чуть подрисовали хвостик"

- inside bar интересен, если перед ним было импульсное движение, а не день боковика

4. Таймфрейм

На акциях больше всего шума на мелких ТФ, особенно в первые минуты после открытия сессии.

Мой подход:

- структура и уровни - от H1 и выше

- паттерны внутри дня - M5/M15, но только в привязке к старшим уровням

Если торговать каждый пин-бар на M1 - это не трейдинг, это казино с красивыми свечками.

5. Объем и время

На акциях объем - хороший фильтр:

- есть паттерн и есть всплеск объема - участники реально дерутся за цену

- если объем мертвый, рынок просто сменил свечку, там нет борьбы

Плюс время: пин-бар в середине обеда, когда все спят, и пин-бар на открытии/закрытии сессии - две большие разницы.

Теперь немного ереси.

Возможно, я ошибаюсь, но сам по себе паттерн вообще ничего не значит.

Да, красиво звучит: "рынок развернулся, потому что появился пин-бар". Но честнее так: "рынок и так был готов развернуться на уровне, а пин-бар просто показал нам этот момент".

Как не ловить шум, если резюмировать по-человечески:

- Не торгуй "форму" свечи, торгуй место, где она появилась

- Чем выше ТФ и сильнее уровень - тем меньше шума

- На акциях учитывай сессию, время и объем

- Не гонись за каждым паттерном, жди "толстые" сетапы, которые выделяются на графике

- Паттерн без контекста - это просто картинка

Попробуй ради эксперимента: открой свой любимый тикер, найди все красивые пин-бары/поглощения/inside bar, а потом отфильтруй их по простому правилу: "оставляю только те, что у сильных уровней и по тренду". Очень быстро станет понятно, где был сигнал, а где чистый рыночный шум.

Волновой анализ Chainlink – 26 января 2026 г.

- Chainlink развернулся от зоны поддержки

- Возможен рост до уровня сопротивления 14.00

Криптовалюта Chainlink недавно развернулась вверх от зоны поддержки между долгосрочным уровнем поддержки 11.60 (который разворачивал цену с июня) и нижней дневной полосой Боллинджера.

Восходящий разворот от этой зоны поддержки остановил предыдущую импульсную волну iii в середине января.

Учитывая силу уровня поддержки 11.60 и перепроданное значение дневного стохастического осциллятора, можно ожидать, что криптовалюта Chainlink продолжит рост до следующего уровня сопротивления 14.00, который остановил предыдущую волну ii.

Волновой анализ EURCHF – 26 января 2026 г.- EURCHF развернулась от зоны поддержки

- Возможен рост до уровня сопротивления 0.9260

Валютная пара EURCHF недавно развернулась вверх от сильной зоны поддержки между уровнями 0.9195 и 0.9215 (которая разворачивала цену с конца 2024 года) и нижней дневной полосы Боллинджера.

Восходящий разворот от этой зоны поддержки остановил предыдущую импульсную волну iii от начала января.

Учитывая силу вышеупомянутой зоны поддержки и бычье расхождение на дневном стохастическом индикаторе, можно ожидать, что валютная пара EURCHF продолжит рост до следующего уровня сопротивления 0.9260 (бывшая месячная вершина от декабря).

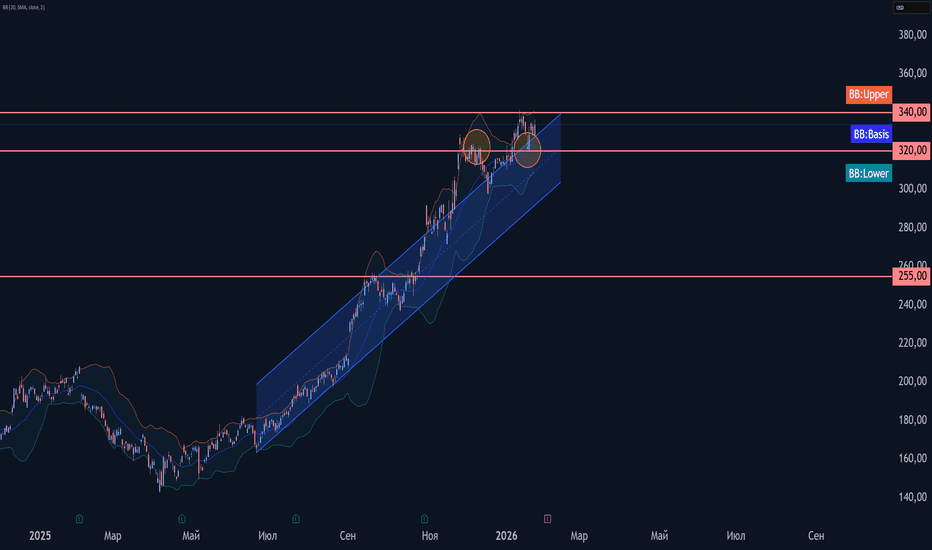

Волновой анализ Google – 26 января 2026 г.- Google развернулся от уровня поддержки 320,00

- Возможен рост до уровня сопротивления 340,00

Google недавно развернулся вверх от зоны поддержки между ключевым уровнем поддержки 320,00 (бывшее сопротивление от декабря) и 20-дневной скользящей средней.

Восходящий разворот от этой зоны поддержки положил начало активной краткосрочной импульсной волне 3, которая принадлежит резкой промежуточной импульсной волне (5) от декабря.

Учитывая сильный многомесячный восходящий тренд, можно ожидать, что Google продолжит рост до следующего уровня сопротивления 340,00 (вершина предыдущей импульсной волны 1).

Волновой анализ Apple – 26 января 2026 г.

- Apple развернулась от сильного уровня поддержки 245,00

- Возможен рост до уровня сопротивления 260,00

Apple недавно развернулась от зоны поддержки между сильным уровнем поддержки 245,00 (который развернул цену в начале октября), нижней дневной полосой Боллинджера и линией поддержки от апреля 2025 года.

Эта зона поддержки была дополнительно усилена линией поддержки нисходящего канала от декабря и 50% коррекцией Фибоначчи резкого восходящего импульса от августа.

Учитывая сильный дневной восходящий тренд, можно ожидать, что Apple продолжит рост до следующего уровня сопротивления 260,00 (вершина предыдущей волны 2).

Мосбиржа. Готова к росту, но не всё так просто! - АнализМосковская Биржа - великая котировка. Делюсь слегка залежавшимся моим прогнозом, от 05.01. Глобально тренд очевиден! Цели вроде бы тоже - ясны.. Но имеется на текущий момент сильное препятствие в виде Недельного Имбаланса. Также, если посмотрите Дневку - увидете большой гэп (174.83-187.19).

О чём говорят нам "гэпчики"?

- Они часто являются магнитами для цены, пустоты - которые цена стремиться закрыть ТЕЛОМ, а не фитилем! Это важно, поскольку я считаю, что таким образом - гэп ещё не закрыт.

Я думаю, цене стоит побороться с данной зонкой - крайне основательно.

- Возможно боковичок в районе 170-189.

- Может сходим закрывать гэп к 189 и далее получим откол вниз (как от манипуляции).

Что-то такое было бы логично увидеть..

Ясно одно - цели наши высоко!) Осталось только понять, какие преграды повстречаются.

Пишите Ваше мнение. Всем Удачи!)

Прогноз буду обновлять>>>

RUS:MOEX

Падающая звезда или Кузькина мать . Разворотная модель вершины падающая звезда - редкий паттерн символизирующий завершение восходящей тенденции , характеризуется формированием дня с широким диапазоном после длинного ралли цен с закрытием дня ниже цены открытия, важно наличие длинной тени свечи. Больше графиков на минуэтном масштабе в моем канале.

Идея по EURUSDКоллеги, по евро видим мощный импульсный выход.

Структура рынка продолжает обновлять максимумы, что подтверждает сохранение восходящей тенденции.

Предлагаю следующий сценарий работы.

Если рынок даст коррекционный откат в зону, откуда начался последний сильный импульс, можно рассмотреть длинную позицию.

Логика идеи:

• Ждём откат к области покупателя

• Входим по тренду, от ключевой зоны

• Удерживаем позицию по двум целям, которые отмечены на графике

В текущей рыночной структуре приоритет остаётся за длинными позициями.

Обязательно:

• соблюдайте риск-менеджмент,

• проводите собственный анализ перед входом в сделку.

Данная идея — моё видение рынка и может не совпадать с вашим. Работаем аккуратно, по системе и без эмоций.

Золото приближается к отметке в 5000 долларов.

I. Последние результаты и технический анализ

В последнее время золото демонстрирует сильный односторонний восходящий тренд с дневными колебаниями, превышающими 100 долларов. Непрерывные сильные бычьи свечи подтолкнули цены к отметке в 5000 долларов за унцию. Рынок демонстрирует паттерн «консолидация с последующими взрывными движениями», при этом прорывы часто приводят к быстрым ралли или падению, оставляя мало возможностей для подтверждения коррекций. Сильное бычье закрытие в пятницу выше 5-дневной скользящей средней указывает на устойчивый бычий импульс.

Ключевые технические характеристики:

Структура тренда: Односторонний восходящий тренд, все скользящие средние находятся в бычьем выравнивании, с устойчивым закругленным дном.

Ключевые уровни: Предыдущее сопротивление на уровне 4900 долларов превратилось в поддержку. Следующий критический психологический уровень — зона 5000–5030 долларов.

Предупреждение о риске: После последовательных сильных прибылей следует с осторожностью относиться к техническим коррекциям или давлению фиксации прибыли. Однако ожидается, что любая коррекция создаст возможности для покупки в рамках восходящего тренда. Среднесрочная цель остается на уровне 5400 долларов.

II. Прогноз на предстоящую неделю

Бычий настрой: Односторонний восходящий тренд остается неизменным. Любая коррекция должна рассматриваться как возможность для покупки. Сосредоточьтесь на ключевых уровнях поддержки.

Ключевое сопротивление: 5000–5030 долларов

Ключевая поддержка: 4950–4930 долларов, 4900 долларов (сильная поддержка)

III. Торговая стратегия на предстоящую неделю

1. Стратегия длинных позиций (ориентация на покупку на коррекциях)

Зона входа: $4940–$4950

Стоп-лосс: $4930

Цели: Первая цель $4990–$5030, пробой выше цели $5050–$5100

2. Стратегия коротких позиций (небольшие короткие позиции на уровне сопротивления)

Зона входа: $5050–$5060

Стоп-лосс: $5070

Цели: Первая цель $5000–$4980, пробой ниже цели $4950

IV. Управление рисками и торговые напоминания

Размер позиции: Входите небольшими партиями, общая экспозиция не должна превышать 10%.

Дисциплина стоп-лосса: Строго соблюдайте стоп-лоссы, избегайте убыточных позиций.

Рекомендации по времени:

Для длинных позиций: Терпеливо ждите коррекций до уровней поддержки, избегайте погони за максимумами.

Для коротких позиций: Только легкие попытки на ключевых уровнях сопротивления, быстрый вход и выход.

Ключевые факторы, за которыми следует следить:

Признаки стагнации цены или формирования вершин.

Повышенная волатильность вокруг публикации важных данных.

V. Резюме

Золото остается в сильном одностороннем восходящем тренде. Основной торговый подход — «покупка на коррекциях». Короткие позиции предназначены только для контртрендовых, краткосрочных попыток. Сосредоточьтесь на уровне поддержки $4900–$4950; стабилизация здесь предоставит идеальную возможность для бычьих позиций.

Отказ от ответственности: Приведенный выше анализ представляет собой личное мнение и не является инвестиционной рекомендацией. Торговля сопряжена с рисками, и инвесторам следует проявлять осторожность. Распределяйте средства в соответствии с вашей толерантностью к риску.

HYPE - среднесрочно - ЛОНГ. От 27.01.2026🔥$BYBIT:HYPE СВИНГ позицию в ЛОНГ рассматриваю после ретеста уровня, сходив к раскинутым лимитным ордерам.

Вход в позицию у каждого индивидуально, у меня в рамках РМ не превышает 3-5% от депозита

Вхожу с текущих + Лимитные ордера раскинул в диапазоне 23.408 - 21.613

✅ Тейки:

1tp - 25.660, затем перевод стоп-лосс в безубыток

2tp - 26.112

3tp - 26.886

4tp - полная фиксация позиции по вашему усмотрению (рассматриваю диапазон 28.394 - 29.968)

st - в зависимости от точки входа за пределами манипуляций с соблюдением РМ

💡Это мое личное видение, анализ графика, любая информация в данной аналитике не является финансовой рекомендацией!

Риски принятия решений о сделках вы берете на себя. Соблюдайте РМ.

От вас реакция 🚀 и я продолжаю анализировать рынок.

А так же можете писать свои предпочтения, по более востребованным сделаю аналитику.

SOL/USDT: Пробой $130 запустит ракету. Технический разбор.Приветствую, коллеги! 👋

Solana (SOL) достигла зоны максимального интереса. Мы наблюдаем идеальное слияние технического паттерна и фундаментальных ожиданий 2026 года. Рынок дает возможность зайти в сделку с отличным соотношением Риск/Прибыль.

🌍 Фундаментальный Фон: Прежде чем перейти к технике, важно понимать контекст:

Фактор Firedancer: Успешные тесты нового клиента-валидатора снижают риски перегрузок сети. Стабильность привлекает крупных игроков.

ETF Нарратив: Рынок закладывает в цену ожидания по запуску Solana-ETF вслед за Эфириумом. Институционалы удерживают позиции.

DeFi Активность: Объемы торгов на DEX Соланы продолжают конкурировать с Ethereum, подтверждая наличие реального спроса на токен SOL.

📊 Технический Анализ:

График показывает завершение коррекции и подготовку к развороту:

Гармоническая Синхрония: На 4-часовом таймфрейме (4H) сформирован бычий гармонический паттерн Shark. Актив идеально протестировал зону 1.41 – 1.61 по Фибоначчи. Статистически — это точка разворота.

Манипуляция (Turtle Soup): На дневном таймфрейме (1D) формируется модель «Черепаший суп». Мы увидели обновление минимума (сбор стопов) без инерции вниз. Лимитный покупатель защищает уровень.

Зона поддержки: Цена пришла в сильную Дневную зону поддержки, от которой исторически происходят откупы.

Для подтверждения лонг-сценария необходим закреп цены на 4-часовом таймфрейме выше уровня 130$. Это сформирует смену характера движения (ChoCH).

Цель 1 ($134): Перекрытие дневного имбаланса (FVG) и ключевой тейк паттерна Shark.

Цель 2 ($159 - $172): Основная зона интереса. Здесь находится медвежий Ордер Блок (OB) и начало Недельного FVG. Даже при глобальном негативе цена с высокой вероятностью придет сюда на ретест.

Внимательно следим за реакцией продавца на уровне 140$. Если пробой будет импульсным — держим до 170$.

Подробный разбор логики входа и психологию рынка смотрите в видеообзоре!

Дисклеймер: Не финансовая рекомендация. DYOR.

Ставьте лайк 👍 и подписывайтесь, чтобы не пропустить обновление идеи! Какой ваш прогноз по SOL на 2026? Ждете перехай? Пишите в комменты! 👇

HYPE - БЫСТРАЯ СДЕЛКА - ШОРТ. От 27.01.2026🔥 BYBIT:HYPEUSDT.P рассматриваю шортовую позицию с целью подтверждения уровня для дальнейшего отскока.

Вход в позицию у каждого индивидуально, у меня в рамках РМ не превышает 3-5% от депозита

Вхожу с текущих + Лимитные ордера раскинул в диапазоне 72.50 - 82.27

✅ Тейки:

1tp - 23.408, затем перевод стоп-лосс в безубыток

2tp - 23.041, возможен разворот от данного уровня после теста имба.

3tp - 22.367, возможен, но полагаю разворот будет на уровень раньше

4tp - в случае силы продавцов - полная фиксация позиции по вашему усмотрению (рассматриваю диапазон 21.613 - 20.815)

st - в зависимости от точки входа за пределами манипуляций с соблюдением РМ

💡Это мое личное видение, анализ графика, любая информация в данной аналитике не является финансовой рекомендацией!

Риски принятия решений о сделках вы берете на себя. Соблюдайте РМ.

От вас реакция 🚀 и я продолжаю анализировать рынок.

А так же можете писать свои предпочтения, по более востребованным сделаю аналитику.

Остерегайтесь коррекции цен на золото

Текущий тренд: Восходящий тренд демонстрирует признаки усталости

I. Основной взгляд

При поддержке множества факторов, таких как геополитические риски, ожидания смягчения политики Федеральной резервной системы и продолжающиеся покупки золота центральными банками, золото продолжает свой сильный восходящий тренд, сохраняя четкий бычий технический паттерн. Стратегия фокусируется на покупках на спадах в направлении тренда, уделяя пристальное внимание уровням поддержки во время коррекций.

II. Фундаментальные факторы

Устойчивый спрос на активы-убежища: Сохраняющаяся геополитическая неопределенность и неопределенность в торговой политике продолжают направлять капитал в золото.

Благоприятная макроэкономическая обстановка: Ожидания снижения процентных ставок Федеральной резервной системой, продолжающиеся покупки золота центральными банками и рекордный приток средств в ETF обеспечивают среднесрочную и долгосрочную основу для роста цен на золото.

Слабость доллара США: Индекс доллара США упал до четырехмесячного минимума (96,94), что дополнительно поддерживает цены на золото.

III. Технический анализ

Структура тренда:

Дневной график: Продолжается рост вдоль краткосрочных скользящих средних, признаков вершины пока нет, сохраняется общая сила.

4-часовой график: Пробит предыдущий максимум консолидационного диапазона, скользящие средние выстроены в бычью линию, поддерживая восходящий импульс.

1-часовой график: После открытия с гэпом вверх и ралли в утренней сессии, вошел в фазу консолидации на повышенных уровнях, краткосрочные скользящие средние расходятся вверх, а уровни поддержки постепенно смещаются вверх.

Ключевые уровни:

Сопротивление: 5110–5130 (зона расширения исторического максимума)

Поддержка: 5020–5000 (основная полоса поддержки)

IV. Торговая стратегия

Основное направление: Покупка на спадах

Формирование длинной позиции:

Зона входа: Поэтапный вход после стабилизации в диапазоне 5000–5020

Стоп-лосс: Ниже 4990

Цели: 5110–5130, с потенциальным расширением до 5150–5180 при прорыве

Короткая позиция (дополнительная):

Условие: Первое касание уровня 5110–5130 с признаками отскока

Стоп-лосс: Выше 5140

Цели: 5080–5060 (краткосрочная коррекция)

V. Напоминания об управлении рисками

Цены на золото находятся на исторических максимумах со значительным краткосрочным ростом, что требует осторожности в отношении технических коррекций.

Высокая чувствительность к фундаментальным новостям требует строгого определения размера позиции и дисциплины в отношении стоп-лосса.

Ключевые факторы, за которыми следует следить, включают движение доллара США, геополитические события и ожидания относительно политики Федеральной резервной системы.

VI. Важные временные ориентиры

Европейские и американские сессии: Если цены стабилизируются после коррекции, восходящий тренд может возобновиться. Устойчивая консолидация на высоких уровнях может указывать на формирование краткосрочного максимума.

Ключевые уровни: Прорыв ниже отметки 5000 может спровоцировать более глубокую коррекцию, в то время как прорыв выше 5130 может открыть дальнейший рост.

Примечание: Волатильность рынка повышена. Рекомендуется торговать с небольшими позициями и избегать погони за рынком. Корректируйте стратегии в режиме реального времени в зависимости от рыночной конъюнктуры.

ETH - детальный обзор на 27-31 январяВ этом видео отметил на графике важный уровень для ориентира по тренду, уровни поддержки/сопротивления, целевые зоны и смоделировал варианты поведения цены на эту торговую неделю.

Приятного просмотра. Делитесь с друзьями ценной информацией ссылаясь на источник.

BINANCE:ETHUSDT

ДИСКЛЕЙМЕР:

Мнение автора может не совпадать с вашим! Помните об этом и учтите в своих торговых сделках. В своих обзорах я предоставляю аналитику рынка - те данные, которые помогают моделировать потенциальные варианты/сценарии движения цены!

Да прибудет с вами профит! Vilarso

HYPE ГОТОВЫЙ ШОРТ / ЛОНГ АНАЛИЗ, ПАХНЕТ ВКУСНЫМ. От 25.01.2026По BYBIT:HYPEUSDT.P рассматриваю добивку на тест нижнего имбаланса, и RB

и затем лонговый отскок.

Вход в позицию у каждого индивидуально, у меня в рамках РМ не превышает 3-5% от депозита

-----ШОРТ ПОЗИЦИЯ-----

Вхожу с текущих

Тейки:

1tp - 21.685, затем перевод стоп-лосс в безубыток

2tp - 21.361

3tp - 20.815

4tp - полная фиксация позиции по вашему усмотрению (рассматриваю в районе 20.45)

st - в зависимости от точки входа за пределами манипуляций с соблюдением РМ (рекомендую в районе 22.8)

______________________________________________________________________________

-----ЛОНГ ПОЗИЦИЯ-----

Раскинул лимитные ордера в диапазоне 21.865 - 20.879

Тейки:

1tp - 22.329, затем перевод стоп-лосс в безубыток

2tp - 22.527

3tp - 22.716

4tp - полная фиксация позиции по вашему усмотрению (рассматриваю в районе 22.997 - 23.750)

st - в зависимости от точки входа за пределами манипуляций с соблюдением РМ (рекомендую в районе 20.3 - ниже идею считаю не действительной)

Это мое личное видение, анализ графика, любая информация в данной аналитике не является финансовой рекомендацией!

Риски принятия решений о сделках вы берете на себя. Соблюдайте РМ.

От вас реакция 🚀 и я продолжаю анализировать рынок.

А так же можете писать свои предпочтения, по более востребованным сделаю аналитику.

SHIB идет на ВЗЛЕТ. От 27.01.2026🔥 OKX:SHIBUSDT.P рассматриваю на продолжение ЛОНГОВОГО движения после увиденного сквиза и отскока.

Цель зоны сопротивления - тест дневного имбаланс, и обновление High

Вход в позицию у каждого индивидуально, у меня в рамках РМ не превышает 3-5% от депозита

Вхожу с текущих + раскинул лимитки в диапазоне 0.00000756 - 682

✅ ТЕЙКИ:

1tp - 0.00000815, затем перевод стоп-лосс в безубыток, полагаю будет ретест уровня и продолжение восходящего движения.

2tp - 0.00000833

3tp - 0.00000861

4tp - полная фиксация позиции по вашему усмотрению (рассматриваю диапазон 0.00000912 - 1009)

st - в зависимости от точки входа за пределами манипуляций с соблюдением РМ

💡Это мое личное видение, анализ графика, любая информация в данной аналитике не является финансовой рекомендацией!

Риски принятия решений о сделках вы берете на себя. Соблюдайте РМ.

От вас реакция 🚀 и я продолжаю анализировать рынок.

А так же можете писать свои предпочтения, по более востребованным сделаю аналитику

$EUR ГЛОБАЛЬНЫЙ КОНТЕКСТOANDA:EURUSD

-Подходим к основному таргету всего лонгового движения в виде месячного фрактала внутри месячного FVG и OB

-Последний импульс максимально ускоренный, поэтому буду ждать консолидацию при достижении таргета 1.19188

-После консолидации весь упор буду делать на агрессивные шорт позиции, но для этого надо увидеть подтверждение на 1W и ниже

-Консолидацию тоже буду торговать, но как, посмотрим уже при достижении таргета

🚀Поддержите идею ракетой на TradingView🚀

Золото готово пробить отметку в 5000 долларов.

Индекс доллара США:

Эта неделя завершилась значительным снижением, и на следующей неделе ожидаются дальнейшие минимумы. Начальный уровень поддержки находится около 96,6, с сильной поддержкой на предыдущем минимуме 95,8. На дневном графике в пятницу видна большая медвежья свеча; в понедельник основное внимание будет уделено торговому диапазону 97,7-96,6.

Золото:

На недельном графике видна большая бычья свеча, с недельным приростом более 360 долларов, продолжающая свой сильный тренд. В понедельник ожидается восходящий импульс с упором на покупки на спадах. Однако следует проявлять осторожность в отношении сопротивления вблизи уровня 5000 долларов; погоня за ценой должна осуществляться с осторожностью. Ключевой уровень сопротивления находится около 5050. Если его не удастся пробить, можно попытаться открыть небольшую короткую позицию. Если цена удержится выше этого уровня, ожидается дальнейший рост более чем на 50 долларов, с целью достижения уровней 5100-5200 или даже 5300. Первым уровнем поддержки, за которым следует следить, является 4900, с сильной поддержкой на уровне 4808. Оба уровня являются хорошими ориентирами для открытия длинных позиций.

Дневной график показывает общий восходящий тренд в пятницу, пробив и достигнув нового максимума на уровне 4990, в конечном итоге закрывшись длинной бычьей свечой с нижней тенью. Дневной уровень поддержки поднялся примерно до 4936, в то время как часовой уровень поддержки находится на минимуме коррекции 4958. Этот уровень можно использовать в качестве внутридневной разделительной линии между бычьим и медвежьим трендами; движение к этому уровню может указывать на возможность покупки. При касании этого уровня также может появиться возможность для покупки. Если рынок покажет сильную динамику, ожидается, что он будет торговаться выше 4970-4980 с целью пробития уровня 5000 и тестирования области 5020-5050. Глубокая коррекция цен на золото произойдет только в случае пробоя уровня 4900; в противном случае, сильный восходящий тренд продолжится.

Торговая стратегия:

В понедельник рассмотрите возможность размещения длинных позиций в районе 4945-4955 с стоп-лоссом на уровне 4935. Если тренд сильный, рассмотрите возможность открытия длинных позиций в районе 4970-4980, ориентируясь на пробой уровня 5000. Небольшую короткую позицию можно рассмотреть вблизи 5050.