Кроме теханализа

Почему ваш стоп-лосс становится чьей-то прибылью?📊 Ликвидность за каскадом: Механика захвата стопов

🧠 Природа каскадных уровней

Каскад из нескольких последовательных экстремумов формирует зону экстремального скопления ликвидности. Розничные трейдеры устанавливают стоп-ордера за каждым локальным минимумом или максимумом, создавая «топливо» для крупных игроков. Когда цена пробивает первый уровень, срабатывает цепная реакция рыночных заявок, которая ускоряет движение к последующим точкам ликвидности.

🔍 Идентификация истинного пробоя

Крупный капитал использует эти зоны для заполнения значительных позиций без существенного проскальзывания. Ключевым признаком институционального интереса является резкое поглощение каскада с последующим возвратом и закреплением цены выше или ниже зоны захвата. Отсутствие быстрой реакции после снятия ликвидности указывает на слабость рыночного импульса и риск продолжения тренда.

📌 Практическое применение

Трейдер определяет каскад уровней на старшем таймфрейме и ожидает манипуляцию последним значимым экстремумом. Вход в позицию осуществляется строго после формирования разворотной структуры в зоне снятия ликвидности. Этот метод минимизирует риски, так как стоп-лосс размещается за точкой кульминации продаж или покупок.

📊 Резюме

Каскады ликвидности являются магнитом для цены, а их техничное снятие служит наиболее надежным сигналом для поиска разворотных паттернов в институциональном трейдинге.

Ger40 Анализ + План монетизации

W - Цена не смогла продолжить лонговое расширение согласно +W SOF от ближайшего , что может указывать на слабость покупателей и необходимость дозаправки ниже в дискаунт значениях. Напротив ценой сформирован указывающий на дисбаланс продаж.

D - Формирование D FH в рамках указывало на интерес продаж в тех отметках. Дальнейший рейд D FH формирует новуб опорную область , что указывает на дисбаланс и актуальность продаж.

Напротив все же сформирована проблемная область , которая так же указывает на дисбаланс покупок.

H4 - В контексте рейда D FH ценой так же формируется -H4 DR, что так же указывает на дисбаланс продаж и предоставляет зону для работы

Рассматривал бы шорт с дальнейшим менеджментом\наблюдением за реакцией в рамках

Plan

Sell Limit от H1 FH в рамках -H4 DR c размещением стопа за диапазон

Аллокация риска : 1%

Условия BE : достижение ценой проблемной области с дальнейшим поступлением дисбаланса покупателей, без формирование новых опорных областей в шорт. (важно наблюдать за реакцией в рамках проблемной области)

Условия переоценки : получение SL \TP \ достижение ТА с дальнейшим поступлением объема покупателей.

Аэрофлот: куда рванет боковик? Ключевые уровни на ближайшие дни!Аэрофлот. Кто еще смотрит на этот боковик и думает, куда он рванет дальше? По данным рынка сейчас снова обсуждают поддержку авиасектора и восстановление спроса на перелеты, так что бумага не случайно стоит в плотной проторговке - крупные игроки набирают и разгружают позиции.

На 4-часовом графике цена зажата между зонами ликвидности 55 и 61, справа по профилю видно основной объем. RSI держится выше середины и разворачивается вверх, давление продавцов слабеет. Возможно, я ошибаюсь, но такая тепловая карта ликвидности чаще заканчивается выносом к следующему магниту в районе 60.9 - 66.9, а дальше открывается дорога к 70.

Что делать новичку прямо сейчас? ✅ Мой базовый сценарий - искать лонг от откатов, пока цена выше 54.8, с целями 60.9 и 66.9. ⚠️ Если поддержку 54.8 продавят, жду похода к нижней зоне ликвидности около 49.4 и там уже буду заново смотреть сетап; сам пока без позиции и жду понятного выхода из боковика - это не рекомендация, а мой торговый план.

DXY (USD) вероятность 80% закрыть день выше открытия дняОсновные правила:

Если у нас высокая вероятность на BUY - означает, что к завершению дня данный актив закроют выше цены открытия текущего дня.

Если у нас высокая вероятность на SELL - означает, что к завершению дня данный актив закроют ниже цены открытия текущего дня.

Вероятности по другим активам ниже:

No Ticker TREND WIN %

1 AUDCAD BUY 53

2 AUDCHF BUY 53

3 AUDJPY BUY 60

4 AUDNZD BUY 53

5 AUDUSD SELL 53

6 CADCHF BUY 67

7 CADJPY BUY 60

8 CHFJPY BUY 60

9 EURAUD SELL 60

10 EURCAD SELL 67

11 EURCHF BUY 67

12 EURGBP BUY 53

13 EURJPY BUY 73

14 EURNZD BUY 53

15 EURRUB SELL 73

16 EURUSD SELL 73

17 GBPAUD SELL 60

18 GBPCAD SELL 60

19 GBPCHF BUY 60

20 GBPJPY SELL 53

21 GBPNZD SELL 53

22 GBPUSD SELL 53

23 NZDCAD SELL 60

24 NZDCHF SELL 53

25 NZDJPY SELL 60

26 NZDUSD SELL 53

27 USDCAD SELL 53

28 USDCHF BUY 73

29 USDJPY BUY 67

30 USDRUB SELL 60

31 XAGUSD SELL 60

32 XAUUSD SELL 60

33 NASDAQ100 BUY 60

34 S&P500 BUY 60

35 DOW30 BUY 60

36 RTSI BUY 53

37 AFLT SELL 53

38 BRENT SELL 67

39 BTCUSD SELL 63

40 COPPER BUY 53

41 WTI SELL 60

42 DAX BUY 53

43 GAZP BUY 60

44 GMKN SELL 67

45 HEATINGOIL SELL 60

46 LKOH BUY 67

47 MTSS SELL 60

48 NATURALGAS SELL 67

49 NVTK BUY 73

50 PALLADIUM SELL 67

51 PLATINUM SELL 53

52 ROSN SELL 60

53 SBER SELL 53

54 COCOA SELL 53

55 COFFEE SELL 60

56 CORN BUY 60

57 SOYBEANS SELL 53

58 SUGAR BUY 67

59 WHEAT SELL 67

60 USD Index BUY 80

61 NIKKEI225 BUY 60

62 USDPLN BUY 53

А теперь новостная лента ожиданий аналитических агентств и разбор отдельных показателей на сегодняшний день, чего ожидать на основных торговых сессиях. Также укажем фон доллара США, сильный на текущий момент или же слабый. От фона доллара США будет зависеть направленное движение самой пары.

НОВОСТИ сегодня:

Фон доллара США слабый (следим за возможным изменением)

11:15 МСК - ожидания частичного ослабления EUR

11:45 - ожидания частичного ослабления EUR

11:50 - ожидания частичного ослабления EUR

11:55 - ожидания частичного укрепления EUR

12:00 - ожидания частичного ослабления EUR

12:30 - ожидания частичного укрепления GBP

13:00 - ожидания ослабления EUR

16:15 - ожидания укрепления доллара США USD

17:00 - ожидания укрепления доллара США USD

18:00 - ожидания ослабления доллара США USD

18:30 - ожидания частичного падения стоимости нефти

Важные события текущей недели:

Четверг: % ставка Британии. % ставка Евро. Данные рынка труда США

Пятница: Данные рынка труда Канады. Данные рынка труда США (Non-farm payrolls)

Всем желаю профитов и отличного настроения на весь день!

Металлы готовятся показать дальнейший импульс?☝️Я уже неоднократно рассказывал, что первый показатель роста инфляции — это рост металлов, после них идёт энергия, сельское хозяйство, продовольствие. Также ранее я упоминал, что CPI — это показатель, который опаздывает, потому что есть такая штука, как издержки. Сначала CPI может находиться долго в боковике, а затем дать сильный импульс.

☔️Что такое издержки? Издержки — это ситуация, когда цены растут постепенно, а не одним импульсом. Я уже приводил пример с пиццерией: люди тянут, не поднимая цены до последнего, дабы не потерять своих клиентов, а до вашей пиццерии ещё есть несколько этапов — поставщик продуктов, энергия, вода и прочее.

🏖Так вот, если мы откроем график CPI 1967–1983 годов и сравним с текущим состоянием, то фрактальная основа у нас очень схожа, я бы сказал, что ситуация идентична. Тогда мы имеем право сравнить ситуацию по золоту тех времён с инфляцией тех времён — это картинка под номером 1. Мы видим прямую взаимосвязь золота с инфляцией: инфляция растёт — золото летит. Следовательно, мы предположили, что CPI сейчас фрактально схож с ситуацией 1967–1983 годов, и доказали, что золото коррелировало с инфляцией.

⚡️Тогда мы имеем право рассмотреть ситуацию по золоту сейчас и в те времена, и здесь у нас два идентичных импульса — ещё один фрактал. Если посмотреть, то тогда у нас было движение около 732%, в то время как сейчас мы сделали только половину от этого движения. Следовательно, нам ещё есть куда лететь, причём агрессивно. Это поход в район 8.000 — это картинка под номером 2.

🤨Но есть ещё один интересный вопрос. Мы видим, что золото и CPI коррелировали очень хорошо в те времена, сейчас же CPI стоит на месте, а золото летит вверх. Почему так? Есть много различных факторов, но моё мнение заключается в том, что на данный момент шатдауны внедряются для того, чтобы скрыть реальную ситуацию. Как раз новый возможный шатдаун закроет для нас важные данные, которые выходят в первой половине месяца. А также, я считаю, что данные не являются подлинными, так как в отчётах сидят люди Трампа.

💎На данный момент я считаю, что этот год мы закончим с CPI выше 3%. Напомню, наша первая волна в 2022 году была выше 9%, а вторая по фракталу должна быть ещё сильнее, следовательно — выше 9%. Поэтому скромная цель сейчас для меня — 3% в этом году.

🤑Обратить внимание на металлы; энергию; ETF, которые учитывают базовые потребности. Я буду продолжать накапливать позицию.

Hyperliquid (HYPE): На медвежке он обвалится, CAKE примерHYPE начал свой медвежий тренд. CAKE в 2021 году тоже был на сильнейшем хайпе и показывал такую же динамику роста — многие верили в него. Но после начала медвежьего тренда посмотрите, как он ушёл в бездну.

Любой хайп — будь то ИИ, NFT или DEX-биржи — заканчивается, и проекты практически всегда корректируются более чем на 90%.

Покупать этот проект на спот бессмысленно. Я жду его обвал минимум на 95%: когда хайп уйдёт → мультипликаторы сдуются.

Не верьте в чудо и технологии — это крипта 🙂

2,5$-2$ там можно будет присмотреться на спот.

Обзор дня 03.02.2026🌏 Рынки:

AMEX:SPY +1.87 +0.27%(pre/m)

NASDAQ:QQQ +3.74 +0.60%(pre/m)

🆕 Экономические новости:

10:00 США – Вакансии JOLTs (Job Openings)

📈 Гэпы вверх

Реакция на отчеты/гайденс:

💥 NASDAQ:TER NYSE:DVA 💥 NASDAQ:PLTR NYSE:ATI NYSE:BALL NYSE:BR NYSE:MPC NYSE:ITW

Другие новости:

GIP компании BlackRock объединяется с EQT в попытке приобрести энергетическую компанию NYSE:AES

В обновлённом отчёте Bernstein повысил целевую цену акций NASDAQ:SNDK с 580 до 1000 долларов, что на 50 % выше последней цены закрытия. Компания также подтвердила рейтинг «лучше рынка» для SNDK.

Сообщается, что NASDAQ:AAPL рассматривает возможность партнёрства с $INTC. Производитель iPhone может обратиться к полупроводниковому гиганту с просьбой о производстве чипов по индивидуальному заказу.

Тим Кук сказал во время телеконференции: «В настоящее время мы ограничены в возможностях, и на данный момент сложно предсказать, когда спрос и предложение сбалансируются» - чем намекнул на то, что рост цен на ОЗУ ещё не завершён. NASDAQ:MU NASDAQ:SNDK

NASDAQ:WULF расширяет портфель проектов в области цифровой и энергетической инфраструктуры за счет стратегических приобретений в Кентукки и Мэриленде

📉 Гэпы вниз

Реакция на отчеты/гайденс:

💥 NASDAQ:PYPL 💥 NASDAQ:RMBS NYSE:IT NYSE:ETN NYSE:ADM 💥 NASDAQ:NXPI 💥 NYSE:PFE NASDAQ:PEP 💥 NYSE:MRK NYSE:GPK NYSE:BRBR NYSE:PNR NYSE:MTG NYSE:DOC NYSE:SPG

Другие новости:

Акции европейских компаний-разработчиков программного обеспечения, предоставляющих услуги для юридической отрасли, во вторник сильно упали в цене после того как Anthropic запустил инструмент на своей странице на GitHub. NYSE:RELX

National Bank снизила целевую цену акций NASDAQ:TRI с 300 канадских долларов до 190.

Акции китайских технологических компаний приближаются к «медвежьему» рынку из-за налоговых проблем NYSE:BABA NASDAQ:BIDU NASDAQ:NTES NASDAQ:JD

Citizens понизила рейтинг XETR:SAP после того, как темпы роста выручки замедлились до минимума за девять кварталов

Расширение инфраструктуры NYSE:ORCL за счёт долговых обязательств для удовлетворения спроса новых клиентов вызывает опасения. Майкл Бэрри сказал, что Oracle «не обязана была это делать», имея в виду сделку с OpenAI на сумму 300 миллиардов долларов.

‼️ Дополнительно

#золото = +6% #серебро = +10% #платина = +6% #палладий = +6% #алюминий = +1% #медь = +4% #никель = +2%

OpenAI недовольна скоростью, с которой обеспечение NASDAQ:NVDA может выдавать пользователям ChatGPT ответы на сложные вопросы. Ищет альтернативы — RTRS (альтернатив чипам Nvidia нету - аналитики)

SpaceX перед IPO выкупила xAI (слияние) / Объединённая компания оценивается в $1.15 трлн

🏢 IPO

AMEX:JAGU – Jaguar Uranium Corp., инкорпорирована в Британской Колумбии (Канада). Pre-revenue компания в сфере разведки урана и критических минералов с активами в Латинской Америке. Фокус — три проекта: один в Колумбии и два в Аргентине.

Ключевые операционные масштабы:

— 3 проекта разведки (1 Колумбия, 2 Аргентина)

— Pre-revenue стадия

— Сфокусирована на uranium & critical minerals

— Основана в 2006 году

Цена: $4.00–$6.00

Объём: 6,000,000 акций

Привлечено: ~$30,000,000 (IPO, NYSE American)

За 12 мес. до 31 декабря 2024 г.:

Выручка: $0

Чистая прибыль: –$5.76 млн

Сотрудников: 3

Похожие публичные компании: NYSE:CCJ , AMEX:UEC , AMEX:UUUU , AMEX:DNN , NYSE:NXE , AMEX:URG

📋 Список задействованных тикеров:

NASDAQ:TER NYSE:DVA NASDAQ:PLTR NYSE:ATI NYSE:BALL NYSE:BR NYSE:MPC NYSE:ITW NYSE:AES NASDAQ:SNDK NASDAQ:AAPL NASDAQ:INTC NASDAQ:MU NASDAQ:WULF NASDAQ:PYPL NASDAQ:RMBS NYSE:IT NYSE:ETN NYSE:ADM NASDAQ:NXPI NYSE:PFE NASDAQ:PEP NYSE:MRK NYSE:GPK NYSE:BRBR NYSE:PNR NYSE:MTG NYSE:DOC NYSE:SPG NYSE:RELX NASDAQ:TRI NYSE:BABA NASDAQ:BIDU NASDAQ:NTES NASDAQ:JD XETR:SAP NYSE:ORCL NASDAQ:NVDA AMEX:JAGU

С уважением – команда hi2morrow.

SOL: шортовая позиция По активу SOL хотелось бы увидеть еще один локальный импульс вниз, где магнитом для цены выступает external liquidity на отметке 95.19$

Поэтому для открытия шортовой позиции я ожидаю увидеть возврат цены к шортовому FVG, который расположен в диапазоне 106.67 - 111.75$. Именно данный блок выступает в качестве уровня сопротивления для цены и является зоной интереса для открытия шортовых позиций

Сейчас я просто кинул алерт на тест указанного диапазона и буду держать вас в курсе дальнейших действий

BTC/USDT Ликвидации над головой и формирование ожиданий!🪙BTC/USDT

Ключевые наблюдения:

Магнит сверху ($79,000 - $79,500):

Обратите внимание на плотную структуру оранжевых линий чуть выше текущей цены. Уровень $79,200 буквально светится. Это означает, что там скопился огромный объем отложенных ордеров на покупку (закрытие шортов). Для цены это работает как магнит — рынку выгодно сходить туда, чтобы "разгрузить" толпу, ставящую на падение.

Защита снизу ($77,400 - $76,500):

Зеленые линии распределены более разреженно. Ближайшая зона интереса медведей находится в районе $77,400. Однако, по сравнению с "плитой" сверху, эти уровни выглядят менее привлекательными для крупного игрока прямо сейчас.

Контекст движения:

Мы видим, что цена восстановилась после сильного пролива (белая зона снизу около $74,700). Сейчас актив находится в боковике (консолидации). Обычно выход из такой проторговки происходит в сторону наибольшего скопления ликвидности.

Рынок находится в фазе локального накопления.

🔼 Сценарий А (наиболее вероятный): Локальный Short Squeeze. Цену могут импульсно дернуть вверх к отметкам $79,200–$79,500, чтобы собрать ликвидность шортистов. После этого возможен откат или разворот.

🔽 Сценарий Б: Если покупатель проявит слабость и не сможет преодолеть $78,500, мы пойдем тестировать ближайшую зеленую зону на $77,400.

🤔 Вывод

Цена зажата в узком коридоре, но "деньги" сейчас лежат сверху. Открытие шорт-позиций прямо сейчас выглядит рискованным, так как стопы за $79k — слишком сладкая цель для маркетмейкера. Следим за реакцией цены на уровень $78,500.

Как вы считаете, пойдем сначала брить шортистов на $79k или обновим локальный лой? 👇

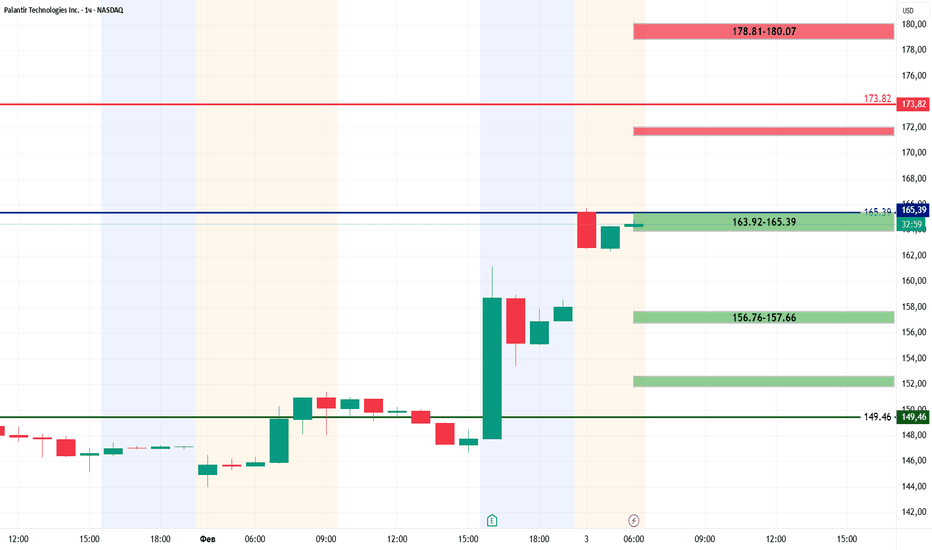

Update $PLTR for February 3, 2026На отчете NASDAQ:PLTR гэпнулась наверх. С января 2026 года на всех ТФ флоу был за продавцами. Смена флоу начинается с младших ТФ. Сначала дэйли, потом недельный и месячный. Благодаря гэпу дневной флоу сместился наверх, и на премаркете NASDAQ:PLTR торгуется вблизи очень важного недельного уровня 165.39.

Пробой 165.39 триггернет «комбо»: на двух ТФ флоу перейдет под контроль покупателей, и это означает, что акция вполне может пойти выше. Цель месячного ТФ – 171.37. Именно этот уровень будет неким тестом для покупателей: готовы ли они сменить флоу на месячном ТФ.

Таким образом, сегодняшняя ключевая зона 163.92-165.39. Пока NASDAQ:PLTR торгуется ниже и эту зону удерживают продавцы, я допускаю возврат к уровням поддержки, поскольку недельный флоу ниже 165.39 за продавцами. Промежуточная поддержка 159.66 (допускаю пробой). Сильная поддержка находится в зоне 156.76-157.66 , которая включает в себя недельные LIVE уровни (проецируемые на следующую неделю). Дип в эту зону покупатели должны удержать. Если это материализуется, то NASDAQ:PLTR скорее всего вернется к ключевой зоне. Я допускаю также, что дип может не достичь зоны 156.66-157.76 : его могут выкупить выше. В этом случае сценарий тот же: возврат к ключевой зоне и возможный пробой.

Зона 156.76-157.66 также включает в себя дневные уровни, а точнее дневные границы экзост зоны. Если вдруг эта зона станет сопротивлением, акция может уйти ниже – 151.80-152.62 , и это очень сильная поддержка.

Если покупатели смогут пробить 165.39 и сформировать поддержку выше уровня, первый таргет – зона 171.37-172.02 , где 171.37 - месячный уровень, а 172.02 – недельный уровень сопротивления. И это сильная зона по умолчанию, которую нужно очень внимательно мониторить. Если она станет сопротивлением, то NASDAQ:PLTR вернется к ключевой зоне. Пробой 171.37-172.02 приведет к смене месячного флоу, и на 3-х ТФ контроль будет за покупателями. Такой тренд может зайди дальше, чем мы можем предполагать.

Дополнительные уровни:

173.82 – сильный уровень сопротивления, месячный LIVE уровень.

178.81-180.07 – очень сильное сопротивление, месячный и недельный LIVE уровни.

149.46 – extremely strong support – Дневной уровень, ниже которого дневной флоу перейдет под контроль продавцов (маловероятно).

Соблюдайте риски, используйте стопы.

EUR/USD Рынки сегодня будут брить всех. Аккуратно

📈По евро жду правильной коррекции и от нее сразу же буду набирать лонги.📈 Цель — двойная вершина. От пои особой реакции ждать не буду, хотя мне кажется, за байтят на шорт людей и потом развернут. Там можно добраться будет тем, кто не успеет зайти.

📈По ситуации наблюдаем. Идея намечена.📈

Не забываем , что сегодня новостной фонд, возможно просто расширение ( более широкий флет ) и рынки ждут 18:00.

После того как снимем цель, буду ждать разворотную формацию. Заранее постараюсь выложить идею .

$HYPE наглядно показывает, как рынок проверяет спрос

Импульс из дискаунт зоны был сильный, с расширением объёма — здесь вопросов нет, покупатель зашёл хорошо.

А вот дальше начинается самое интересное. Цена дошла до эквилибриума и зоны 0.382 — здесь рынок обязан был показать инициативу, если это разворот. Этого не произошло.

Ретест уровня вышел вялым: объём снижается, импульса нет, движение похоже на реакцию, чем на продолжение. Микро-структура формально меняется, но это не смена HTF-структуры, а попытка удержаться. По факту рынок сейчас просто «щупает» ликвидность.

Визуально красиво, по структуре слабовато.

РусГидро: пробой максимумов или откат? Ключевые уровни на сегоднРусГидро. Кто успел взять гидру пониже или все ждали "ещё откатит"? Сейчас бумага снова на радарах: по данным рынка в секторе обсуждают дивиденды и поддержку энергокомпаний, и интерес к эмитенту заметно оживился. Цена как раз штурмует зону последних локальных максимумов - момент, когда толпа обычно начинает просыпаться.

На 4-часовом графике цена отскочила от поддержки 0.406 и идёт к сопротивлению 0.448, где проходит сильный горизонтальный объём. RSI в верхней половине диапазона, без перекупленности - тренд бычий, но разогрев ещё не критичный. Возможно, я ошибаюсь, но по такой картинке шорт тут больше похож на игру против поезда.

✅ Мой план: лонг по откату в район 0.42-0.41 с целями 0.448 и расширением до 0.49, стоп логично прятать под 0.406. Альтернативный сценарий: если 0.406 не удержат и закрепимся ниже, тогда дорога открывается к 0.372 - там уже буду смотреть лонг заново. Пока сам без позиции, жду либо пробоя 0.448, либо нормального отката, а не гонки за уходящим поездом.

Оправдана ли премия P/E компании L3Harris в 40 раз?Компания L3Harris Technologies позиционирует себя как «надежный деструктор» (Trusted Disruptor) на мировом оборонном рынке, заполняя нишу между традиционными аэрокосмическими гигантами и гибкими технологическими новаторами. Работая в космосе, воздухе, на суше, море и в киберпространстве, компания ориентируется на важнейшие приоритеты национальной безопасности в то время, когда мировые расходы на оборону, по прогнозам, достигнут $2,6 трлн к концу 2026 года.

Геополитические факторы играют на руку компании:

Европа: Война в Украине вызвала масштабное перевооружение; расходы России на оборону в 2025 году составили почти $157 млрд.

Азиатско-Тихоокеанский регион: Оборонные бюджеты здесь превышают $530 млрд в год.

Успехи: Недавно компания получила контракт на $2,2 млрд на поставку систем дальнего радиолокационного обнаружения для Кореи.

2025 год стал «явной точкой перегиба» с годовой выручкой в $21,9 млрд. Отношение заказов к продажам (book-to-bill) 1,3x указывает на рекордный объем заказов. Однако результаты четвертого квартала оказались неоднозначными: выручка в $5,6 млрд не оправдала прогнозов на 2,95% из-за 43-дневного приостановления работы правительства США.

В начале 2026 года компания получила инвестиции в размере $1 млрд в свое подразделение ракетных систем, которое планирует вывести на IPO во второй половине 2026 года. Обладая портфелем из 3 908 патентов, L3Harris остается краеугольным камнем современной оборонной промышленности. Тем не менее, инвесторы должны учитывать высокую оценку в 40x P/E, которая предполагает, что рынок уже заложил в цену значительный будущий успех.

GBPCAD вероятность 87% закрыть день ниже открытия дня Основные правила:

Если у нас высокая вероятность на BUY - означает, что к завершению дня данный актив закроют выше цены открытия текущего дня.

Если у нас высокая вероятность на SELL - означает, что к завершению дня данный актив закроют ниже цены открытия текущего дня.

Вероятности по другим активам ниже:

No Ticker TREND WIN %

1 AUDCAD SELL 60

2 AUDCHF BUY 60

3 AUDJPY BUY 67

4 AUDNZD SELL 67

5 AUDUSD BUY 53

6 CADCHF BUY 73

7 CADJPY BUY 60

8 CHFJPY BUY 53

9 EURAUD BUY 53

10 EURCAD SELL 60

11 EURCHF BUY 73

12 EURGBP BUY 80

13 EURJPY BUY 67

14 EURNZD SELL 53

15 EURRUB SELL 60

16 EURUSD BUY 53

17 GBPAUD SELL 60

18 GBPCAD SELL 87

19 GBPCHF SELL 53

20 GBPJPY BUY 53

21 GBPNZD SELL 60

22 GBPUSD SELL 67

23 NZDCAD SELL 53

24 NZDCHF BUY 60

25 NZDJPY BUY 60

26 NZDUSD BUY 53

27 USDCAD SELL 53

28 USDCHF BUY 60

29 USDJPY BUY 67

30 USDRUB SELL 60

31 XAGUSD SELL 53

32 XAUUSD SELL 60

33 NASDAQ100 BUY 53

34 S&P500 BUY 60

35 DOW30 BUY 67

36 RTSI BUY 53

37 AFLT BUY 60

38 BRENT SELL 53

39 BTCUSD SELL 63

40 COPPER SELL 60

41 WTI BUY 53

42 DAX BUY 53

43 GAZP SELL 53

44 GMKN SELL 87

45 HEATINGOIL BUY 53

46 LKOH BUY 53

47 MTSS BUY 53

48 NATURALGAS SELL 67

49 NVTK SELL 60

50 PALLADIUM SELL 53

51 PLATINUM BUY 73

52 ROSN SELL 53

53 SBER SELL 60

54 COCOA BUY 67

55 COFFEE BUY 67

56 CORN BUY 53

57 SOYBEANS SELL 60

58 SUGAR BUY 60

59 WHEAT SELL 53

60 USD Index BUY 67

61 NIKKEI225 SELL 60

62 USDPLN BUY 53

А теперь новостная лента ожиданий аналитических агентств и разбор отдельных показателей на сегодняшний день, чего ожидать на основных торговых сессиях. Также укажем фон доллара США, сильный на текущий момент или же слабый. От фона доллара США будет зависеть направленное движение самой пары.

НОВОСТИ сегодня:

Фон доллара США сильный (следим за возможным изменением)

10:45 МСК - ожидания частичного ослабления EUR

11:00 - ожидания частичного ослабления EUR

18:00 - ожидания укрепления доллара США USD

Важные события текущей недели:

Среда: % ставка Новой Зеландии. Данные рынка труда + PMI США. Запасы сырой нефти

Четверг: % ставка Британии. % ставка Евро. Данные рынка труда США

Пятница: Данные рынка труда Канады. Данные рынка труда США (Non-farm payrolls)

Всем желаю профитов и отличного настроения на весь день!