Торговые идеи

Зачем трейдеру развивать мозг?🧠 Зачем трейдеру развивать мозг

или почему твой главный инструмент — не график, а ты сам

Многие думают, что в трейдинге главное — это график, индикаторы, сигналы, аналитика…

Но опыт показывает: всё это — вторично.

Главное — ты сам, и то, как работает твой мозг.

🎯 Ты торгуешь не рынок — ты торгуешь собственные решения

Все сделки начинаются в голове:

Ты решаешь, где вход

Ты принимаешь риск

Ты выходишь из сделки

Ты переживаешь просадку или эйфорию

👉 Именно качество твоих решений определяет результат. А решения = функция мышления.

🔍 Почему мозг — это главный актив трейдера?

Причина Объяснение

🧠 Мозг обрабатывает шум Рынок — хаос. Умение фильтровать лишнее = преимущество

🧘 Мозг держит эмоции Паника, жадность, страх упущенной прибыли — всё это нужно контролировать

🎯 Мозг создаёт системность Только мышление превращает случайные действия в стратегию

📈 Мозг видит структуры Развитый ум способен распознавать закономерности, где другие видят “движение”

🧱 Без тренировки ума трейдинг превращается в казино

Люди начинают искать “волшебный индикатор”

Переходят от стратегии к стратегии

Рынок становится “эмоциональной рулеткой”

А потом звучит фраза:

“Я всё пробовал, ничего не работает…”

А ты пробовал развивать мозг трейдера? 🤔

🛠 Как развивать мозг трейдера?

Вот реальные, а не мотивационные шаги:

1. Мысленный журнал сделок

Пиши не только результат, но “почему я принял это решение”

Через 30 сделок ты увидишь свои шаблоны мышления

2. Наблюдение без суждений

Открой график и просто наблюдай за поведением цены без попытки войти

Это развивает нейтральность и восприятие структуры, а не эмоций

3. Работа с вниманием

Сессии в тишине

Минимум вкладок

Один актив → один сценарий

Рынок не награждает многозадачность. Он награждает фокус.

4. Чтение умной литературы

📚 Книги типа Trading in the Zone, Psycho-Cybernetics, Atomic Habits

Это не “инфо-курсы”, это инструменты формирования мышления

5. Разговор с собой

Задавай себе вопрос перед сделкой:

“Это решение из страха или из стратегии?”

Умение замечать момент слабости — это уже сила.

💬 Заключение

Трейдинг — это не про «предугадать рынок».

Это про вовремя принимать верные решения и не мешать себе самому.

Хочешь стать сильным трейдером?

Начни не с графика, а с головы.

🧠 А как ты тренируешь свой мозг?

Пиши в комментарии — делимся опытом.

Почему ты не чувствуешь рынок?Почему ты не чувствуешь рынок (и как перестать действовать хаотично)

Многие трейдеры стремятся «поймать волну», «почувствовать рынок», словить момент».

Они пробуют всё подряд:

📌 подписки на “экспертов”,

📌 сигналы,

📌 индикаторы,

📌 новые стратегии,

📌 торговые чаты…

Но результат не меняется. Торговля становится лоскутным одеялом из чужих идей, и вместо прогресса — разочарование.

🚸 На старте — это нормально

Когда ты только приходишь в трейдинг, тебе кажется, что всё вокруг уже "знают, как надо".

И ты хватаешься за всё подряд:

RSI показывает разворот? Окей!

Кто-то сказал “паттерн ложный пробой” — входим!

“Пробой уровня + объём” — звучит разумно!

Но это похоже на человека, который впервые зашёл в спортзал и в первый день делает и грудь, и ноги, и плечи, и кардио.

Ты вроде бы работаешь, но без системы всё это — просто суета.

📉 Опасность — в привычке хаоса

Если хаотичная торговля становится твоим стилем, ты не замечаешь, как у тебя формируются вредные торговые привычки:

Переиспользование инструментов → график превращается в “ёлку”

Постоянная смена стратегии → нет накопления опыта

Ожидание “чужого мнения” → потеря самостоятельности

Неспособность держать позицию → постоянные ранние выходы

И ты не торгуешь рынок — рынок торгует тобой.

🧠 Решение — система

Переход от “чувствования рынка” к пониманию структуры — ключевой шаг в развитии трейдера.

Система = набор повторяемых действий, основанных на логике и правилах, а не на эмоциях или чужих советах.

Хорошая система отвечает на простые вопросы:

Когда ты ищешь сделку, а когда — нет?

Что для тебя сигнал? Почему?

Как ты работаешь с риском?

Что подтверждает твои действия?

🧩 Ты не обязан чувствовать рынок. Ты должен его читать

Метод Вайкоффа, например, учит читать поведение участников, а не угадывать.

Когда ты видишь, что происходит (а не просто “куда идёт”), ты не гоняешься за волной — ты готов к ней заранее.

✅ Что делать прямо сейчас?

Выбери одну структуру или метод (например, диапазон + усилие/результат)

Отследи её на 100 примерах вручную

Запиши чёткие условия входа/выхода

Перестань реагировать на рынок как на импульс — смотри на него как на логику действий игроков

📌 И помни:

Рынок — это не поле битвы, а шахматная доска.

Каждое действие — следствие предыдущего. И если ты видишь систему — ты перестаёшь быть жертвой случайности.

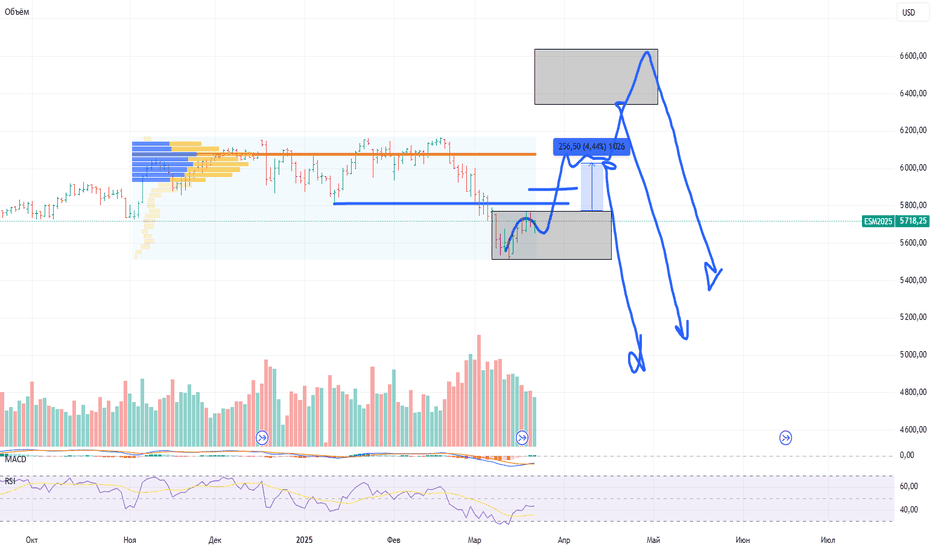

#S&P500 CME_MINI:ES1! #S&P500

▪️Тип сделки: Лимитный ордер на продажу

▪️Цена открытия: 5612.0

▪️Тейк профит: 5038.0

▪️Стоп лосс: 5850.0

▪️Актуален: До отмены

▪️Комментарий:

Рассмотрим сценарий по индексу S&P500. На данный момент наблюдается консолидационное движение между уровнем поддержки 5301 и сопротивления 5479,75. Сегодня, с большой вероятностью, актив будет продолжать консолидироваться, а вот завтра начнутся ралли. Данные по инфляции, объем розничных продаж, запасы сырой нефти, выступление главы ФРС г-на Пауэлла и т.д. Все предстоящие экономические события отразятся на котировках S&P500. Глобально тенденция продолжает быть нисходящей. Выше текущей цены сформирована область сопротивления 5670 - 5715, на старшем таймфрейме, который, как правило, в приоритете. При формировании сопротивления саккумулировался ряд ордер блоков, информирующий о потенциальном интересе шортистов. Тестирования еще не было, первый тест, как правило, самый точный. С учетом текущей информации, выставляем лимитный ордер, на продажу, от нижней границы сопротивления. Стоп лосс изначально размещаем, по правилам торгового алгоритма, за следующий уровень сопротивления. 5814. Такая манипуляция дает дополнительную защиту от ложного пробоя и ограничивает риск. После открытия ордера, ожидается нисходящее движение, как минимум, до уровня поддержки 5301, где нужно перенести стоп лосс в безубыток и зафиксировать часть прибыли. Если смотреть более глобально, есть вероятность снижения до уровня поддержки 5110, перед которым изначально установлен тейк профит. После тестирования поддержки можно будет рассмотреть уже лонг, но пока об этом рассуждать рано. Соотношение риска к прибыли удовлетворительное.

Текущий анализ проведет на основе данных фьючерса ES с биржи СМЕ, после перенесен на график Forex. Строго соблюдаем риск - и мани - менеджмент. Некоторые форекс брокеры могут предоставлять разные котировки, поэтому ориентируемся по графику.

С большой вероятностью ордер уйдет в работу на импульсном движении, поэтому подготовится нужно сразу. Дату истечения на открытие ордера не выставляем. Сделка соответствует всем правилам торгового алгоритма, будем действовать. Всем профита и финансового благополучия 🤝

ES1! Ключевые уровни и работа внутри дня.CME_MINI:ES1!

Ключевые уровни: Фокус на 5410 — пробой выше открывает путь к 5475-5509, удержание ниже цели 5340→5290.

Критические зоны отмечены.

VIX : <34.48 при >5509 — сила, >40.64 при <5290 — слабость.

Intraday : в 5290-5410 — работа от границ, пробои — только с подтверждением (объемы/закрытие).

MA5/20 — ориентиры.

Дисциплина и контроль объемов в ключевых зонах — обязательны.

Цели коррекцииРастиражированные на весь свет ожидания "Кровавого понедельника" на фондовом рынке США не оправдались: цена умеренно снизилась, но затем заполнила выходной гэп. Тем не менее давление продаж сохраняется, а противоречивые новости сохраняют волатильность на высоком уровне. Каковы технические цели коррекции?

Во-первых, кажется почти гарантированным тест 200-недельной EMA на 4758, так как она тестировалась при каждой коррекции с 2011 года. Во-вторых, обычно цена в моменте опускается ниже этой средней для оформления шорт-сквиза. В-третьих, так как снижение с мартовского максимума 5837 является движущей волной, то до завершения импульса вниз от 5837.25 говорить о развороте или формировании дна представляется преждевременным. 4709-4773 может быть адекватной целью снизу.

В-четвертых, я считаю, что при негативном развитии событий ниже 4000 рынок закрепиться не сможет. Будут приниматься меры любой "экстренности" как со стороны правительства, так и ФРС США. Зелеными кружками на графике слева обозначены две коррекции первого срока Трампа. Всплеск Ковида в феврале 2020 и соответствующий обвал рынка привели к феерическому перезапуску QE, которое породило "великое ковидное ралли".

9 месяцев назад чертил зону где мы сегодня по ES1!Бинго с 31 июня 2024 года, ждал цену в этой зоне (пост прикреплю).

Ну что мы в сильной зоне. Дальше коррекция и будем смотреть.

☄️#SPX

Если предположить гипотетический сценарий, где Дональд Трамп активно влиять на рынки (включая S&P 500), его действия, связанные с торговыми войнами или резкой экономической риторикой, могли бы быть интерпретированы как «выгодные» для его политических целей. Вот как это можно обосновать:

Предложение: Почему Трампу «выгодно» временное ослабление S&P 500?

1. Создание кризиса для перезапуска своей повестки

- Трамп может использовать торговые войны (например, с Китаем или ЕС) как инструмент для:

- Перераспределения капитала: Направление инвестиций в «приоритетные» сектора (например, американская промышленность, ископаемое топливо) за счет ослабления глобализированных компаний из S&P 500.

- Давления на ФРС: Если рынок просядет из-за протекционизма, ФРС может смягчить монетарную политику (снизить ставки), что выгодно для долга Трампа и его инфраструктурных проектов.

2. Политический нарратив «Жертва глобалистов»

- Падение S&P 500 можно представить как «неизбежную расплату» за «ошибки прошлых администраций» (например, зависимость от Китая).

- Трамп может заявить: «Рынок рухнул из-за слабости Байдена, но мои тарифы спасут Америку!», превратив краткосрочный кризис в аргумент для радикальных реформ.

3. Тактика «коротких потрясений» для долгосрочных выгод

- В 2018–2019 гг. индексы падали из-за торговых войн с Китаем, но затем восстанавливались.

- Если Трамп спровоцирует коррекцию S&P 500, он может:

- Купить активы дешевле (через своих сторонников или фонды).

- Укрепить лояльность базы, объявив, что «иностранные спекулянты атакуют Америку», и предложив «защиту» через протекционизм.

4. Ослабление доллара для экспорта

- Торговые войны и рыночная нестабильность часто ведут к падению курса доллара.

- Это выгодно экспортно-ориентированным секторам (например, сельское хозяйство, ВПК), которые традиционно поддерживают Трампа.

5. Переключение внимания с внутренних проблем

- Если S&P 500 рухнет из-за внешних факторов (торговые войны, конфликты), Трамп сможет:

- Сместить фокус СМИ с внутренних скандалов на «борьбу за интересы США».

- Объединить электорат вокруг образа «президента-бойца» против Китая, ЕС или «глубинного государства».

6. Давление на корпорации для лояльности

- Резкие заявления против компаний из S&P 500 (например, Tesla, Apple) могут заставить их идти на уступки:

- Перенос производств в США.

- Поддержка его политики в обмен на снижение регуляторного давления.

Почему это работает в гипотезе?

- Исторический прецедент: В 2018–2020 гг. Трамп неоднократно использовал волатильность рынков для продвижения своих идей (например, твиты о «победе над Китаем» после временных соглашений).

- Популистская логика: Краткосрочная боль (падение S&P 500) подается как «необходимая жертва» для долгосрочного величия («America First»).

- Контроль над нарративом: Трамп мастерски превращает кризисы в доказательство «правоты» своей стратегии, даже если причинно-следственные связи спорны.

Риски и контраргументы

- Удар по среднему классу: Падение S&P 500 затронет пенсионные счета и инвестиции миллионов американцев, что может вызвать обратный эффект.

- Ответные меры: Китай или ЕС введут санкции против США, усугубив кризис.

- Доверие инвесторов: Хаотичная политика может привести к долгосрочному оттоку капитала из США.

Итог для гипотетического сценария

Трамп вернулся к власти и начал агрессивные торговые войны, временное падение S&P 500 могло бы стать для него инструментом перезагрузки экономической политики, даже если это рискованно. Его цель — не «разрушение» рынка, а создание управляемого кризиса, где он позиционирует себя как единственного, кто способен «исправить систему». Однако такая стратегия чревата непредсказуемыми последствиями, как показывает история 2018–2020 годов.

Сиплый. Все сделал как ему велено.Начнем с нашего трейдерского приветствия:

Вечер в хату, часик в радость, чифир в сладость, ногам ходу, голове приходу, матушку удачу, сто тузов по сдаче

Неделя была выдающаяся, многое изменилось.

Если что то почерпнули для себя, передаем за проезд.

Ну и не забывайте подписываться в телегу.

SP500. Техническая покупка от тренда.Все три фондовые индекса S&P, DJ, Nasdaq на уходящей недели совершили отскок вниз от дневной долгосрочной трендовой МА200, эта техническая продажа с 26 по 28 апреля от трендовой скользящей ставит в затруднительное положение многих. Это показано на верхнем графике.

Другой взгляд открывают данные COT, на позапрошлой неделе была зафиксирована крупная покупка коммерческими участниками , происходившая от долгосрочного тренда. На графике вверху красными свечами отмечены недели крупных коммерческих покупок. Идея в том, что коммерческий участники открывают свои позиции по направлению тренда.

Два графика ниже - слева и справа показывают 2 формата времени для S&P. График слева показывает 200-недельный линейный тренд, и на нем нет пробоя тренда, именно по этой причине коммерческая покупка следователей за трендом, выглядит оправданно. Обе системы - МА и LinReg , относятся к самым популярным, лежащим в основе большинства стратегий мани менеджеров , именно поэтому произойдет ли отскок от недельного тренда и была ли оправдана позиция коммерческих участников- мы увидим на ближайшей неделе.

19 февраля по 13 марта вторичная волна (1) отчертила волну 5509 сформировав основание для вторичной волны (2), вернув индекс к значениям июня-сентября , смыв всю спекулятивную пену второй половины прошлого года. Вторичная волна (2) завершилась во вторник в вершине 5790, образовав зигзаг минутных волн abc, который заложил начало минутной волне 1 . Продажа пятницы 28 марта - импульс, дневной диапазон составил 2.47%, это вдвое превышает недельный ATR для S&P 1,2%. Вторичная волна (3) по протяженности будет самой длинной волной , которая обрушится на брокерские и пенсионные счета, и смоет большую часть прошлогодней прибыли.

Когда рынок достигнет новых минимумов, вероятно снова вспомнят про Баффета , и скажут , что он был прав, но его не послушали. Индикатор Баффета еще задолго в прошлом году показывал переоценку фондового рынка. Он рассчитывается как отношение общей рыночной капитализации к ВВП плюс общие активы Федеральных резервных банков, фондовый рынок все еще значительно переоценен. Исходя из сегодняшних обновленных данных, соотношение рыночной капитализации к ВВП с ФРС-активами составляет 152,7%. В этот раз финансист вышел в кеш еще в декабре. Похоже, что он не ошибся.

S&P 500 — коррекционная структура в развитии

Пока всё складывается по плану OANDA:SPX500USD AMEX:SPY TVC:SPX : после завершённой импульсной волны вниз формируется сложная коррекция WXY, где волна (y) может завершиться в зоне 0.618 от предыдущей волны и MA20w.

Сейчас идёт формирование волны B во второй части коррекции. При её завершении можно ожидать финальный рывок вверх — и только затем разворот вниз в рамках волны C.

⚠️ Важно следить за реакцией CME_MINI:ES1! на уровнях 5780–5840.

Обзор рынков после ФРС - Технический анализ рынковОбсуждаем заявления ФРС про будущие снижения ключевой ставки , смотрим как новость отработала себя на следующих активах : Биткоин , Золото , Индекс Доллара , Евро , Британский Фунт , Насдак , СнП500. Отмечаем ключевые уровни "поддержки / сопротивления"

Перед заседанием ФРС - обзор ключевых уровнейСегодня будет пресс конференция ФРС и перед заседанием смотрит глобальные уровни "поддержки" и "сопротивления" в рамках технического анализа , проговариваем возможные сценарии действий и обсуждаем возможные риски. Как обычно напоминаю, что торговля во время Нон Фарма и ставки ФРС сопряжена с повышенным риском и целесообразно избегать открытие сделок в такие дни. Из рынков смотрим Индексы - СнП500 и Насдак , Биткоин , Индекс Доллара и Золото.

SP500 От случайности к закономерностиФраза "Первый раз - случайность, второй - совпадение, третий - закономерность" идеально отражает логику, которую трейдеры используют при работе с трендовыми стратегиями, включая анализ реакций цены на скользящие средние, такие как EMA (Exponential Moving Average).

💬Я использую EMA как динамическую поддержку/сопротивление. В восходящем тренде EMA (например, 20- или 50-периодная) часто выступает зоной, где покупатели возвращаются, отталкивая цену вверх. Если цена многократно тестирует EMA и отскакивает, это формирует паттерн, который перестает быть случайным - это сигнализирует о силе тренда и наличии "закономерности".

💬Первый отскок: Наблюдайте, но не действуйте - это может быть случайностью. Второй отскок: Подтверждает, что EMA работает как поддержка, но риск ложного пробоя ещё высок. Третий отскок: Закономерность подтверждена - открывайте длинную позицию с целевым уровнем у предыдущего максимума. Важно получить подтверждение от других индикаторов.

◽️Объем: Рост объема при отскоке усиливает сигнал.

◽️Свечные паттерны: Пин-бар или поглощение на уровне EMA.

▫️Фильтрация ложных сигналов:

1️⃣Если цена закрывается ниже EMA после третьего теста - это инвалидирует паттерн, но стоит учитывать, могут быть ложные пробои.

2️⃣Используйте дополнительный индикатор (например, RSI > 30 для восходящего тренда).

Почему это работает? EMA становится "зоной интереса" для институциональных игроков. Повторные отскоки привлекают внимание алгоритмов и трейдеров, усиливая реакцию. Чем больше трейдеров следят за EMA, тем сильнее её влияние.

В боковике EMA теряет эффективность - цена может "резать" её многократно без четкого тренда, поэтому для торговли в боковике необходимо использовать другую стратегию, например торговать от границ консолидации. Новости или макростатистика могут нарушить паттерн.

Повторные реакции цены на EMA - это статистически значимая аномалия, которую можно использовать в трендовых стратегиях. Ключ - терпение (ждать третьего теста) и строгая дисциплина в управлении рисками.