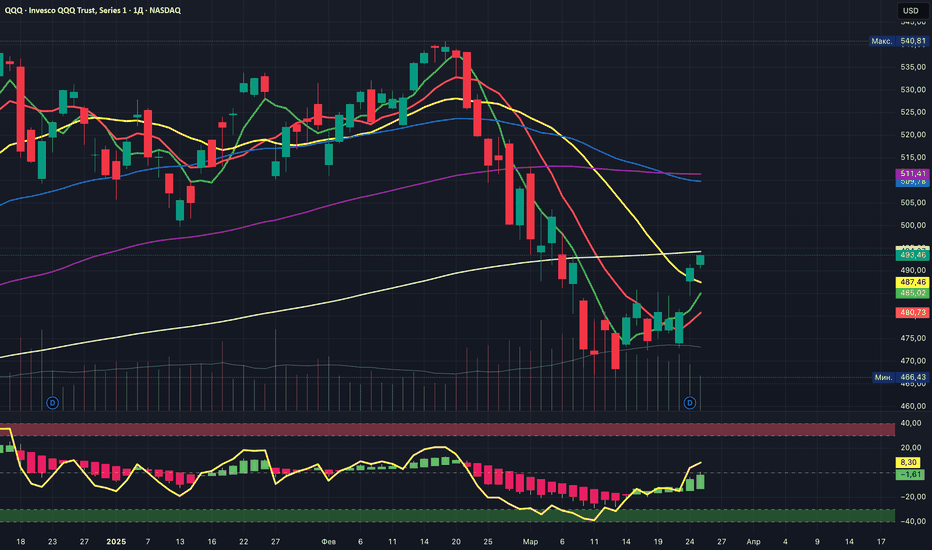

Сигнал бычьего разворота на фондовом рынке, обзор 9-04-25 Ежедневный обзор фондового рынка.

На 1-часовом, 4-часовом таймфреймах в моем списке наблюдения уже изменили направление на бычий тренд.

Дневной таймфрейм, цена все еще находится на медвежьей территории ниже МА 20.

Мой список обзорa; #dxy #qqq #spx #vix #dia #iwm #appl #tsla #nvda #msft #amzn #googl #meta

Благодарен за лайки и комментарии!

Всем большой удачи!

Фондовыйрыноксша

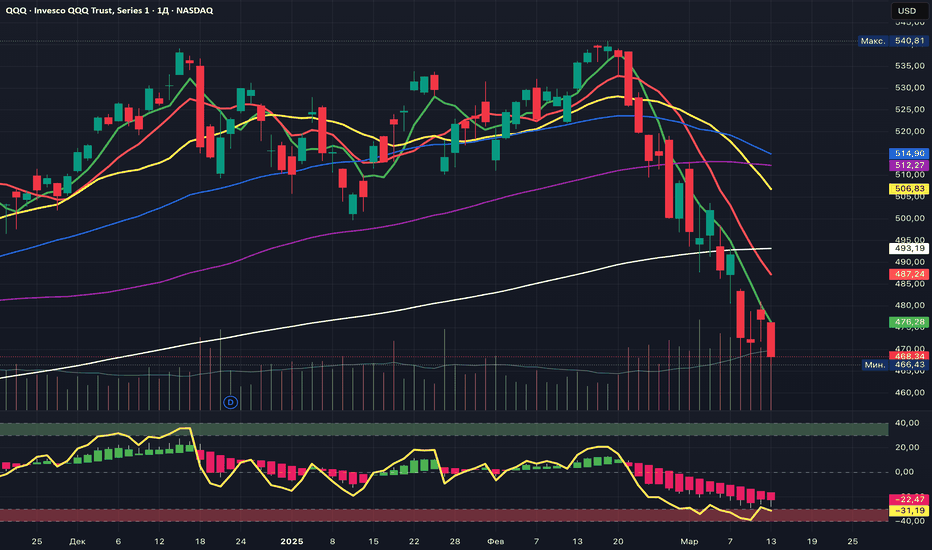

8-04-25 Ежедневный обзор, фондовый рынок в Медвежьем Тренде.Ежедневный обзор фондового рынка. На 1-часовом, 4-часовом и 1-дневном таймфреймах в моем списке наблюдения все в Медвежьем Тренде.

Мой список обзорa; #dxy #qqq #spx #vix #dia #iwm #appl #tsla #nvda #msft #amzn #googl #meta

Благодарен за лайки и комментарии!

Всем большой удачи!

МЕДВЕЖИЙ ТРЕНД НА КРИПТО РЫНКЕ, ЕЖЕДНЕВНЫЙ ОБЗОР #BTC 8-04-25Ежедневный обзор рынка криптовалют. На 1-ч, 4-часовом и 1-дневном таймфреймах все криптовалюты в моем списке наблюдения в медвежьем тренде.

Мой список обзорa; #BTCUSD #BCHUSD #ETHUSD #ETCUSD #ADAUSD #TONUSD #SOLUSD #XRP #LTC #BNB

Благодарен за лайки и комментарии!

Всем большой удачи!

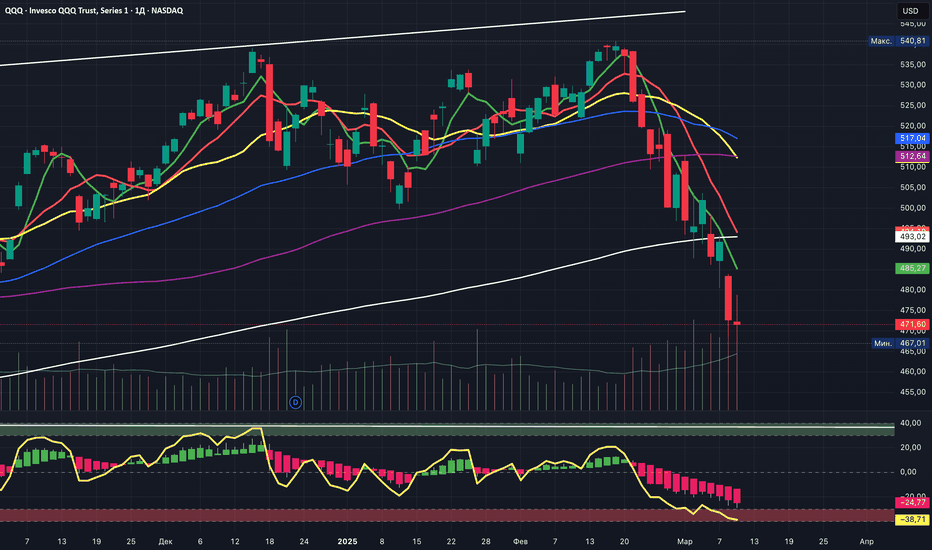

7-04-25 Обзор, Фондовый Рынок ДНО МЕДВЕЖКИ И СИГНАЛ РАЗВОРОТА?Ежедневный обзор фондового рынка. На 1-дневном таймфреймах в моем списке наблюдения все в Медвежьем Тренде.

На 1-часовом таймфрейме все в моем списке наблюдения уже изменили направление на бычий тренд.

Мой список обзорa; #dxy #qqq #spx #vix #dia #iwm #appl #tsla #nvda #msft #amzn #googl #meta

Благодарен за лайки и комментарии!

Всем большой удачи!

6-04-25 Полный обзор, фондовый рынок в Медвежьем Тренде.Ежедневный обзор фондового рынка. На 1-дневном, недельный, месячный таймфреймах в моем списке наблюдения все в Медвежьем Тренде.

Все перепроданно на RSI , бычия девергенция и вероятность отскока верх.

Мой список обзорa; #dxy #qqq #spx #vix #dia #iwm #appl #tsla #nvda #msft #amzn #googl #meta

Благодарен за лайки и комментарии!

Всем большой удачи!

5-04-25 Недельный обзор, Дно на фондовом рынке Медвежьем Тренде.Ежедневный обзор фондового рынка. На 1-дневном и недельном таймфреймах моем списке наблюдения все в Медвежьем Тренде. Большая вероятность разворотаю Бычья дивергенция на RSI, дно на фондовом рынке.

Мой список обзорa; #dxy #qqq #spx #vix #dia #iwm #appl #tsla #nvda #msft #amzn #googl #meta

Благодарен за лайки и комментарии!

Всем большой удачи!

4-04-25 Ежедневный обзор, фондовый рынок в Медвежьем Тренде. Ежедневный обзор фондового рынка. На 1-часовом, 4-часовом и 1-дневном таймфреймах моем списке наблюдения все в Медвежьем Тренде.

Все в моем списке наблюдения перепродано, а индикатор RSI имеет положительную бычью дивергенцию. VIX и VXN указывают на 95% вероятность того, что QQQ и SPX будут бычьими завтра.

Мой список обзорa; #dxy #qqq #spx #vix #dia #iwm #appl #tsla #nvda #msft #amzn #googl #meta

Благодарен за лайки и комментарии!

Всем большой удачи!

3-04-25 Ежедневный обзор, фондовый рынок в Медвежьем Тренде.Ежедневный обзор фондового рынка. На 1-часовом, 4-часовом и 1-дневном таймфреймах моем списке наблюдения все в Медвежьем Тренде.

Все в моем списке наблюдения перепродано, а индикатор RSI имеет положительную бычью дивергенцию. VIX и VXN указывают на 95% вероятность того, что QQQ и SPX будут бычьими завтра.

Мой список обзорa; #dxy #qqq #spx #vix #dia #iwm #appl #tsla #nvda #msft #amzn #googl #meta

Благодарен за лайки и комментарии!

Всем большой удачи!

2-04-25 Ежедневный обзор, фондовый рынок в Медвежьем Тренде.Ежедневный обзор фондового рынка. На 1-часовом, 4-часовом и 1-дневном таймфреймах моем списке наблюдения все в Медвежьем Тренде.

Мой список обзорa; #dxy #qqq #spx #vix #dia #iwm #appl #tsla #nvda #msft #amzn #googl #meta

Благодарен за лайки и комментарии!

Всем большой удачи!

1-04-25 Ежедневный обзор, фондовый рынок в Медвежьем Тренде.Ежедневный обзор фондового рынка. На 1-дневном таймфрейме в моем списке наблюдения все в Медвежьем Тренде. На 1-часовом и 4-часовом таймфреймах все в моем списке наблюдения уже изменили направление на бычий тренд.

Мой список обзорa; #dxy #qqq #spx #vix #dia #iwm #appl #tsla #nvda #msft #amzn #googl #meta

Благодарен за лайки и комментарии!

Всем большой удачи!

31-03-25 Ежедневный обзор, фондовый рынок в Медвежьем Тренде.Ежедневный обзор фондового рынка. На 4-часовом и 1-дневном таймфреймах моем списке наблюдения все в Медвежьем Тренде. На 1-часовом таймфрейме все в моем списке наблюдения уже изменили направление на бычий тренд.

Мой список обзорa; #dxy #qqq #spx #vix #dia #iwm #appl #tsla #nvda #msft #amzn #googl #meta

Благодарен за лайки и комментарии!

Всем большой удачи!

САМЫЙ ТОПОВЫЙ ПОЛНЫЙ ОБЗОР ФОНДОВОГО РЫНКА 30-03-25Полный обзор фондового рынка.

На 1-дневном, недельном таймфреймах в моем списке наблюдения все в Медвежьем Тренде. Месячный и квартальный пока в бычьем тренде, но RSI с негативной дивергенцией, это состояние медвежего разворота.

Мой список обзорa; #dxy #qqq #spx #vix #dia #iwm #appl #tsla #nvda #msft #amzn #googl #meta

Благодарен за лайки и комментарии!

Всем большой удачи!

29-03-25 Недельный обзор, фондовый рынок в Медвежьем Тренде.Ежедневный обзор фондового рынка. На 1-недельный и 1-дневном таймфреймах моем списке наблюдения все в Медвежьем Тренде.

Мой список обзорa; #dxy #qqq #spx #vix #dia #iwm #appl #tsla #nvda #msft #amzn #googl #meta

Благодарен за лайки и комментарии!

Всем большой удачи!

27-03-25 Ежедневный обзор, фондовый рынок в Медвежьем Тренде.Ежедневный обзор фондового рынка. На 1-часовом, 4-часовом и 1-дневном таймфреймах моем списке наблюдения все в Медвежьем Тренде.

Мой список обзорa; #dxy #qqq #spx #vix #dia #iwm #appl #tsla #nvda #msft #amzn #googl #meta

Благодарен за лайки и комментарии!

Всем большой удачи!

26-03-25 Ежедневный обзор, фондовый рынок в Медвежьем Тренде?Ежедневный обзор фондового рынка.

На 1-часовом, 4-часовом и 1-дневном таймфреймах моем списке наблюдения все в Медвежьем Тренде. На 1-часовом таймфрейме все в моем списке наблюдения уже очень перепродоно на RSI и это готово изменить направление на бычий тренд.

Мой список обзорa; #dxy #qqq #spx #vix #dia #iwm #appl #tsla #nvda #msft #amzn #googl #meta

Благодарен за лайки и комментарии!

Всем большой удачи!

Обзор фондового 25-03-25 Сигнал бычьего разворота или ловушка? Обзор фондового рынка США.

Сигнал бычьего разворота или ловушка для быков?

На данный момент для QQQ и SP сигнал бычий, но сетап медвежий, поскольку на дневном графике MA 20 подтвердила отрицательное медвежье пересечение с MA 200, это сильная медвежья сетап, но сигнал позитивный.

Мой список обзорa; #dxy #qqq #spx #vix #dia #iwm #appl #tsla #nvda #msft #amzn #googl #meta

Благодарен за лайки и комментарии!

Всем большой удачи!

16-03-25 Полный обзор, фондовый рынок в Медвежьем Тренде. Недельный обзор фондового рынка. На 1-дневном и недельном таймфреймах в моем списке наблюдения все в Медвежьем Тренде.

RSI в зоне сильной перепроданности, также имеется сильная поддержка на уровне цены, что означает много возможностей для бычьего отскока.

Мой список обзорa; #dxy #qqq #spx #vix #dia #iwm #appl #tsla #nvda #msft #amzn #googl #meta

Благодарен за лайки и комментарии!

Всем большой удачи!

15-03-25 Недельный обзор, фондовый рынок в Медвежьем Тренде.Недельный обзор фондового рынка. На 1-дневном и 1-недельном таймфреймах в моем списке наблюдения все в Медвежьем Тренде.

На 1-часовом таймфрейме все в моем списке наблюдения уже изменили направление на бычий тренд.

Мой список обзорa; #dxy #qqq #spx #vix #dia #iwm #appl #tsla #nvda #msft #amzn #googl #meta

Благодарен за лайки и комментарии!

Всем большой удачи!

13-03-25 Ежедневный обзор, фондовый рынок в Медвежьем Тренде. Ежедневный обзор фондового рынка. На 1-часовом, 4-часовом и 1-дневном таймфреймах моем списке наблюдения все в Медвежьем Тренде. RSI в зоне перепродаже и формирует позитивную дивергенцию.

Мой список обзорa; #dxy #qqq #spx #vix #dia #iwm #appl #tsla #nvda #msft #amzn #googl #meta

Благодарен за лайки и комментарии!

Всем большой удачи!

12-03-25 Обзор, фондовый рынок в Медвежьем Тренде или Разворот?Ежедневный обзор, фондовый рынок в Медвежьем Тренде или Бычий сигнал разворота?

На 1-дневном таймфреймах моем списке наблюдения все в Медвежьем Тренде. На 1-часовом таймфрейме все в моем списке наблюдения уже изменили направление на бычий тренд.

Мой список обзорa; #dxy #qqq #spx #vix #dia #iwm #appl #tsla #nvda #msft #amzn #googl #meta

Благодарен за лайки и комментарии!

Всем большой удачи!

11-03-25 Ежедневный обзор, фондовый рынок в Медвежьем Тренде.Ежедневный обзор фондового рынка. На 1-часовом, 4-часовом и 1-дневном таймфреймах моем списке наблюдения все в Медвежьем Тренде. На 1-часовом таймфрейме все в моем списке наблюдения уже изменили направление на бычий тренд.

Мой список обзорa; #dxy #qqq #spx #vix #dia #iwm #appl #tsla #nvda #msft #amzn #googl #meta

Благодарен за лайки и комментарии!

Всем большой удачи!

10-03-25 Ежедневный обзор, фондовый рынок в Медвежьем Тренде. Ежедневный обзор фондового рынка. На 1-часовом, 4-часовом и 1-дневном таймфреймах моем списке наблюдения все в Медвежьем Тренде.

Мой список обзорa; #dxy #qqq #spx #vix #dia #iwm #appl #tsla #nvda #msft #amzn #googl #meta

Благодарен за лайки и комментарии!

Всем большой удачи!

9-03-25 Полный обзор, фондовый рынок в Медвежьем Тренде.Ежедневный обзор фондового рынка. На всех таймфреймах моем списке наблюдения все в Медвежьем Тренде.

Мой список обзорa; #dxy #qqq #spx #vix #dia #iwm #appl #tsla #nvda #msft #amzn #googl #meta

Благодарен за лайки и комментарии!

Всем большой удачи!