Как отличить торговые сигналы от шумов на графике?Когда новичок впервые открывает график акций, ему кажется: вот оно, Эльдорадо. На каждом углу пин-бар, поглощение, inside bar. Хочется заходить в каждую свечку, как в лифт до финансовой независимости. А потом... угадай что? Оказывается, это был не лифт, а мусоропровод.

Давай разберём три любимых паттерна price action и то, как не путать нормальные сигналы с рыночным шумом.

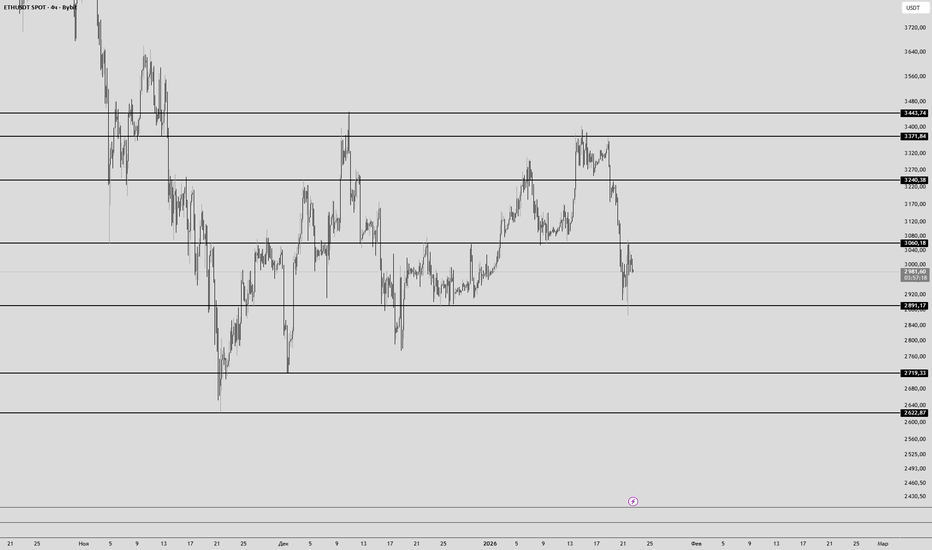

1. Поглощение на акциях

Красиво выглядит: маленькая свечка, потом большая в другую сторону, тело перекрывает полностью. Теория простая: одни были в силе, их снесли.

Но на акциях есть нюанс: гэпы, новости и тонкий стакан. В intraday такое "поглощение" может быть просто результатом того, что один крупный лимитник убрали и цена проскочила.

Фильтр, без которого я вообще не смотрю на поглощения: уровень.

Нет уровня - нет сделки.

Поглощение у локального хая, у сильного дневного уровня, на retest пробоя - это история. В середине нищего флэта, где цена просто пилит туда-сюда - это шум и раздача стопов.

2. Пин-бар

Свеча с длинной тенью и маленьким телом, все её обожают. Особенно те, кто ещё не успел на ней потерять. Проблема новичка: он видит пин-бар и думает "разворот". А это может быть обычный сбор ликвидности перед продолжением тренда.

Как отфильтровать пин-бар:

- Тренд. Пин-бар по тренду на откате работает лучше, чем "ловля ножей" против сильного движения.

- Место. Пин-бар в середине диапазона - мусор. Пин-бар на дневном уровне, на границе диапазона, на ключевом объёме - уже разговор.

- Размер. Если на тихом рынке внезапно вылез огромный хвост и тут же вернули цену назад - интереснее, чем маленький хвостик в ряд таких же свечек.

3. Inside bar

Свеча, спрятавшаяся внутри предыдущей. Сжатие волатильности, накопление энергии. Звучит красиво, но на реальном графике акций inside bar'ов так много, что если торговать каждый - комиссии и спред заберут больше, чем рынок.

Где inside bar мне интересен:

Когда он появляется после импульса на старшем таймфрейме. Например, был сильный вынос вверх на H4 или D1, потом пара свечей затихания, внутри которых сидит inside bar. Это часто не шум, а пауза перед продолжением.

И теперь самое больное: почему все эти паттерны "не работают" у большинства?

Потому что люди торгуют форму, а не контекст.

Свеча сама по себе не значит почти ничего.

Одна и та же модель на дневке у исторического максимума и на минутке внутри флетика - это два разных мира.

Мой базовый чек-лист, чтобы не ловить шум:

- Сначала уровень и структура, потом уже паттерн

- Сначала таймфрейм постарше, потом вход помладше

- Сначала подумать, кто здесь реально trapped (заперт в позиции), а кто просто рисует "красивую свечку" ради учебника

Возможно, я ошибаюсь, но большинство проблем новичков не в том, что они "не знают сетапов", а в том, что они знают их слишком много и лезут в каждый, игнорируя место и контекст.

Если хочешь перестать кормить рынок стопами, попробуй неделю смотреть на графики так:

"Не где здесь пин-бар, а где здесь деньги тех, кого уже загнали в угол".

А потом уже смотри, какой именно паттерн price action тебя туда впускает.

Напиши в комментариях, какой из трёх сетапов ты сейчас используешь чаще всего и на каком таймфрейме. Разберём в следующих идеях, где он работает лучше, а где это чистый шум. Это не рекомендация к сделкам, а пища для размышлений на графике.

Гармонические паттерны

"Как избежать ловушек при торговле свечными паттернами?"Price Action: как я торгую поглощения, пин-бары и inside bar на акциях и не ловлю шум

Если вы открывали график акций и пытались торговать по свечным паттернам, то наверняка ловили кучу ложных сигналов. Было? Свеча-поглощение есть, пин-бар есть, inside bar есть - депозита нет. Давайте разбираться, где тут реально сигнал, а где просто рыночный шум.

Возможно, я ошибаюсь, но сами по себе паттерны вообще ничего не значат. Ноль. Важен контекст.

Поглощение: свеча-бульдозер

Классика: есть падающая свеча, за ней идет жирная бычья, которая телом полностью перекрывает предыдущую - бычье поглощение. На акциях я такие смотрю только:

- возле сильных уровней (локальные лои/хаи, зоны накопления)

- на нормальном объеме, а не в тонком ночном стакане

- после движения, а не в середине флэта

Если вы берете поглощение в центре ниоткуда - скорее всего ловите просто дергание маркет-мейкера. На акциях это прям боль новичков: одна свеча вверх - все, "разворот тренда". Нет. Сначала уровень, потом реакция, потом вход. А не наоборот.

Пин-бар: свеча-обманщик

Пин-бар - это когда свеча нарисовала длинный хвост в одну сторону и закрылась в другую. Типичная история: цену выносят за уровень, собирают стопы и возвращают назад.

Как не ловить шум:

- ждите закрытия свечи. Пока свеча жива - это не пин-бар, а заготовка.

- смотрите, что пин-бар "отрабатывает". Просто хвост посреди диапазона - это не сигнал, а нервный тик рынка.

- на акциях очень много случайных шпилек на низкой ликвидности. Если спред огромный, объем никакой - лучше пропустить.

Inside bar: пауза перед выстрелом

Inside bar - свеча, которая целиком спряталась внутри тела и хвостов предыдущей. Перевод: рынок делает вдох. Но вдох без контекста - не сигнал.

Где он силен:

- после импульса в одну сторону, как пауза перед продолжением

- у важного уровня, как сжатие пружины

Где он слаб:

- в скучном боковике, где каждый бар - "inside" по сути

Как я отсекаю шум по Price Action на акциях

1) Старший таймфрейм. Сначала смотрю дневку, потом уже лезу на час/15 минут. Паттерн против дневного тренда я или пропускаю, или беру супер аккуратно.

2) Место, а не форма. Одно и то же поглощение в середине диапазона и на ключевом уровне - это два разных мира. Сначала отмечаю зоны интереса, только потом ищу там пин-бары, inside и поглощения.

3) Объем. Да, чистый Price Action можно торговать и без него, но на акциях объем - это фильтр "это реально деньги зашли или просто кто-то дернул котировку".

4) Не торгую каждый паттерн. На графике их десятки в день. Я выбираю 1-2 самых чистых: тренд есть, уровень есть, паттерн есть, объем не спит, стоп понятный, соотношение риск/прибыль не стыдно показать друзьям.

В итоге подход простой: сначала картинка рынка в целом, потом уровень, потом только паттерн. Не наоборот. Тогда поглощения, пин-бары и inside bar превращаются из "шумных картинок" в реальные рабочие точки входа.

Почему больше сделок ≠ больше прибылиНовички часто думают: чем больше сделок, тем выше шанс заработать. Поэтому график открыт целый день, входы следуют один за другим, а усталость растёт.

На практике избыточная активность чаще вредит, чем помогает, особенно при торговле и анализе через TradingView.

Миф об активности

«Нужно быть в рынке» ❌

Кажется, что если не торгуешь — упускаешь возможности.

Но рынок не платит за активность, он платит за качество решений.

📌 Нет сделки — тоже позиция.

Overtrading — главная ловушка

Что это такое 🔄

Overtrading — это:

— слишком много сделок

— входы без чёткого сигнала

— торговля из скуки или злости

Результат — рост комиссий и ошибок.

Почему он возникает 😵

— страх упустить движение

— желание быстро заработать

— отсутствие чёткого плана

Часто трейдер торгует не рынок, а своё состояние.

Статистика против эмоций

Качество важнее количества 📊

Одна хорошая сделка по плану может:

— перекрыть несколько слабых

— дать уверенность

— снизить стресс

А серия случайных входов — наоборот.

Как сократить количество сделок

✔ Чёткие условия входа

✔ Ограничение по количеству сделок в день

✔ Фиксированное торговое время

✔ Перерывы после убытков

Меньше решений — меньше ошибок.

Практический ориентир

Если за день:

— больше 5–7 сделок

— трудно вспомнить причины входов

— растёт раздражение

Скорее всего, вы торгуете слишком много.

Заключение

Трейдинг — это марафон, а не спринт.

Рынок будет завтра, и послезавтра тоже.

Иногда лучшая сделка — это вовремя закрытый терминал 🧘

Торговля по уровням: база, которую игнорируют новички Многие начинающие трейдеры ищут сложные стратегии и редкие индикаторы, пропуская один из самых простых и рабочих инструментов — уровни.

Уровни помогают понять, где рынок уже принимал решения, и именно поэтому они до сих пор работают, в том числе при анализе графиков в TradingView.

Почему уровни работают

Память рынка 🧠

Цена реагирует на определённые зоны не случайно.

В этих местах раньше:

— проходили крупные объёмы

— были развороты

— шла борьба покупателей и продавцов

Рынок «помнит» эти уровни.

Типичные ошибки новичков

Слишком много линий ❌

Если весь график в уровнях — они теряют смысл.

Лучше 2–3 сильные зоны, чем десяток слабых.

Вход без реакции 🚫

Уровень — это не сигнал.

Сигнал — это поведение цены у уровня.

Без реакции вход превращается в угадывание.

Как правильно строить уровни

Смотрите на старший таймфрейм 🔍

Сильные уровни лучше искать:

— на H1 и выше

— там, где были явные развороты

Младшие ТФ — для входа, не для построения.

Уровень — это зона 📐

Цена редко разворачивается точно по линии.

Работайте с диапазоном, а не с одной ценой.

Простые сетапы от уровней

Отбой от уровня ↔️

Цена подошла → появилась реакция → вход по направлению отбоя.

Пробой с подтверждением ➡️

Цена вышла за уровень → закрепилась → вход после ретеста.

Без подтверждения пробои часто ложные.

Заключение

Уровни — это основа, а не «устаревшая техника».

Они не дают 100% входов, но помогают работать осознанно.

Если вы понимаете, где рынок принимал решения раньше,

вам проще принять своё сейчас 🎯

Как читать объёмы без сложных терминов Объёмы часто пугают новичков: кажется, что без «умных» индикаторов и формул в них не разобраться. В итоге этот инструмент либо игнорируют, либо используют неправильно.

На самом деле объёмы — это простой способ понять, есть ли за движением реальный интерес, особенно при анализе графиков в TradingView.

Что такое объём простыми словами

Сколько участников в движении 👥

Объём показывает, сколько сделок прошло за определённое время.

Высокий объём = в рынке активно участвуют деньги.

Низкий объём = движение может быть слабым или случайным.

📌 Цена может двигаться, но без объёма ей сложно продолжать путь.

Почему объёмы полезны новичку

Фильтр ложных движений 🚫

Если цена:

— пробивает уровень

— но объём низкий

— велик шанс, что движение не получит продолжения.

Подтверждение интереса ✅

Когда рост или падение сопровождается увеличением объёма,

это знак, что движение поддерживается участниками рынка.

Типичные ошибки при работе с объёмами

Ожидание «сигнала» ❌

Объёмы не дают точек входа сами по себе.

Они подтверждают или ставят под сомнение идею.

Использование в отрыве от цены 🚫

Смотреть на объём без контекста цены — бесполезно.

Объём работает только вместе с уровнями и структурой.

Простые способы применения

Объём на пробое 🔓

✔ Пробой + рост объёма → шанс продолжения

✔ Пробой без объёма → риск ложного движения

Объём на развороте 🔄

Резкий всплеск объёма у уровня часто говорит о:

— борьбе

— возможном окончании движения

Практический минимум для новичка

✔ Используйте обычный индикатор объёма

✔ Сравнивайте объём с предыдущими участками

✔ Смотрите на реакцию цены

✔ Не усложняйте

Заключение

Объёмы — это не секретное оружие, а подсказка.

Они не говорят «покупай» или «продавай»,

но помогают понять, есть ли за движением сила.

Чем проще вы используете объёмы, тем больше от них пользы 📈

Почему стоп-лоссы — ваш лучший друг Многие новички ненавидят стоп-лоссы. Кажется, что рынок «специально» их выбивает, а без стопа сделка могла бы закрыться в плюс.

На самом деле стоп-лосс — один из главных инструментов выживания в трейдинге, особенно если вы торгуете системно и анализируете рынок в TradingView.

Главные мифы о стоп-лоссах

«Без стопа я бы заработал» ❌

Иногда цена действительно возвращается.

Но рано или поздно появляется движение, которое не возвращается вовсе.

📌 Один такой случай может уничтожить месяцы работы.

«Стоп — это ошибка» 🚫

Стоп — это не ошибка, а заранее принятый риск.

Ошибка — это отсутствие плана.

Зачем стоп-лосс нужен на самом деле

Защита депозита 🛡️

Стоп ограничивает убыток:

— по одной сделке

— по серии сделок

— по эмоциям

Без стопа риск становится бесконечным.

Снижение психологического давления 🧠

Когда вы знаете, сколько можете потерять:

— исчезает страх

— проще держать план

— меньше импульсивных решений

Типичные ошибки новичков

Стоп «на глаз» 👀

Слишком близкий стоп выбивает шумом.

Слишком далёкий — ломает риск.

Перенос стопа 🔄

Перенос стопа «чтобы не выбило» — одна из самых опасных привычек.

Так контролируемый убыток превращается в неконтролируемый.

Как ставить стоп правильно

✔ Стоп ставится по логике рынка, а не по сумме денег

✔ Объём позиции подстраивается под стоп

✔ Стоп не двигается против сделки

✔ Риск известен заранее

Практический пример

Лучше:

— 10 маленьких стопов

чем

— один большой «авось развернётся»

Заключение

Стоп-лосс — это не враг, а страховка.

Он не делает сделки прибыльными,

но позволяет дожить до прибыльных.

Трейдинг — это игра на выживание.

И стоп — ваш самый надёжный союзник 🤝

Как не позволить шуму убить твой трейдинг: фильтруем паттерны!Price Action: поглощение, пин-бар, inside bar на акциях и как не ловить шум

Сколько раз было так: увидел красивый пин-бар на минутке, влетел в сделку, а рынок как ни в чем не бывало пошел дальше, как трактор по грядке? Паттерн есть, депозитов нет. Давай разбираться, где тут магия, а где обычный рыночный шум.

Сначала по-простому, что за звери:

Поглощение

Свеча, которая полностью перекрывает тело предыдущей.

Бычье поглощение - после падающей свечи появляется растущая, тело которой больше и "съедает" её. Медвежье - наоборот.

Пин-бар

Свеча с длинной тенью и маленьким телом. Смысл: рынок пытался пойти в одну сторону, ему там быстро дали по рукам и цену вернули обратно.

Inside bar

Свеча полностью внутри предыдущей. Вроде "пауза" рынка: цена зажата в диапазоне, все собирают позиции, ждут выстрела.

Звучит красиво. Но почему в реале половина таких сетапов превращается в мусор? Потому что большинство смотрит на свечу, а не на контекст.

Контекст - это главное лекарство от шума.

Как я фильтрую эти паттерны на акциях:

1. Паттерн только у уровня

Поглощение посреди пустоты - это просто большая свеча.

Поглощение на сильном уровне, который уже несколько раз держал цену - совсем другая история.

То же самое с пин-баром и inside bar: мне они интересны у дневных/ часовых уровней, а не где попало.

2. Только по тренду или на реально сильном развороте

Бычье поглощение в жестком нисходящем тренде часто оказывается всего лишь передышкой.

На акциях я люблю две ситуации:

- вход по тренду (паттерн после отката к уровню/скользящей/области консолидации)

- вход против тренда только если уровень прям кирпичный: несколько касаний, объем, реакция в прошлом.

3. Размер имеет значение

Маленькое поглощение или крошечный пин-бар на фоне огромных свечей рынка - шум.

Я смотрю, чтобы паттерн выделялся:

- тело поглощения заметно больше среднего по последним свечам

- у пин-бара тень реально длинная относительно тела, а не "чуть-чуть подрисовали хвостик"

- inside bar интересен, если перед ним было импульсное движение, а не день боковика

4. Таймфрейм

На акциях больше всего шума на мелких ТФ, особенно в первые минуты после открытия сессии.

Мой подход:

- структура и уровни - от H1 и выше

- паттерны внутри дня - M5/M15, но только в привязке к старшим уровням

Если торговать каждый пин-бар на M1 - это не трейдинг, это казино с красивыми свечками.

5. Объем и время

На акциях объем - хороший фильтр:

- есть паттерн и есть всплеск объема - участники реально дерутся за цену

- если объем мертвый, рынок просто сменил свечку, там нет борьбы

Плюс время: пин-бар в середине обеда, когда все спят, и пин-бар на открытии/закрытии сессии - две большие разницы.

Теперь немного ереси.

Возможно, я ошибаюсь, но сам по себе паттерн вообще ничего не значит.

Да, красиво звучит: "рынок развернулся, потому что появился пин-бар". Но честнее так: "рынок и так был готов развернуться на уровне, а пин-бар просто показал нам этот момент".

Как не ловить шум, если резюмировать по-человечески:

- Не торгуй "форму" свечи, торгуй место, где она появилась

- Чем выше ТФ и сильнее уровень - тем меньше шума

- На акциях учитывай сессию, время и объем

- Не гонись за каждым паттерном, жди "толстые" сетапы, которые выделяются на графике

- Паттерн без контекста - это просто картинка

Попробуй ради эксперимента: открой свой любимый тикер, найди все красивые пин-бары/поглощения/inside bar, а потом отфильтруй их по простому правилу: "оставляю только те, что у сильных уровней и по тренду". Очень быстро станет понятно, где был сигнал, а где чистый рыночный шум.

Как ловить уровни, которые держат цену неделями: 3 простых шага!Уровни, которые двигают цену неделями: мой простой фильтр D1/H4

Если твой график похож на забор из горизонтальных линий - добро пожаловать в клуб "Я рисую уровни, но рынок их игнорирует". Я там тоже когда-то состоял.

Фишка в том, что рынок реально уважает не все уровни подряд, а только "толстые" - те, которые видят крупные ребята. И чаще всего они живут именно на D1 и H4. Эти уровни могут держать цену неделями, а иногда и месяцами.

Как я ищу такие уровни

1) Включаю D1

Без шуток, сначала вырубаю весь таймфрейм-мелкий шум. Открыл дневку, отдалил график так, чтобы увидеть хотя бы полгода-год истории.

2) Ищу места, где цена:

- не просто один раз ткнулась и ушла

- а разворачивалась 2-3 раза и больше

- зависала, рисовала разворотные свечи, большие тени, "пилила" уровень

Важно: уровень - это не тонкая линия, а зона. Не надо в миллиметр ловить цену. Обозначь диапазон, в котором цена несколько раз меняла направление.

3) Переход на H4

На H4 я просто уточняю границы этой зоны:

- где были самые жирные развороты

- где начинались мощные движения

Иногда на D1 это выглядит как одна свеча, а на H4 видно красивый разворот с ложным пробоем и возвратом - вот там и сидит уровень, который рынок реально "помнит".

Как понять, что уровень живой, а не мёртвый

Для меня есть три признака:

1) Недавние касания

Если уровень отрабатывался 2 года назад и с тех пор цена там не была - он слабее, чем тот, к которому рынок подходил недавно.

2) Сильная реакция от уровня

От хорошего уровня цена не отскакивает "на 3 копейки". Там часто стартуют:

- тренды

- резкие импульсы

- большие свечи в одну сторону

3) Цена тормозит

Иногда уровень не сразу разворачивает цену, а сначала тормозит:

- много хвостов

- свечи мельчают

- появляются "борьба" и нерешительность

Это тоже знак, что зону видят и за неё идет драка.

Типичные ошибки новичков

- Рисуют уровень по одной тени

Свеча случайно шлёпнулась хвостом выше/ниже - и всё, уже новый "уровень". Так не работает.

- Ставят уровни каждые 100 пунктов

В итоге график превращается в тетрадку в линейку, а не в инструмент анализа.

- Игнорируют старшие таймфреймы

Сидеть на M15 и пытаться поймать "глобальный уровень" - это как смотреть фильм по одному скрину из трейлера.

Возможно, я ошибаюсь, но уровни на M5/M15 вообще не имеют смысла, если ты не скальпер-камикадзе. Для обычной спокойной торговли достаточно D1 и H4, максимум H1 для входа.

Как я использую эти уровни в сделках

- Сначала: D1 - отмечаю ключевые зоны, где цена разворачивалась не один раз.

- Потом: H4 - уточняю, как именно цена вела себя возле этих зон.

- И только когда цена подходит к уровню, спускаюсь на H1-M30 посмотреть:

- есть ли реакция

- появляется ли разворотная структура

- есть ли смысл вообще лезть в сделку, а не ловить нож

Я никогда не "угадываю" заранее. Если цена ещё далеко от уровня - мне он неинтересен. Важен не только сам уровень, но и то, что цена делает в момент подхода к нему.

Простой чек-лист для тебя

Попробуй прямо сегодня:

- Открой D1 по своему инструменту

- Найди максимум 3-4 зоны, где цена:

- явно тормозила

- дважды-трижды разворачивалась

- Перейди на H4 и посмотри, как цена вела себя там в деталях

И задай себе вопрос: "Если бы я торговал только от этих 3-4 уровней, мой график стал бы понятнее?"

Спойлер: в 90% случаев ответ "да".

Лучше 3 жирных уровня на D1/H4, которые реально двигают цену неделями, чем 30 линий, от которых отскакивает только твоя надежда.

Торговля против тренда: когда это допустимо и почему опасно Торговля против тренда выглядит заманчиво: поймать разворот, зайти «на самом верху» или «на самом дне». Для новичков это кажется быстрым способом заработать.

На практике контртренд — один из самых рискованных подходов, особенно при анализе графиков в TradingView.

Почему контртренд опасен

Рынок сильнее одного сигнала 💪

Тренд — это результат большого количества сделок.

Одна свеча или индикатор не способны его развернуть.

Новичок заходит против движения и сразу оказывается под давлением.

Маленький потенциал, большой риск ⚖️

Часто против тренда:

— стоп большой

— цель маленькая

— вероятность низкая

Соотношение не в пользу трейдера.

Типичные ошибки новичков

🚫 «Цена уже слишком выросла»

🚫 Вход без подтверждения

🚫 Увеличение объёма

🚫 Отсутствие чёткого стопа

Контртренд не про «кажется», а про условия.

Когда контртренд допустим

Сильный уровень 🧱

Контртренд возможен, если:

— цена пришла к сильной зоне

— уровень подтверждён старшим ТФ

— есть явная реакция

Истощение движения 🔄

Признаки:

— замедление импульса

— длинные тени

— рост объёма без продолжения

Даже в этом случае риск должен быть минимальным.

Правила для новичка

✔ Минимальный объём

✔ Чёткий стоп

✔ Быстрый выход

✔ Без ожиданий «большого разворота»

Если рынок не подтвердил идею — выход без эмоций.

Заключение

Контртренд — это продвинутый инструмент.

Для новичка он чаще ловушка, чем возможность.

Пока нет стабильности,

торговля по тренду — самый безопасный путь 📈

Как читать статистику сделок и делать правильные выводы Многие трейдеры ведут статистику, но почти не используют её. Таблицы заполняются, сделки считаются — а результат не меняется.

Статистика нужна не для галочки. Она помогает понять, что именно работает, а что тянет депозит вниз, особенно если вы анализируете сделки после торговли через TradingView.

Почему статистика важнее отдельных сделок

Одна сделка ничего не значит ❌

Отдельная сделка может:

— быть удачной случайно

— быть убыточной при правильном входе

Выводы по 1–2 сделкам — путь к иллюзиям.

📌 Трейдинг — это работа с сериями, а не с одиночными результатами.

Какие показатели действительно важны

Минимальный набор 🔢

Новичку достаточно:

— количество сделок

— средняя прибыль

— средний убыток

— максимальная серия минусов

Winrate без этих данных почти бесполезен.

Почему высокий winrate — не главное ⚠️

Можно:

— выигрывать 70% сделок

— и быть в минусе

Если убытки больше прибыли — статистика работает против вас.

Типичные ошибки анализа

🚫 Смотреть только итоговый плюс/минус

🚫 Игнорировать серии убытков

🚫 Не учитывать комиссии

🚫 Делать выводы слишком рано

Как анализировать с пользой

Сравнивайте сетапы 🔍

Разделяйте сделки по:

— типу входа

— рынку

— таймфрейму

Часто видно, что часть сделок стабильно хуже других.

Ищите повторяющиеся ошибки ♻️

Например:

— входы без подтверждения

— сделки в плохое время

— нарушения стопа

Убрав одну частую ошибку, можно резко улучшить результат.

Практический подход

✔ Анализ раз в неделю

✔ Минимум 30–50 сделок

✔ Фокус на процессе, а не деньгах

✔ Простые выводы

Заключение

Статистика — это зеркало трейдера.

Она не врёт и не оправдывает.

Если смотреть на неё честно,

она становится одним из самых сильных инструментов роста 📈

Торговля без плана: почему это гарантированный слив Многие новички считают, что торговый план — это что-то формальное и скучное. Проще открыть график и «посмотреть по ситуации». Именно так депозит и начинает таять.

Торговля без плана — это не гибкость, а хаос. И рынок за этот хаос наказывает быстро, особенно если вы работаете с графиками в TradingView.

Что происходит без торгового плана

Решения принимаются на эмоциях 😵

Без плана трейдер:

— сомневается в каждом входе

— меняет мнение по ходу сделки

— закрывает позиции из страха или жадности

В итоге сделки становятся несвязным набором действий.

Невозможно понять, что работает ❌

Если нет заранее прописанных правил:

— непонятно, была ли ошибка

— нельзя повторить удачную сделку

— нечего анализировать

📌 Без плана нет точки отсчёта.

Что такое торговый план на самом деле

Это не 20 страниц текста 📄

План — это ответы на базовые вопросы:

— где я вхожу

— где выхожу по стопу

— где фиксирую прибыль

— сколько рискую

Этого достаточно для старта.

План ≠ жёсткость ⚖️

План не запрещает думать.

Он ограничивает импульсивные решения, а не рынок.

Типичные ошибки новичков

🚫 «План в голове»

🚫 Изменение правил в сделке

🚫 Отсутствие сценария выхода

🚫 Торговля без понимания контекста

Если план нельзя проверить после сделки — его нет.

Как начать торговать по плану

Простой алгоритм 🧩

✔ Записать правила входа

✔ Определить риск

✔ Ограничить количество сделок

✔ Следовать плану минимум 20–30 сделок

Даже плохой план лучше, чем его отсутствие.

Практический эффект

Когда есть план:

— снижается стресс

— проще принимать решения

— появляются повторяемые результаты

А значит — появляется точка роста.

Заключение

Торговля без плана — это не свобода.

Это отсутствие контроля.

План не гарантирует прибыль,

но без него убытки становятся системными 📉

Почему новичку не стоит гнаться за «граалем» Почти каждый трейдер в начале пути ищет «ту самую» стратегию: без стопов, с высоким процентом прибыльных сделок и стабильным доходом. Кажется, что стоит лишь найти правильную систему — и всё станет просто.

Проблема в том, что погоня за граалем чаще всего тормозит развитие и мешает зарабатывать, даже если вы анализируете рынок в TradingView.

Почему идея грааля — иллюзия

Рынок постоянно меняется 🔄

То, что работало:

— в прошлом месяце

— на другом рынке

— в других условиях

может перестать работать сегодня.

📌 Универсальной стратегии для всех рынков не существует.

Любая стратегия имеет минусы 📉

Даже рабочая система:

— даёт серии убытков

— требует дисциплины

— не работает всегда

Новичок, ожидая идеала, разочаровывается слишком быстро.

Типичное поведение новичка

Бесконечная смена стратегий 🔁

Сценарий знакомый:

— 5–10 сделок

— пара минусов

— «стратегия не работает»

— поиск новой

Так не появляется ни опыт, ни статистика.

Переобучение без практики 📚

Чтение, видео, курсы — всё есть.

А сделок по одной системе — нет.

Знания без применения не дают результата.

Что действительно работает

Простая стратегия + дисциплина 🧩

Не важно, насколько стратегия «умная».

Важно, насколько стабильно вы её исполняете.

📌 Повторяемость важнее оригинальности.

Работа на дистанции 📊

50–100 сделок по одним правилам дают больше, чем 10 «гениальных» идей.

Практический фокус для новичка

✔ Выбрать одну стратегию

✔ Торговать минимальным риском

✔ Вести статистику

✔ Улучшать, а не менять

Так появляется реальный прогресс.

Заключение

Грааль в трейдинге — это не стратегия.

Это дисциплина, контроль риска и терпение.

Чем раньше вы перестанете искать идеал,

тем быстрее начнёте зарабатывать осознанно 📈

Путь трейдера с нуля до стабильности: чего ждать на каждом этапеМногие новички думают, что стабильность в трейдинге приходит резко: сегодня в минусе, завтра «всё понял» и начал зарабатывать. В реальности путь гораздо спокойнее и длиннее.

Понимание этапов развития помогает снизить давление, избежать лишних ошибок и двигаться быстрее, особенно если вы анализируете рынок через TradingView.

Этап 1. Начало и иллюзии 🌟

Что происходит

— энтузиазм

— вера в быстрые деньги

— первые удачные сделки

Кажется, что трейдинг проще, чем ожидалось.

Основные ошибки

🚫 большой риск

🚫 торговля без плана

🚫 игнор убытков

Этот этап почти всегда заканчивается первым серьёзным минусом.

Этап 2. Хаос и разочарование 🌪️

Что чувствует трейдер

— стратегия «не работает»

— эмоции берут верх

— появляется страх и злость

Начинается метание между подходами.

Ключевая задача

📌 Не бросить трейдинг и начать учиться системно, а не хаотично.

Этап 3. Осознанность и структура 🧠

Что меняется

— появляется торговый план

— риск под контролем

— ведётся статистика

Сделки становятся более понятными и повторяемыми.

Результат

Прибыль ещё нестабильна,

но убытки — уже контролируемы.

Этап 4. Первые признаки стабильности 📊

Признаки роста

✔ соблюдение плана

✔ спокойное отношение к стопам

✔ анализ серий сделок

Фокус смещается с денег на процесс.

Этап 5. Работа как система ⚙️

Что отличает стабильного трейдера

— чёткие правила

— дисциплина

— реалистичные ожидания

Трейдинг становится работой, а не азартом.

Заключение

Путь трейдера — это не линейный рост.

Это этапы, ошибки и постепенное понимание рынка.

Если вы узнали себя хотя бы в одном этапе — вы на правильном пути.

Главное — продолжать двигаться и не торопиться ⏳

Частые ошибки новичков на демо-счёте: почему потом не получаетсяЧастые ошибки новичков на демо-счёте: почему потом не получается на реале

Многие трейдеры уверены: если стратегия работает на демо, она заработает и на реальном счёте. Но при переходе на реал всё вдруг ломается — появляются ошибки, страх и убытки.

Причина не в рынке и не в стратегии. Проблема в том, как именно используется демо-счёт, особенно при анализе графиков в TradingView.

Зачем вообще нужен демо-счёт

Не для заработка ❌

Демо — это не проверка того, сколько вы «можете заработать».

Это проверка:

— дисциплины

— соблюдения правил

— реакции на убытки

Если на демо вы торгуете хаотично — на реале будет хуже.

Главные ошибки на демо

Торговля без риска 😎

На демо:

— легко увеличить объём

— не страшно пересидеть минус

— просто открыть ещё одну сделку

На реале такие действия становятся болезненными.

📌 Демо без дисциплины формирует плохие привычки.

Нереалистичный депозит 💰

Депозит «как у профи»:

— искажает риск

— создаёт ложное чувство уверенности

— не готовит к реальным эмоциям

Отсутствие плана 🧩

«Это же демо» — самая опасная фраза.

Если нет плана на демо, его не будет и на реале.

Почему на реале всё меняется

Включаются эмоции 😰

На реальном счёте:

— появляется страх потерять

— тяжело принимать стоп

— сложнее ждать сигнал

Стратегия та же, но поведение другое.

Как правильно использовать демо

✔ Торговать как на реале

✔ Использовать реальный размер депозита

✔ Соблюдать риск

✔ Вести дневник сделок

✔ Делать выводы по серии сделок

Демо — тренажёр, а не игрушка.

Когда можно переходить на реал

📌 Когда вы:

— соблюдаете план 30–50 сделок

— спокойно принимаете стопы

— понимаете свои ошибки

Не когда «надоело демо», а когда появилась стабильность поведения.

Заключение

Демо-счёт не обманывает рынок — он обманывает трейдера, если использовать его неправильно.

Лучше научиться дисциплине без денег,

чем покупать опыт за счёт депозита 💡

Как ставить стоп-лосс, чтобы не выбивало на шуме Многие трейдеры жалуются, что их постоянно «выбивает по стопу».

Цена чуть задела уровень — и сразу развернулась в нужную сторону 😬

Проблема чаще всего не в рынке,

а в том, как и где ставится стоп-лосс.

Разберём, как защитить позицию и не терять деньги на рыночном шуме.

Зачем вообще нужен стоп-лосс

Стоп-лосс — это твоя страховка.

Он ограничивает убыток и защищает депозит от больших потерь.

Без стопа:

— убытки могут расти бесконтрольно

— эмоции берут верх

— одна сделка может «съесть» весь счёт 💥

Почему стопы часто выбивает

Основные причины:

— стоп слишком близко к цене

— игнорирование структуры рынка

— вход без подтверждения

— торговля на шуме

Рынок не движется по прямой.

Микрооткаты — это нормально.

Где лучше ставить стоп-лосс

Хороший стоп ставится:

— за ключевым уровнем

— за локальным максимумом/минимумом

— за структурой рынка

Стоп должен быть логичным,

а не просто «на 10 пунктов ниже».

Использование ATR

ATR показывает среднюю волатильность.

Он помогает понять, какое движение для рынка «нормальное».

Если стоп меньше обычного диапазона —

его почти гарантированно выбьет 📉

Частые ошибки новичков

— Ставить стоп «на глаз»

— Двигать стоп в минус

— Увеличивать риск после убытка

— Убирать стоп совсем

Это прямой путь к большим потерям.

Как улучшить работу со стопами

— Ставь стоп по структуре

— Учитывай волатильность

— Не рискуй больше 1–2%

— Не трогай стоп после входа 🧠

Чёткие правила = спокойный трейдинг.

Заключение

Стоп-лосс — это не враг,

а инструмент защиты капитала.

Грамотно поставленный стоп

сохраняет депозит и нервы 📊

Почему демо-счёт не готовит к реальному трейдингуМногие начинают путь в трейдинге с демо-счёта.

Это безопасно и удобно — можно учиться без риска для денег.

Но когда трейдер переходит на реальный счёт,

результаты часто резко ухудшаются 😬

Почему так происходит — разберёмся ниже.

Чем демо отличается от реального рынка

На демо нет:

— страха потерь

— давления

— эмоциональной нагрузки

Деньги не настоящие — значит и решения принимаются легче.

На реальном счёте каждая ошибка ощущается сильнее.

Психология меняется полностью

Когда в сделке участвуют реальные деньги:

— появляется страх

— усиливается жадность

— растёт напряжение

Даже знакомая стратегия начинает «ломаться» под эмоциями 🧠

Почему на демо всё кажется проще

На демо:

— проще соблюдать план

— легче держать убыточные сделки

— нет стресса

Но это создаёт ложное чувство уверенности.

Реальный рынок — совсем другая игра.

Частые ошибки при переходе

— Увеличение риска

— Торговля без плана

— Желание быстро заработать

— Эмоциональные входы

Новички пытаются повторить «демо-результаты» — и теряют деньги.

Как правильно переходить на реальный счёт

— Начни с минимального депозита

— Снизь объёмы

— Сохраняй те же правила

— Продолжай вести дневник 📝

Цель — не заработать, а адаптироваться.

Когда демо всё же полезен

Демо отлично подходит для:

— теста стратегий

— изучения платформы

— тренировки входов

— анализа ошибок

Но не для оценки реальных эмоций.

Заключение

Демо-счёт — хороший учебный инструмент,

но он не готовит к психологической стороне трейдинга.

Реальный рост начинается тогда,

когда ты учишься работать с эмоциями и риском 📊

Трейдинг на новостях: возможности и рискиЭкономические новости часто вызывают резкие движения цены.

Для одних трейдеров это шанс быстро заработать, для других — источник убытков 💥

Разберём, как работать с новостями осознанно и не попадать в ловушки.

Почему новости двигают рынок

Выходят данные — рынок реагирует.

Особенно сильное влияние оказывают:

— NFP (занятость в США)

— CPI (инфляция)

— решения по процентным ставкам

— отчёты компаний

Эти события меняют ожидания участников рынка.

Возможности новостного трейдинга

Плюсы:

— высокая волатильность

— быстрые движения

— чёткие временные точки

За несколько минут цена может пройти то,

что обычно проходит за день 📈

Основные риски

Но вместе с возможностями идут и проблемы:

— сильные спреды

— проскальзывания

— хаотичные движения

— выбивание стопов

Новостной рынок часто ведёт себя непредсказуемо.

Частые ошибки новичков

— Вход без плана

— Торговля «на удачу»

— Игнорирование волатильности

— Завышенные риски

Новости — не казино 🎰

Как безопасно работать с новостями

— Используй маленький риск

— Жди стабилизации движения

— Торгуй по факту, не по ожиданиям

— Следи за экономическим календарём

Иногда лучшая сделка — это не входить.

Заключение

Трейдинг на новостях может быть прибыльным,

но он подходит не всем.

Без опыта и контроля рисков

новости чаще приносят убытки, чем прибыль 📉

Как правильно ставить стопы по ATR: избавляемся от "чуть-чуть"ATR на Forex: ставим стоп по волатильности, а не "на глаз"

Если ты хоть раз ловил ситуацию "чуть-чуть не достало до тейка и идеально задело стоп" - добро пожаловать в клуб. 99% новичков ставят стопы по святому индикатору "на глаз". Чуть ниже свечки. Чуть выше уровня. Чуть-чуть... чтобы рынок забрал твой стоп и пошел в твою сторону.

Давай уже завяжем с этим "чуть-чуть" и подружимся с ATR.

Что такое ATR по-человечески

ATR - это просто средний реальный диапазон. Перевод с трейдерского на человеческий: сколько инструмент обычно "дышит" за выбранный период.

Например:

на M15 по EURUSD ATR показывает 8 пунктов

значит средний ход одной свечи за последние N свечей - около 8 пунктов

То есть ATR отвечает на вопрос: "Насколько рынок сегодня нервный". И если рынок нервный, ставить микроскопический стоп - то же самое, что ставить палатку на взлетной полосе.

Зачем вообще плясать от ATR

Типичная ошибка новичка:

"Я всегда ставлю стоп 20 пунктов, мне так удобно".

Красиво, но рынок вообще не в курсе, что тебе удобно. В день, когда пара ходит 40 пунктов в час, твои 20 пунктов - просто шум. В тихий день 20 пунктов - уже серьезное движение.

Возможно, я ошибаюсь, но фиксированный стоп в пунктах - худшая идея на волатильном рынке. Стоп должен учитывать, как сильно сейчас шатает инструмент.

Как я ставлю стоп по ATR на Forex

Схема максимально простая, без шаманства.

1) Выбираю сетап, а не стоп

Сначала идея: где вход, где уровень, где логическая точка отмены сценария. Например, покупка после ложного пробоя уровня.

2) Смотрю ATR на том же таймфрейме

Допустим, M30, EURUSD, ATR показывает 12 пунктов.

3) Стоп - не "чуть ниже", а за волатильностью

Для покупок:

ставлю стоп не просто под минимум

а минимум минус X*ATR

Например:

минимум локального лоу 1.0800

ATR = 12 пунктов

беру множитель 1.5

стоп = 1.0800 - 1.5*12 = 1.0782

Почему так лучше:

рынок может сделать обычный откат в 0.5-1 ATR и при этом идея все еще жива

но если цену уносит дальше, за 1.5-2 ATR от экстремума - сценарий часто реально ломается

Какой множитель брать

Зависит от стиля, но примерно так:

скальпинг - 0.7-1 ATR

внутридневка - 1-1.5 ATR

свинг-сделки - 2-3 ATR

Важно: ATR - это не "святой Грааль", а просто линейка. Ты не подгоняешь рынок под любимые 20 пунктов, а подстраиваешь стоп под реальные движения.

Плюс огромный: один и тот же подход работает и на EURUSD, и на GBPJPY, и на золоте - не важно, сколько там цифр после запятой и "как оно обычно ходит".

Про риск не забываем

ATR-стоп решает "где логично выйти", но не "сколько денег рискнуть". Поэтому:

1) Сначала считаешь риск на сделку в процентах от депо

2) Потом по ATR считаешь размер стопа в пунктах

3) И уже под это подгоняешь объем позиции

Тогда:

тебе не сносит стопы шумом

нет огромных лосей только потому, что "сегодня шарахнуло сильнее обычного"

и исчезает привычка двигать стоп "чтоб не выбило"

Мини-чеклист по ATR

Перед входом в сделку спроси себя:

1) Где логическая точка, где идея ломается?

2) Сколько сейчас ATR на моем таймфрейме?

3) Стоп за экстремумом хотя бы на 1-2 ATR или меня вынесет первым же чихом?

Как только начинаешь ставить стоп не "на глаз", а через волатильность - график вдруг перестает выглядеть как заговор маркетмейкеров лично против тебя.

Как правильно входить в сделку: точки входа без угадыванийМногие новички входят в сделки «на глаз» или по интуиции.

Иногда это срабатывает, но чаще приводит к убыткам 😬

Точка входа — это не догадка, а логичное решение по системе.

Разберём, как находить качественные входы без угадываний.

Что такое хорошая точка входа

Хороший вход — это место, где:

— есть логика

— есть подтверждение

— риск понятен

— соотношение риск/прибыль выгодное

Без этих условий сделка превращается в лотерею 🎰

Вход по тренду

Торговать по тренду проще и безопаснее:

— цена обновляет максимумы/минимумы

— структура сохраняется

— импульсы сильнее коррекций

Лучшие входы — на откатах, а не на пике движения 📈

Вход от уровней

Уровни поддержки и сопротивления помогают найти зоны интереса:

Цена подходит к уровню

Появляется замедление

Формируется свечное подтверждение

Вход по направлению отскока

Важно не входить вслепую, а ждать сигнал.

Свечные подтверждения

Полезные модели:

— пин-бар

— поглощение

— ложный пробой

Но сами по себе свечи не работают.

Они важны только в правильном контексте рынка.

Частые ошибки новичков

— Вход без плана

— Погоня за движением (FOMO)

— Игнорирование стоп-лосса

— Слишком ранние входы

Хорошая сделка — это не быстрая, а обоснованная.

Как улучшить свои входы

— Торгуй только по системе

— Жди подтверждения

— Используй риск-менеджмент

— Веди дневник сделок 📝

Качество входов важнее их количества.

Заключение

Точки входа — это основа стабильного трейдинга.

Чем меньше угадываний, тем больше контроля.

Поддержка и сопротивление: основа прибыльного трейдингаМногие новички ищут сложные стратегии и редкие индикаторы.

Но часто упускают самое важное — уровни поддержки и сопротивления.

Именно они показывают, где цена чаще всего разворачивается или замедляется.

Разберём, как правильно работать с уровнями и не попадать в ловушки.

Что такое поддержка и сопротивление

Поддержка — зона, где цена часто останавливает падение.

Сопротивление — зона, где рост замедляется или разворачивается.

Это не точные линии, а ценовые области, где активны покупатели или продавцы.

Как правильно строить уровни

При разметке уровней важно:

— искать места с несколькими касаниями

— учитывать старшие таймфреймы

— смотреть на сильные импульсы от зоны

Чем чаще цена реагировала на уровень — тем он надёжнее 📊

Как торговать от уровней

Один из базовых подходов:

Цена подходит к уровню

Появляется замедление

Формируется свечное подтверждение

Вход по направлению отскока

Важно не входить «в лоб», а ждать подтверждение.

Ложные пробои

Иногда цена пробивает уровень и быстро возвращается обратно.

Это называется ложный пробой.

Частая ошибка новичков — входить сразу на пробое.

Лучше дождаться закрепления или отката.

Частые ошибки

— Рисовать уровни на каждом движении

— Игнорировать тренд

— Входить без подтверждений

Уровни работают лучше, когда есть контекст рынка 🧠

Как улучшить работу с уровнями

— Используй зоны, а не линии

— Смотри старшие таймфреймы

— Комбинируй с трендом

— Веди дневник сделок 📝

Простые уровни часто эффективнее сложных стратегий.

Заключение

Поддержка и сопротивление — это основа технического анализа.

Они помогают понимать, где рынок может изменить направление.

Освой уровни — и твой трейдинг станет более осознанным

Как читать график цены без индикаторов Многие трейдеры считают, что без индикаторов рынок непонятен.

Но на самом деле вся информация уже есть в цене.

График — это история решений участников рынка.

Разберём, как читать её без лишних инструментов.

Что такое Price Action

Price Action — это анализ чистого графика:

— движения цены

— структуры рынка

— свечных моделей

— ключевых уровней

Без перегруженных индикаторов и лишнего шума.

Структура рынка

Цена движется не хаотично, а волнами:

— импульс

— коррекция

— продолжение

Тренд — это серия более высоких максимумов и минимумов (в росте) или наоборот 📈

Понимание структуры помогает не входить против движения.

Уровни поддержки и сопротивления

Это зоны, где цена часто разворачивается или замедляется.

Они показывают, где активен крупный интерес.

Важно:

— уровень — это зона, а не точка

— чем больше касаний, тем он сильнее

Свечные модели

Свечи отражают борьбу покупателей и продавцов:

— пин-бар

— поглощение

— внутренний бар

Но сами по себе паттерны не работают.

Они важны только в правильном контексте.

Частые ошибки новичков

— Игнорирование тренда

— Вход без подтверждений

— Поиск сигналов в любом движении

Price Action — это не угадывание, а чтение логики рынка 🧠

Как начать торговать без индикаторов

— Убери лишние инструменты

— Оставь только цену и уровни

— Тренируйся на истории

— Веди дневник сделок 📝

Чем чище график — тем яснее решения.

Заключение

Цена — главный индикатор.

Она показывает всё, что происходит на рынке.

Если научиться читать график,

ты перестанешь зависеть от сигналов и шаблонов.

Риск-менеджмент: как сохранить депозитМожно иметь отличную стратегию и всё равно терять деньги.

Причина часто не в рынке, а в отсутствии риск-менеджмента ⚠️

Риск-менеджмент — это не про прибыль, а про выживание.

В этой статье разберём, как сохранить депозит и не слить его из-за одной ошибки.

Что такое риск-менеджмент

Риск-менеджмент — это правила контроля потерь:

— сколько ты рискуешь в сделке

— где ставишь стоп-лосс

— сколько можешь потерять за день

Его цель — защитить капитал, даже если стратегия временно не работает.

Без этих правил трейдинг превращается в азартную игру 🎰

Сколько рисковать в одной сделке

Новички часто рискуют 10–20% депозита.

Это слишком много и психологически тяжело.

Оптимальный риск — 1–2% на сделку.

Пример:

Депозит 1 000$ → риск 2% = 20$.

Даже 10 убыточных сделок подряд не уничтожат счёт.

Почему стоп-лосс обязателен

Стоп-лосс — это защита от крупных потерь.

Он нужен не рынку, а тебе.

Без стопа одна ошибка может перечеркнуть месяцы работы 💥

Важно ставить его по логике рынка, а не «на глаз».

Частые ошибки в управлении риском

Увеличение объёма после убытков

Желание «отбить» потери приводит к ещё большим убыткам.

Отсутствие лимита потерь в день

Без ограничения трейдер продолжает торговать на эмоциях.

Игнорирование плана

Даже хороший план не работает, если его не соблюдать.

Как внедрить риск-менеджмент

— Определи риск на сделку (1–2%)

— Всегда ставь стоп-лосс

— Установи лимит дневных потерь

— Веди дневник сделок 📝

Чем проще правила — тем легче их соблюдать.

Заключение

Риск-менеджмент не делает тебя богаче.

Он делает тебя долгосрочным трейдером.

Лучше медленно расти, чем быстро слить депозит.

Контроль рисков — основа стабильности 📊

Зоны PD Array: Искусство покупать со скидкой📊 Механика PD Arrays PD Array (Premium-Discount Array) — это фундаментальная концепция разделения торгового диапазона на две равные части относительно уровня Equilibrium (0.5). Область выше центрального значения классифицируется как Premium (зона завышенной цены), область ниже — как Discount (зона скидки). Алгоритмы институциональных участников запрограммированы на поиск ликвидности для продаж исключительно в зоне Premium и на активацию ордеров на покупку строго в зоне Discount. Любое действие против этой логики неизбежно приводит к снижению математического ожидания торговой стратегии и увеличению частоты стоп-лоссов.

🧠 Алгоритмическое равновесие и набор позиций Рынок является механизмом поиска справедливой стоимости. Когда цена находится в зоне Premium, профессиональный трейдер ищет исключительно медвежьи подтверждения: Order Block, FVG или Breaker. В зоне Discount фокус внимания полностью смещается на бычьи инструменты. Вход в лонг-позицию, когда цена находится в Premium-зоне относительно текущего торгового диапазона, является критической ошибкой. В такой ситуации потенциал движения крайне ограничен, а риск глубокой коррекции к уровню Equilibrium максимален. Использование сетки Фибоначчи с единственным уровнем 0.5 позволяет мгновенно оценить математическую выгодность текущей рыночной ситуации.

📌 Резюме Разделение графика на зоны Premium и Discount гарантирует открытие сделок в полной синхронизации с крупным капиталом, обеспечивая покупку актива по минимально возможной цене и продажу по максимально выгодной.