Что такое инверсия объёма и как её использовать?Когда объём начинает формироваться в противоположную сторону от предыдущей волны — это сигнал разворота, а не коррекции.

Инверсия — это момент, когда новый объём появляется не в сторону предыдущего импульса, а против него. При этом старые зоны объёма теряют силу, а цена закрепляется под/над ними. Это разворотный сигнал.

Признаки:

– Объём концентрируется против предыдущего движения

– POC/кластер остаётся выше (при шорте) или ниже (при лонге)

– Цена не возвращается в старую зону и начинает строить новую

– В кластере — смена агрессора и направление удерживается

Как использовать:

1. Определяем старую зону объёма (импульс)

2. Смотрим, где формируется новый объём

3. Если он ниже/выше старого, и цена закрепляется — входим по новой инициативе

Пример:

BTC растёт к $66 000, объём — в зоне $65 500–65 800. После отката появляется новый кластер ниже — в районе $65 200. Цена не возвращается выше. Это инверсия объёма. Вход в шорт.

💡 Направление объёма важнее самой цены. Инверсия — это момент, когда инициатива переходит в другие руки.

Гармонические паттерны

Почему большинство видит уровни, но всё равно теряет деньги?В трейдинге есть один парадокс, который не перестаёт удивлять. Большинство трейдеров умеют чертить уровни поддержки и сопротивления. Кто-то строит их по экстремумам, кто-то по зонам накопления, кто-то использует индикаторы. Но результат один — большинство всё равно теряет деньги, хотя «правильные» зоны у всех на графике одинаковые. Почему так происходит? Давайте разберёмся.

Ошибка №1. Уровень видят все

– На графике уровень выглядит очевидным. Цена много раз от него отскакивала, все его заметили. Но именно это и становится проблемой. Если уровень видит каждый трейдер, значит, именно там будет сосредоточено большинство ордеров и стоп-лоссов. А где толпа, туда и направляется рынок.

Ошибка №2. Логика толпы против логики «умных денег»

– Новички думают: «Цена не раз отскакивала от этого уровня, значит, и в этот раз отскочит». Но рынок часто работает наоборот: как только большинство «садится в одну лодку», именно в этот момент её опрокидывают. Уровень пробивается, стопы сносятся, и только после этого цена идёт в «правильную» сторону.

Ошибка №3. Отсутствие понимания манипуляций

→ Многие трейдеры ждут от уровня идеального движения. Но профессионалы знают: пробой уровня не всегда значит смену тренда. Чаще всего это обычная охота за ликвидностью. Рынку нужно собрать стопы, «выбить» слабых игроков, и лишь потом дать настоящее движение.

Ошибка №4. Уровень ≠ сделка

✓ Сам по себе уровень — это лишь область интереса. Это не кнопка «buy» или «sell». Ошибку делают те, кто входит без подтверждения: увидели свечу около уровня — сразу открыли позицию. Такой подход почти всегда приводит к убыткам.

Что делать вместо этого?

– Уровни нужно использовать не как сигнал, а как ориентир. Они показывают, где сконцентрировано внимание большинства, и где рынок, скорее всего, попытается устроить манипуляцию.

– Настоящая работа трейдера — дождаться подтверждения, увидеть реакцию цены и только после этого принимать решение.

– Нужно мыслить шире, чем «отскок или пробой». Рынок — это не картинка с линиями, а механизм перераспределения ликвидности.

Почему рынок всегда будет наказывать тех, кто верит только в уровни?

Потому что простые решения в трейдинге не работают. Если бы уровни сами по себе приносили деньги, все были бы богаты. Но рынок создан так, чтобы большинство проигрывало. И именно там, где толпа видит «железобетонный» уровень, чаще всего и начинается настоящая игра.

🔑 Итог: уровни — это не грааль. Это лишь маркеры, на которых видна психология толпы. Чтобы перестать терять деньги, нужно научиться читать не линии на графике, а логику рынка и понимать, как действует крупный игрок.

Как работает поглощение на откате?Когда рынок возвращается к зоне объёма и встречает агрессивного контрагента — это не просто откат, а перезарядка.

После импульса рынок часто возвращается протестировать уровень, где ранее был объём. Если в этой зоне появляется встречная агрессия — значит, позиция удерживается. Это ключевой сигнал для входа до начала следующей волны.

Что смотреть:

– Откат к зоне кластерного объёма или POC

– В кластере — агрессор против направления отката

– Объём концентрируется на одной цене, но движения нет

– Следом — импульс в сторону изначального движения

Тактика:

1. Определяем импульс и зону объёма, откуда он начался

2. Ждём откат в эту зону

3. Входим при появлении встречного агрессора и удержании цены

Пример:

BTC растёт от $64 000 до $64 800, импульс формируется из объёмной зоны $64 300. При откате в эту зону — всплеск бидов, цена не пробивает уровень. Это поглощение отката. Вход в лонг до начала следующего импульса.

💡 Настоящая точка входа — не в момент пробоя, а в момент удержания. Поглощение на откате — это момент, когда рынок показывает, что готов продолжать.

Поглощение на откате — вход до импульсаКогда рынок возвращается к зоне объёма и встречает агрессивного контрагента — это не просто откат, а перезарядка.

📊 Что означает смещение POC

POC — это цена, на которой прошёл максимальный объём. Когда рынок движется, а POC остаётся на месте — это одно. Но когда он смещается в сторону движения — значит, рынок принимает новые цены, и контроль усиливается.

Признаки:

– POC перемещается выше/ниже по мере развития импульса

– Объём закрепляется в новых зонах

– Цена удерживается выше/ниже старого POC

– Новые всплески агрессии формируются уже на новых уровнях

Тактика:

1. Следим за движением POC в динамике (сессия, день, локальный баланс)

2. Оцениваем, поддерживается ли смещение объёмом и агрессором

3. Ищем вход после откатов к новому POC (как опоре)

Пример:

BTC выходит выше $65 000. POC локального профиля сначала был на $64 600, затем сместился на $65 200. Цена закрепляется выше, а всплески объёма формируются уже над новым уровнем. Это сигнал — лонг в приоритете.

💡 Смещение POC — не просто статистика, а живая фиксация контроля. Где POC, там центр тяжести, и к нему рынок будет возвращаться.

Объёмный вынос — и рынок затих? Это сигнал!Когда цена резко пробивает уровень с объёмом, но не продолжает движение — это не сила, а ловушка.

🚨 Что такое объёмный вынос без продолжения

Цена вылетает вверх или вниз, в кластере — всплеск объёма, но дальше — тишина. Нет импульса, нет закрепления. Это значит, что маркетмейкер собрал ликвидность и отпустил цену.

Признаки:

– Резкий вынос за уровень с большим объёмом

– Нет закрепления телом свечей

– В кластере — объём сконцентрирован в одной цене

– Следующая свеча идёт в обратную сторону или замирает

Как использовать:

1. Ищем выносы вблизи VAH/VAL, локальных хай/лоу

2. Смотрим на реакцию: есть ли продолжение

3. При возврате под уровень — вход в сторону возврата (контртренд)

Пример:

BTC выносит $66 500, в кластере — всплеск асков, но цена замирает и уходит под уровень. Это объёмный захват ликвидности. Вход в шорт на возврате.

💡 Если после выноса рынок не продолжает — значит, цели достигнуты. А дальше будет противоположное движение.

Обучающий график Spring Шаговый разбор Spring по нумерации баров

(чтобы всё было последовательно и без путаницы)

Я опишу каждый бар по номеру, объясняя его роль в паттерне spring. Spring — это ложный пробой вниз в аккумуляции, сигнализирующий о силе спроса (Section 5M, стр. 1–3: Buying and Selling Waves). Здесь он классический: бар 1 — встряска, бары 2–4 — подтверждение, бар 5 — запуск роста.

Шаг 1: Контекст перед баром 1 (предшествующее падение и начало аккумуляции):

Бары до 1: Резкое падение в 2022 (markdown phase) с последовательными lower lows. Обратите внимание на бары сразу перед 1 — они сужаются, прогресс вниз уменьшается (shortening of the thrust, SOT — сокращение толчка). Объемы пиковые около вертикальной красной линии (selling climax — кульминация продаж), затем снижаются.

Trading range: Формируется в конце 2022 выше горизонтальной красной линии (поддержка). Как учит Вейс (стр. 79 "TRADES ABOUT TO HAPPEN.pdf"): SOT перед spring — потеря импульса продавцов, сигнал входа спроса.

Урок: Всегда проверяйте бары до spring на SOT (оригинальный курс, Section 7M: Determining the Trend, стр. 1–35). Практика: Измерьте расстояние lower lows перед баром 1 — оно уменьшается, показывая слабость предложения.

Шаг 2: Бар 1 — сам Spring (ложный пробой и встряска):

Описание бара 1: Цена опускается ниже горизонтальной красной линии (поддержка), достигая минимума (номер 1). Бар длинный вниз, но закрытие выше минимума — цена не удерживается ниже, а начинает отскок.

Роль в spring: Это ложный пробой — "встряска" слабых держателей. По классификации в "SMI latest..." (стр. 42): Spring #1 (Shakeout) — драматичный тип с заметным объемом (красный бар под 1, средний, но выше предыдущих в диапазоне). Пробой провоцирует панику, но прогресс минимален — нет follow-through вниз.

Объемы на баре 1: Красный бар (падение), объем выше, чем на предыдущих — как в "Изучение Чтения Ленты.docx" (глава 5): Высокий объем на пробое указывает на поглощение (absorption) спросом, а не на продолжение падения.

Сравнение: Аналогично примеру Вейса (Figure 5.8, стр. 79): "The down-move washed out the low" (спад вымыл минимум). Здесь бар 1 "вымывает" поддержку, создавая пружину большего масштаба на monthly.

Психология: Бар 1 пугает (страх обвала), но операторы покупают (глава 11 "Изучение...": Преодолейте страх — ждите теста).

Урок: Не путаться: Spring — не реальный breakdown, а ложный. Практика: На бумаге отметьте минимумы бара 1 и сравните с предыдущими — разница малая, сигнал силы

Бары 2–4 — Secondary Test (вторичные тесты и подтверждение):

Бар 2 (номер 2): Цена возвращается к поддержке, но не пробивает бар 1 вниз. Объем низкий (малый бар) — первый тест, цена стабилизируется с небольшим ростом.

Бар 3 (номер 3): Легкое снижение, но выше минимума бара 1. Объем еще ниже, диапазон сужается (price tightness) — вторичный тест.

Бар 4 (номер 4): Колебание (backing and filling), тест поддержки без пробоя. Объемы минимальные — признак отсутствия продавцов.

Роль баров 2–4: Серия тестов после spring, как в "SMI latest..." (стр. 40–42): Тесты на низком объеме подтверждают, что предложение исчерпано, спрос силен. В оригинальном курсе (Section 20M, стр. 1–7): "Low volume tests indicate no supply" (низкий объем на тестах — нет предложения).

Объемы на барах 2–4: Снижение (малые бары) — как в Stock Market Technique No.1 (стр. 74): Price tightness на тестах — подготовка к росту.

Сравнение: Вейс (стр. 80): "Months of backing and filling after spring" — здесь бары 2–4 (3–4 месяца) с сужением, идеально.

Урок: Не путаться с падением — бары 2–4 не продолжение markdown, а тест силы. Практика: Считайте объемы баров 2–4 vs. бар 1 — снижение подтверждает spring.

Бар 3 расположен сразу после бара 2, в зоне после пробоя (бара 1). Это месячный бар, вероятно, соответствующий периоду в конце 2022–начале 2023 (по временной шкале снизу: 2022–2023 годы).

Ценовое движение: Бар 3 — медвежий (падение), с длинной верхней тенью и коротким телом, открытие высоко, закрытие низко. Диапазон (спред от high к low) узкий по сравнению с баром 2 (который шире и с большим прогрессом вниз).

Объемы (VOLUME): Под баром 3 — малый красный бар объема (падение), объем заметно ниже, чем на баре 2 (где объем выше) и на баре 1 (пиковый).

ATR1 снизу: Индикатор ATR (Average True Range) показывает снижение волатильности под баром 3 — бар ATR малый, что подтверждает сужение.

Контекст: Бар 3 — часть тестов после spring (бара 1), перед прорывом на баре 5. Красная горизонтальная линия — поддержка, которую бар 3 тестирует, но не пробивает сильно.

Шаг 4: Бар 5 — Sign of Strength (SOS, знак силы) и запуск роста:

Описание бара 5: Резкий рост (номер 5), пробой сопротивления диапазона вверх. Бар широкий, закрытие высоко.

Роль: SOS — подтверждение конца аккумуляции, начало markup. Объем растет (зеленый бар) — импульс покупок.

Объемы на баре 5: Увеличение — как в "Изучение Чтения Ленты.docx" (глава 6): "Rising volume on up moves = demand dominance" (рост объема на подъеме — доминирование спроса).

Сравнение: В "SMI latest..." (стр. 49): "Jump across the creek" — прыжок через сопротивление после тестов (баров 2–4).

Урок: Бар 5 — точка входа. Практика: Рассчитайте потенциал от бара 1 к 5 (рост после spring).

Почему это Spring и его значимость (чтобы закрепить понимание)

Соответствие критериям: Бар 1 — пробой #1, бары 2–4 — тесты на низком объеме, бар 5 — SOS. Это классический spring по "SMI latest..." (стр. 42–48), с акцентом на monthly масштаб (Вейс, стр. 81: Larger degree).

Значимость: Показывает разворот — спрос побеждает предложение (Section 2M: Basic Law).

4. Практические уроки и применение (обучение, чтобы не путаться дальше)

Вход в торговлю: После баров 2–4 — покупка на баре 5. Стоп ниже минимума бара 1

Риски: Если бар 5 слабый — spring ложный. Проверяйте объемы (Section 21M: Refinements).

Практика: Бумажные сделки : Симулируйте от бара 1 к 5, рассчитайте риск/прибыль. Сравните с Figure point

Менталитет: Дисциплина — ждите баров 2–4 (глава 11 "Изучение...").

Дальше: Анализируйте объемы по барам для point & figure

Почему рынок всегда наказывает слабыхТрейдинг — это не игра против графика. Это игра против собственных слабостей. И если ты выходишь на рынок с ними — рынок их обязательно проверит и накажет.

🔻 Основные слабости трейдера:

Страх упустить движение

Кажется: «Если не войду сейчас, цена улетит без меня». В итоге вход в самом конце импульса — и рынок тут же разворачивается.

Нет плана и дисциплины

Трейдер думает: «Сейчас подкорректирую стратегию, буду гибким». Но рынок не прощает хаоса: без чёткой системы каждое решение превращается в рулетку.

Ожидание лёгкой прибыли

Многие приходят сюда ради «быстрого заработка». Но рынок устроен так, чтобы вытряхнуть нетерпеливых — он показывает убытки тем, кто не готов ждать и работать по системе.

Эмоциональные сделки

Злость после убытка, жадность после прибыли, желание «отыграться» — всё это топливо для рынка. Сильные трейдеры используют эти всплески толпы, слабые — становятся жертвами.

Непонимание логики ликвидности

Большинство ставят стопы «там, где ставят все». И именно туда рынок идёт первым делом. Слабые думают, что это случайность, сильные знают — это система.

⚡️ Почему рынок всегда «бьёт» по этим слабостям?

Потому что рынок — это зеркало.

Он не создан, чтобы ты заработал. Он создан, чтобы проверить твои решения.

Слабости = уязвимость.

Сильные игроки используют их как топливо для движения.

Слабые теряют — сильные зарабатывают.

✅ Вывод:

Рынок наказывает не потому, что «он злой» или «против тебя».

Он просто убирает тех, кто не готов к дисциплине, терпению и пониманию логики движения.

Чтобы перестать быть слабым, нужно:

— торговать только по системе,

— контролировать эмоции,

— понимать, где толпа теряет деньги — и не быть частью толпы.

🔥 Если ты узнаёшь себя в этих слабостях — это не приговор. Это точка роста. Убираешь слабость → становишься сильнее → рынок перестаёт тебя наказывать.

Как глубина стакана показывает слабые места рынка?🧭 Market Depth: что скрывает глубина стакана

Market Depth (глубина рынка) — это распределение лимитных заявок на разных ценовых уровнях. Для большинства это просто «цифры в стакане», но на деле глубина даёт ключ к пониманию того, где рынок уязвим, а где защищён.

📊 Что показывает глубина

📌 Объём заявок по bid и ask на разных уровнях

📌 Плотность ликвидности рядом с текущей ценой

📌 Зоны, где рынок может остановиться или ускориться

Если ликвидность сосредоточена выше цены — росту сложнее. Если снизу пусто — любое давление продавцов вызовет импульс.

🧠 Почему это важно

Понимание слабых мест рынка — цена всегда стремится туда, где ликвидности меньше.

Контекст для импульсов — сильные движения часто происходят через «тонкие» участки книги.

Сигналы защиты уровня — плотные кластеры ликвидности могут выступать как барьеры.

🔍 Как использовать

• Сравнивай глубину на разных сторонах книги: где рынок более уязвим

• Отмечай зоны, где ликвидность стабильно стоит — это возможная защита уровня

• Учитывай скорость обновления заявок: быстрая смена — признак манипуляции

📌 Вывод

Глубина стакана — это не просто цифры. Это карта того, где рынок может замедлиться, ускориться или развернуться. Чтение Market Depth помогает видеть механику движения цены ещё до того, как это проявится на графике.

Queue Position: приоритет в стакане и борьба за исполнение📊 В электронных рынках все лимитные заявки сортируются по принципу цена-время. Это значит, что если два участника выставили заявку по одной цене, первее исполнится та, что была поставлена раньше. Это и есть очередь в стакане.

🧠 Почему очередь важна

Для маркетмейкера и любого лимитного игрока позиция в очереди определяет, будет ли заявка исполнена или останется в стакане «балластом».

📌 Чем глубже в очереди — тем ниже шанс исполнения

📌 Быстрая реакция и выставление заявки раньше других = преимущество

📌 Перестановка заявки обнуляет её позицию в очереди

🔍 Как это проявляется в микроструктуре

• При высококонкурентных уровнях тысячи ордеров борются за приоритет

• Обновление лимитной заявки сбрасывает её «на дно очереди»

• Алгоритмы следят за позицией в стакане и управляют скоростью обновления

⚠️ Почему это важно трейдеру

Риск нереализованного входа — заявка в очереди может так и не исполниться, если рынок быстро уйдёт.

Манипуляции ликвидностью — крупные игроки могут перегружать очередь фейковыми заявками (spoofing), чтобы сместить восприятие.

Качество исполнения — понимание своей позиции в очереди помогает оценить вероятность входа без проскальзывания.

📌 Вывод

Queue Position — это невидимый слой микроструктуры, который определяет, кто получает ликвидность первым. Знание принципа очереди помогает точнее планировать лимитные входы и понимать, как работает борьба за ликвидность на каждом уровне.

Айсберги — оружие крупного игрокаТы их не видишь на графике, но они двигают рынок.

Айсберг-ордера позволяют скрытно накапливать или распределять позицию, не пугая толпу.

🧊 Что такое айсберг и зачем он нужен

Айсберг — это лимитный ордер, который скрывает реальный объём. Видно, например, 100 контрактов, но при их поглощении появляются новые. И так — пока не исполнится весь айсберг. Используется для скрытой работы: аккумулировать без шума, не спровоцировать движение.

Как определить айсберг:

– Повторяющееся появление одинаковых объёмов на одной цене

– После агрессивных ударов по лимитке — цена не двигается

– Кластер «залипает» на одном уровне, объёмы постоянно обновляются

– На споте: постоянное возобновление лимитов без изменения ленты

Как использовать:

1. Смотри зоны, где цена долго стоит при высокой агрессии

2. Если это у ключевого уровня — возможно, айсберг

3. Жди финальной реакции: если айсберг поглощён → импульс

если он удерживает — вход в сторону защиты

Пример:

BTC тестирует $63 400. В кластере — постоянные удары по бедам, но цена не падает. Видим повторяющийся объём на одной цене. Это айсберг покупателя. Появление агрессии в его сторону → вход в лонг от поддержки.

💡 Айсберг — это щит или топливо. Всё зависит от того, кто его держит — и кто победит.

Все говорят про ликвидность, но кто реально знает, как она работЛиквидность — это не просто “объёмы” или “деньги в стакане”. Это топливо рынка. Понимание того, где она сосредоточена, позволяет заходить в сделки вместе с умным капиталом, а не против него.

💧 Ликвидность в трейдинге — где её искать и как использовать

Ликвидность — это места на графике, где скапливаются отложенные ордера и стопы. Они привлекают цену, потому что позволяют крупным игрокам находить контрагентов для крупных сделок.

📍 Типы ликвидности:

• Пассивная: лимитные ордера, ожидающие исполнения

• Активная: рыночные ордера, которые “ударяют” по лимиткам

🧠 Ключевая идея: цена движется туда, где есть ликвидность.

🔍 Где прячется ликвидность:

1. Над/под экстремумами — там стоят стопы ритейла

2. На уровнях консолидации — ожидают лимитные ордера крупных игроков

3. В импульсных зонах — где ранее был интерес и остались незакрытые блоки

4. Внутри спредов дельты и аномалий объёма — скрытые ордера маркетмейкеров

🎯 Как использовать ликвидность в своей торговле

Стратегия охоты за стопами:

• Ищем скопление стопов (например, за максимумом)

• При пробое следим за реакцией

• Если это ложный вынос — входим в противоположную сторону

Работа с лимитками:

• Следим за плотностями в стакане или дельтой

• Цена часто отталкивается от крупных пассивных ордеров

• Подтверждаем вход реакцией кластера (объём + агрессор + дельта)

📘 Пример:

BTC поджимается к уровню $63 000. Над ним видим хвосты и повышающиеся минимумы — признаки сжатия. В кластерах — всплески агрессивных покупок, но без результата.

Выше уровня — скопление стопов и плотность асков.

Если вынос произойдёт без подтверждающего объёма — заходим в шорт после захвата ликвидности.

💡 Ликвидность — это магнит. Не предсказывайте рынок, анализируйте, где другим будет больно — и стройте план оттуда.

Как выносы стопов дают вход крупным игрокам🕵️♂️ Stop run — это резкое движение цены к зоне скопления стоп-ордеров. Для розничного трейдера это часто выглядит как «охота за стопами», но в действительности это — поиск ликвидности.

📊 Почему выносы работают

Стоп-ордера — это рыночные заявки, которые исполняются немедленно. Когда цена достигает их уровня, в рынок вливается поток агрессивных сделок одной стороны:

📌 стопы лонгов → рыночные продажи

📌 стопы шортов → рыночные покупки

Для крупного участника это шанс взять объём без сильного проскальзывания.

🧠 Логика крупного игрока

Чтобы купить много, нужен продавец. Чтобы продать много, нужен покупатель.

В обычном рынке найти контрагента на большой объём сложно. Зато в зоне стопов — его много.

Крупный игрок может даже спровоцировать движение в эти зоны, чтобы собрать ликвидность.

🔍 Признаки стоп-рана

Резкий всплеск объёма и дельты вблизи очевидных уровней.

Моментальный возврат после выноса — сигнал, что движение было ради сбора ликвидности, а не продолжения тренда.

Отсутствие удержания цены в зоне пробоя.

⚠️ Как это использовать

• Не входи в пробой, если нет подтверждения удержания

• Ищи возврат в диапазон после выноса — часто это начало обратного движения

• Смотри на реакцию в ленте и footprint — были ли там крупные встречные сделки

📌 Вывод

Stop run — это не «злой умысел», а естественный способ найти ликвидность в нужном объёме. Понимание этой логики позволяет не попадаться в ловушки импульсных пробоев и заходить на стороне тех, кто использует выносы в свою пользу.

Думаешь, ликвидность — это просто про объём?Ликвидность: твоя страховка в трейдинге

✅ Ликвидность — это:

Насколько быстро ты можешь купить/продать актив по справедливой цене.

📉 Что происходит без ликвидности:

– Ставишь ордер → цена улетает

– Хочешь выйти → нет заявок

– Любой объём → сдвигает рынок

🔸 Как оценить ликвидность перед входом:

1. 24h объём — минимум $1 млн

2. Спред — узкий = ок, широкий = стоп выносит

3. Стакан — равномерный и глубокий = хорошо

4. Сравни с размером своей позиции — не входи, если ты сам двигаешь цену

🛠 Инструменты:

• Binance → стакан + объём

• TradingView → объёмы на графике

• CoinMarketCap → вкладка Markets

• DexScreener (если торгуешь на DEX)

💡 Лайфхаки:

– Торгуешь скальп? Забудь про низколиквидные монеты

– Ставь лимитки, не маркет — особенно в слабом стакане

– Если хочешь выйти — выйди по частям

⚠️ Главное:

Без ликвидности — ты заложник рынка. Не входи, если не видишь, как безопасно выйти.

Международные платежи 2025: новые возможности для бизнеса в Росс

В 2025 году международные платежи остаются ключевым инструментом для бизнеса, работающего с зарубежными поставщиками и партнерами. Российские компании активно осваивают новые маршруты расчетов, переходя на альтернативные платежные системы и прямые переводы через проверенных посредников.

Международные платежи и расчеты сегодня требуют не только скорости, но и максимальной прозрачности: бизнесу важно понимать реальные комиссии, сроки зачисления и риски отклонения транзакции. В статье разберем, как безопасно проводить оплату международных платежей, избегая банковских ограничений, и какие возможности открываются для импортеров в новых условиях.

Вы узнаете:

Пошаговый алгоритм перевода через надежных агентов — без блокировок и скрытых сборов.

Почему традиционные банковские платежи теряют актуальность и какие у них есть альтернативы.

Как правильно оформлять инвойсы и на что обращать внимание при работе с иностранными контрагентами.

Актуальные решения для вашего бизнеса — уже в этом материале.

Пошаговая инструкция по проведению международного платежа через посредника

Международные платежи через посредников требуют тщательного подхода для обеспечения безопасности и успешного завершения сделки. Рассмотрим детальный алгоритм проведения таких операций.

1. Поиск проверенного посредника

При выборе платформы международных платежей или конкретного исполнителя необходимо:

Проверить репутацию на профильных форумах и в бизнес-сообществах

Изучить отзывы о качестве услуги международных платежей

Проверить срок работы на рынке международных платежей и расчетов

2. Согласование условий сделки

Перед проведением оплаты международных платежей важно четко договориться о:

Валюте отправления и получения средств

Курсе конвертации (сравнить с рыночными показателями)

Размере комиссии за услугу международных платежей

Точных сроках зачисления средств

Возможных ограничениях системы международных платежей

3. Оформление инвойса

Для проведения международных платежей необходимо подготовить документ, содержащий:

Полные реквизиты обеих сторон

Детальное описание товара/услуги

Сумму платежа в указанной валюте

Условия поставки (если применимо)

4. Проведение платежа

При осуществлении операции через платформу международных платежей:

Используйте защищенные каналы связи для передачи данных

Сохраняйте все подтверждающие документы

Фиксируйте номер транзакции в системе международных платежей

Соблюдение этих этапов позволяет минимизировать риски при использовании посредников для международных платежей и расчетов. Для регулярных операций рекомендуется наладить долгосрочное сотрудничество с проверенными исполнителями услуги международных платежей.

Проведение платежей через банки: ключевые риски и ограничения

При осуществлении международных платежей через банковские учреждения бизнес сталкивается с рядом существенных ограничений, которые важно учитывать при выборе системы международных платежей.

Длительные сроки обработки

Стандартные сроки проведения международных платежей через банки составляют от 5 до 14 рабочих дней. Такие задержки связаны с многоступенчатыми процедурами валютного контроля и проверкой соответствия международным санкционным требованиям.

Высокий процент отказов

До 40% запросов на проведение международных платежей отклоняется на этапе комплаенс-проверки. Основные причины отказов - подозрения в нарушении санкционных режимов или несоответствие предоставленных документов требованиям системы международных платежей.

Дополнительные издержки

Помимо объявленных комиссий, при проведении международных платежей через банки часто возникают:

Скрытые сборы банков-корреспондентов

Непредвиденные валютные надбавки

Дополнительные расходы на конвертацию

Географические ограничения

Современные системы международных платежей в банках имеют существенные территориальные ограничения:

Запрет на операции с рядом стран

Ограничения по конкретным юрисдикциям

Блокировка транзакций в определенных валютах

Строгий валютный контроль

Для проведения международных платежей через банки требуется:

Предоставление расширенного пакета документов

Подтверждение экономической сущности сделки

Риск возврата средств при малейших несоответствиях

Банковские системы международных платежей подходят для стандартных операций с предсказуемыми параметрами. Для оперативных расчетов и работы с нестандартными направлениями рекомендуется рассматривать специализированные платформы международных платежей, предлагающие более гибкие условия.

Международные платежи: основы для бизнеса

Международные платежи — это важный инструмент для компаний, работающих с зарубежными поставщиками и партнерами. В 2025 году бизнесу необходимо учитывать не только удобство перевода средств, но и требования валютного контроля, санкционные ограничения и альтернативные способы расчетов.

Что такое инвойс и зачем он нужен?

Инвойс (счет на оплату) — это ключевой документ в системе международных платежей. Он подтверждает условия сделки и содержит:

Реквизиты продавца и покупателя

Описание товара или услуги

Сумму и валюту платежа

Условия поставки

Примеры использования:

Оплата автомобилей из Японии или Кореи

Закупка оборудования из Китая или Турции

Расчеты за программное обеспечение с европейскими разработчиками

Без правильно оформленного инвойса возможны задержки в проведении международных платежей или даже блокировка транзакции банком.

Популярные направления для импорта в 2025 году

С учетом изменений в логистике и финансовых ограничений, основные страны-поставщики для России:

Китай (электроника, оборудование, товары народного потребления)

Турция (текстиль, продукты питания, строительные материалы)

ОАЭ (электроника, нефтехимия, товары премиум-сегмента)

Индия (фармацевтика, IT-услуги, текстиль)

Казахстан (металлопродукция, сельхозтовары)

Тренд: рост расчетов в национальных валютах (CNY, AED, INR) вместо доллара и евро.

Как выбрать способ для международных платежей?

При выборе системы международных платежей учитывайте:

✔ Скорость – от нескольких минут до нескольких дней

✔ Лимиты – минимальные и максимальные суммы перевода

✔ Безопасность – защита от мошенничества и блокировок

✔ Поддержка валют – возможность платить в рублях, юанях, дирхамах и др.

Современные международные платежи требуют гибкого подхода. Бизнесу важно использовать надежные методы расчетов, оформлять документы правильно и следить за изменениями в финансовых правилах.

Заключение: Международные платежи 2025 — новые решения для российского бизнеса

В 2025 году международные платежи остаются важнейшим инструментом для компаний, работающих с зарубежными партнерами. Несмотря на санкционные ограничения, российский бизнес успешно адаптируется, осваивая альтернативные системы расчетов и новые валютные маршруты.

Ключевые выводы:

Платежи через проверенных посредников становятся надежной альтернативой — они быстрее, прозрачнее и позволяют работать с широким кругом стран.

Правильное оформление документов (особенно инвойсов) критически важно для беспроблемного проведения международных платежей.

Тренд на расчеты в национальных валютах (юанях, дирхамах, рупиях) набирает силу, снижая зависимость от доллара и евро.

Рекомендации для бизнеса:

Используйте специализированные платформы международных платежей для оперативных расчетов.

Тщательно проверяйте посредников и фиксируйте все условия сделки.

Следите за изменениями в регулировании и адаптируйте финансовые стратегии.

Грамотный подход к международным платежам открывает новые возможности даже в сложных условиях.

Поймали памп Doge! РАССКАЗЫВАЮ подробно про ДИВЕРГЕНЦИЮ

Сегодня разберем дивергенцию. Это очень важно понимать и видеть на графиках, дивергенции и конвергенции имеют очень хороший процент отработки.

⭐️Внимательно изучите материал и постарайтесь найти подтверждения на истории графиков, где происходила отработка дивергенции.

FOMO — страх упустить. И он стоит дорого.Что такое FOMO?

Это эмоция: тебе кажется, что “сейчас последний шанс”.

Ты заходишь не по плану, а потому что “все уже в позиции”.

Что делать:

🧭 У тебя должен быть торговый план:

• Чёткие сетапы

• Понимание, где вход, где стоп

• Если сигнала нет — ты пропускаешь, даже если цена растёт

🧠 Работа с мышлением:

• Рынок даст миллион возможностей — твоя цель не “успеть”, а “выжить”

• Разделяй: ты хочешь заработать по системе или просто быть “в рынке”?

• Смотри на последствия: вход “на эмоциях” чаще всего = минус

📌 Лайфхаки:

• Жди отката — нормальный вход почти всегда появляется

• Запиши на бумажке: “Я не бегаю за рынком. Я ловлю свои сетапы.”

• Заводи чеклист: если нарушил правило — не входишь

📊 Вывод:

FOMO — это голос толпы.

Твоя задача — быть не с толпой, а с умными деньгами.

Они заходят, когда все боятся. А не когда все бегут.

Кто читал обзор смог заработать! Рассказываю ПРО МОЮ ТОРГОВЛЮОстальные ракеты мы ловили вместе с ребятами

Я протестировала множество различных стилей торговли и торговых стратегий. Сегодня хочу поделиться своими мыслями и выводами, которые я сделала для себя, а также рассказать, какая стратегия оказалась для меня наиболее комфортной.

Я не держу позиции в среднесрок и не торгую на споте. Искренне не считаю этот вид торговли подходящим способом заработка на крипте. Даже если у меня будет огромный капитал, я не буду торговать таким образом.

В основном мои сделки — это краткосрочные трейды на наиболее волатильных монетах в конкретный период времени. Оптимальный процент, который я хочу забирать со сделки: 4–10%. Почему именно такой диапазон? Средний ход цены обычно составляет 4–6%, если посмотреть на историю монет. Именно поэтому 1–3% не позволяют забрать весь потенциал движения, и мы недополучаем прибыль, а цели выше 10% зачастую приходится ждать долго, либо есть риск, что монета не дойдет до цели, так как не всегда удается попасть именно в трендовое движение. Как мы знаем, рынок в 80% случаев находится в боковике.

Что касается фиксации сделок, честно говоря, мне больше нравится забирать прибыль полностью и, если что, перезайти позже. Слишком много тейков говорит о неуверенности в сделке, и я не вижу особой выгоды от слишком частой фиксации, разве что только для того, чтобы зафиксировать красивый процент движения. Оптимальный вариант — 2 тейка. Это дает психологическое спокойствие и позволяет достичь большей цели, не переживая, что сделка закроется в бу совсем без прибыли.

Накопительный эффект. Я всегда помню, что сила — в маленьких действиях, которые мы выполняем регулярно. Накопительный эффект — это получение значительной выгоды посредством мелких продуманных решений.

Каждый трейд кажется простым и не оказывающим сильного влияния на заработок, но конечный результат впечатляет. На мой взгляд, лучше зафиксировать 5 сделок по 4-6%, которые можно легко без особых усилий найти практически каждый день на любом рынке, чем ждать одну ракету на 30%. Конечно, приятно, если повезет и я попаду в памп. Но для меня трейдинг — это рутина и кропотливый труд, а не казино. Моя цель — забирать понятные и прогнозируемые движения. Я ищу сетапы, которые уже много раз отрабатывали у меня и повторяются. Ракета, которая улетает в космос — это скорее праздник, особенный день, но никак не ежедневная рутина. Таким образом, я нашла для себя идеальную формулу: 70% — обычные короткие сделки, 30% — ракеты.

Что я использую для анализа: тренд, открытый интерес, объем, профиль объема, уровни Фибоначчи, дельта, ликвидации, DEX-анализ покупок/продаж, стандартные индикаторы технического анализа (RSI, MACD), ордер-блоки. Это основа, на которой все строится. Остальные инструменты дополняют торговлю. Возможно, со временем что-то будет заменяться или добавляться в мою стратегию, но пока так. Однозначно могу сказать, что я не торгую, используя только технический анализ или смарт-мани в чистом виде. Я использую выборочно только то, что работает лучше всего, так как эти инструменты в чистом виде хорошо показывают себя на фондовом рынке и частично на фундаментальных активах. Скам-монетки, которые я так люблю, работают по другим законам. В общем, все мысли сразу не расскажешь, постепенно буду вводить в курс дела.

Уровни поддержки и сопротивления: как строить и использовать Уровни поддержки и сопротивления — это скелет технического анализа.

На них строятся сделки, стратегии и логика поведения толпы.

Но при этом 80% трейдеров используют их неправильно: рисуют “по наитию”, не фильтруют и ждут точечного разворота в каждый пик.

В этом посте разберёмся, как строить уровни грамотно, системно и с пользой для реальной торговли.

📌 Что такое уровни и зачем они нужны?

➖ Уровень поддержки — зона, где цена на падении встречает спрос и начинает разворачиваться вверх.

➖ Уровень сопротивления — зона, где цена на росте встречает предложение и замедляется или разворачивается вниз.

Важно: уровень — это не линия, это диапазон, зона, в которой актив начинает "колебаться" из-за дисбаланса спроса и предложения.

🧱 Шаг 1. С каких таймфреймов начинать?

⏱️ Уровни работают на всех таймфреймах, но сила их зависит от масштаба.

➖ Для интрадей торговли:

→ Строй уровни на D1 → H4 → H1

➖ Для среднесрока и позиций в удержание:

→ Начинай с W1 → D1 → H4

➖Золотое правило:

Чем выше таймфрейм, тем сильнее уровень. Уровень с D1 гораздо весомее, чем с M15.

🧱 Шаг 2. Как определить, где строить уровень?

Вот основные принципы:

✔️ 1. Явные экстремумы

Места, где цена разворачивалась с сильным импульсом. Особенно если это было после длительного движения.

✔️ 2. Уровни с историей

Чем больше касаний и реакций на уровень — тем он сильнее. Даже если они были давно.

✔️ 3. Зоны консолидации перед импульсом

Если цена “стояла в боковике”, а потом резко выстрелила — эта зона будет важной при обратном движении.

✔️ 4. Зеркальные уровни

Когда поддержка пробивается и становится сопротивлением (или наоборот) — это сильнейший сигнал.

✔️ 5. Психологические и круглые уровни

Типа 1.1000, 2000, 100.00 — туда любят ставить лимитки и стопы. Цена часто реагирует на них.

🧠 Шаг 3. Используем доп. инструменты и лайфхаки

📐Уровни Fibonacci

Растяни фибу после сильного движения. Уровни 38.2%, 50%, 61.8% часто совпадают с ключевыми зонами S/R.

Лайфхак:

Если уровень совпадает с фибо + свечным паттерном (пин-бар, поглощение) — это топовая точка входа.

🔸 Volume Profile / Fixed Range Volume

Индикатор показывает, где был максимальный объём за период.

⚡ POC (точка контроля объёма) часто совпадает с S/R или становится магнитом для цены.

Как пример, можно использовать пользовательский индикатор: Support Resistance Channels

Толщина и интенсивность уровня определяется его толщиной, чем шире, тем уровень сильнее.

🔸 Индикатор Anchored VWAP

Если “прикрепить” VWAP к началу импульса или важной свечи — можно увидеть, где средняя цена входа крупных игроков.

Цель профи — защищать эту цену. Anchored VWAP отлично помогает подтвердить уровни.

🔸 Уровни ликвидности

Смотри, где скапливаются стоп-лоссы толпы (выше/ниже очевидных экстремумов). Цена часто заходит туда, “сносит” и возвращается обратно — это ложные пробои. Отличные точки входа для опытных.

🔁 Частые ошибки при построении уровней

❌ Строят по телу свечи, игнорируя тени

→ Наоборот: уровень = зона. Всегда учитывай диапазон между телом и хвостом.

❌ Рисуют 10–15 уровней подряд

→ Лучше 3–5 качественных, чем каша. Слишком много уровней = потеря фокуса.

❌ Ожидание идеального отбоя в пункт

→ Цена редко разворачивается точно в одну точку. Всегда смотри на реакцию в диапазоне.

❌ Игнорируют тренд

→ В сильном тренде сопротивления пробиваются, а поддержки удерживаются. Не иди против импульса, только потому что “там уровень”.

⚙️ Как это применять в реальной торговле?

➖Отмечаешь ключевые уровни с W1, D1

➖Наносишь фибо после последнего импульса

➖Добавляешь Volume Profile (если есть) — смотришь, где объём

➖На младших ТФ ждёшь свечную реакцию или паттерн

➖Заходишь с коротким стопом за зону, а не в сам уровень

📊 Пример:

XAUUSD H1:

Восходящий тренд, подходим к уровню 3336.18

На этом уровне:

➖ совпадает с 61.8% по фибо

➖ на H1 образовался пин-бар

➖ Логика входа на покупку с коротким стопом за лой

📌 Вывод:

Правильно построенные уровни:

➖помогают видеть логику движения цены

➖дают точку опоры для сценариев

➖сокращают количество ложных входов

➖и просто… упрощают трейдинг

Не забывай: уровень — это зона интереса, а не сигнал к действию.

Действие начинается, когда ты видишь реакцию на уровень: объёмы, свечи, ускорение/замедление.

📣 Если материал был полезен:

🔜 В следующем посте расскажу, почему цена “колет” уровень, но не пробивает — и как использовать это в своих целях.

Почему вход против импульса — это ловушка!?Что не так с контртрендом?

🔥 Импульс — это топливо.

Там сидят деньги.

Он не заканчивается просто потому, что тебе “кажется”.

📉 Проблема:

Ты ищешь разворот “потому что дорого”.

Но рынок может быть перекуплен месяцами — и продолжать расти.

Что делать:

• Жди замедления: слабые свечи, объёмы падают, сброс ликвидности

• Смотри на структуру: был импульс — нужна база или перелом

• Не заходи в лоб. Дождись подтверждения, ретеста, ложного пробоя

📌 Альтернатива:

Хочешь шортить? Жди, пока тренд развернётся. Или работай в рамках отката — не лезь в пик.

📊 Вывод:

Контртренд — это не вход “против всех”. Это вход “без шансов”.

Пусть рынок покажет слабость — и только тогда атакуй.

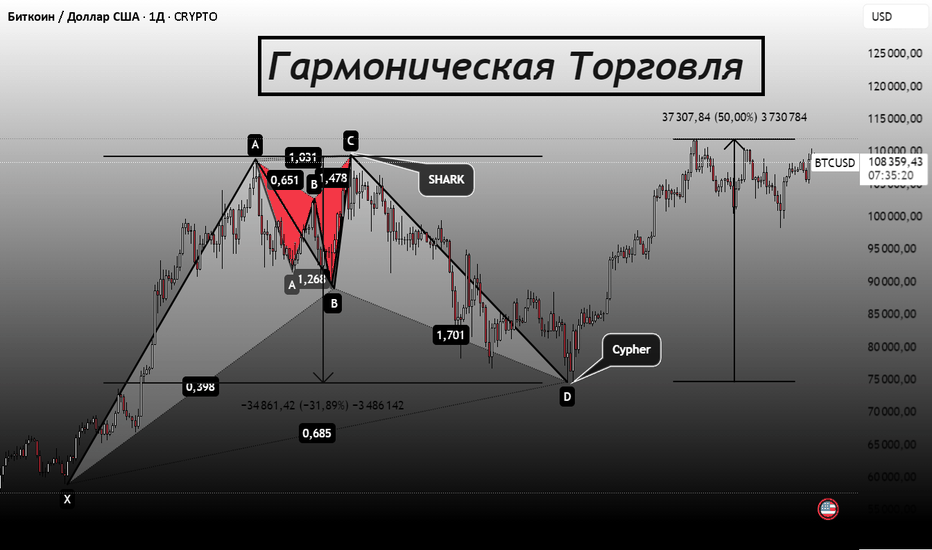

Стратегия «Гармоничная торговля по паттернам» новый тренд 2025Введение в стратегию «Гармоничная торговля по паттернам» и её ключевые принципы

📊Гармоническая торговля — это сложный, но высокоэффективный метод технического анализа, основанный на математических соотношениях Фибоначчи для прогнозирования точек разворота рынка. Этот подход был впервые представлен Гарольдом МакКинли Гартли в его работе «Прибыль на фондовом рынке» (1935).

🎓Ларри Песавенто. Усовершенствовал паттерн, добавив коэффициенты Фибоначчи и установив основные правила торговли в своей книге «Коэффициенты Фибоначчи и распознавание паттернов»

🎓Скот Карни. Автор книги «Гармоническая торговля» и паттернов Краб, Летучая мышь и Акула. Именно в его трудах были разработаны принципы риск- и мани-менеджмента, что способствовало превращению гармонической теории в её конкретную практическую реализацию.

Основным преимуществом гармонической торговли является её способность выявлять точки потенциального разворота тренда, что делает её особенно ценной для трейдеров, стремящихся к высокой точности входа и выхода из сделок. Уровни Фибоначчи играют фундаментальную роль в этой стратегии, поскольку они используются не только для определения зон поддержки и сопротивления, но и для формирования структуры паттернов, таких как «Гартли», «Летучая мышь», «Бабочка» и других.

🔎Математические соотношения, лежащие в основе гармонической торговли, базируются на последовательности Фибоначчи и её производных коэффициентах, таких как 23,6%, 38,2%, 61,8%, 78,6% и 88,6%. Эти значения используются для расчёта коррекций и расширений, которые позволяют точно прогнозировать поведение цены в конкретных точках графика. Например, анализ движения BTC показывает, что цена нашла поддержку на уровне коррекции Фибоначчи 141-161 % при цене $75850, где был образован паттерн Cypher.

Такая информация становится основой для принятия решений о входе в позицию или выходе из неё, предоставляя трейдеру возможность минимизировать риски и максимизировать прибыль.

📌Структура XABCD-паттернов, используемых в гармонической торговле, состоит из пяти ключевых точек: X, A, B, C и D. Каждый паттерн имеет строгие правила, регулирующие соотношение между этими точками с помощью уровней Фибоначчи. Например, паттерн Гартли требует, чтобы AB было коррекцией на 61,8 % от XA, BC — коррекцией на 38,2 % или 88,6 % от AB, а CD завершалось на уровне 78,6 % от XA

Точка D считается зоной потенциального разворота (ЗПВ), где трейдеры могут открывать длинные или короткие позиции в зависимости от направления тренда. Для повышения надёжности сигналов рекомендуется использовать дополнительные инструменты, такие как дивергенция RSI/MACD или уровни поддержки/сопротивления.

📈Одним из наиболее популярных примеров гармонического паттерна является паттерн Гартли, который сочетает в себе прогнозирование продолжения тренда с возможностью его разворота. Его ключевая особенность заключается в том, что точка D должна находиться на уровне 78,6 % отката от движения XA, что создаёт мощный сигнал для входа в сделку

Другим важным паттерном является «летучая мышь», который характеризуется более глубоким откатом до 88,6 % от начального движения XA. Этот паттерн часто используется для краткосрочных разворотов, позволяя трейдерам входить в рынок по выгодным ценам. Для минимизации рисков рекомендуется размещать стоп-лосс чуть выше или ниже точки D, что обеспечивает защиту от резких движений цены.

Среди более сложных паттернов следует отметить «Бабочку» и «Краба», которые предполагают агрессивную контртрендовую торговлю. В паттерне «Бабочка» точка D завершается на уровне 127,2 % или 161,8 % расширения XA, что указывает на глубокий разворот тренда. Паттерн «Краб», в свою очередь, характеризуется ещё более экстремальным расширением, где точка D достигает уровня 161,8 % расширения XA

Эти паттерны особенно полезны для опытных трейдеров, которые готовы идти на повышенный риск ради высокой вероятности успеха.

📌Новичкам важно понимать, что успешное применение гармонической торговли требует практики и внимания к деталям. Незначительные отклонения от установленных правил могут привести к тому, что паттерн перестанет работать, что подчёркивает важность математической точности. Инструменты автоматизации, такие как TradingView, предлагают встроенные индикаторы для выявления гармонических паттернов, что значительно упрощает процесс анализа.

Однако даже при использовании таких программ необходимо тщательно проверять результаты вручную, чтобы избежать ошибок при интерпретации данных.

📚Исследования показывают, что сочетание гармонических паттернов с другими методами анализа, такими как RSI, MACD и объёмы, может существенно повысить эффективность торговой стратегии. Например, дивергенция RSI или бычье пересечение MACD вблизи точки D могут повысить вероятность успешной сделки.

Кроме того, использование таймфреймов от 4 часов до суток позволяет повысить точность сигналов и свести к минимуму количество ложных входов. Такой комплексный подход делает гармоническую торговлю доступной не только профессионалам, но и начинающим трейдерам, желающим освоить этот метод.

Психологические аспекты принятия решений при использовании гармонических паттернов

Гармонические паттерны, такие как Гартли, «летучая мышь» и другие, представляют собой мощные инструменты технического анализа, основанные на математике Фибоначчи. Однако их эффективность не ограничивается только техническими характеристиками — они также отражают психологическое поведение участников рынка. Понимание того, как коллективное поведение трейдеров формирует эти паттерны, играет ключевую роль в успешной торговле.

◻Формирование гармоничных паттернов напрямую связано с психологическими аспектами принятия решений трейдерами. Например, точка D в паттерне «Летучая мышь» часто становится зоной разворота, где большинство участников ожидают изменения рыночных настроений. Это связано с тем, что трейдеры одинаково реагируют на определенные уровни цен, создавая повторяющиеся модели. Такая реакция обычно обусловлена страхом упустить выгодную возможность или потерять капитал. Эти эмоциональные мотивы заставляют трейдеров принимать решения, которые формируют узнаваемые структуры на графиках.

◻Однако использование гармонических паттернов требует высокой дисциплины и терпения, поскольку они могут генерировать ложные сигналы. Ложные сигналы возникают, когда цена временно достигает уровня, соответствующего паттерну, но затем продолжает движение в противоположном направлении. Это особенно важно для начинающих трейдеров, которые могут поддаваться эмоциям, таким как страх или жадность, и преждевременно открывать сделки. В таких ситуациях важно строго следовать правилам паттерна, подтверждать сигналы дополнительными индикаторами, такими как RSI или MACD, и соблюдать принципы управления рисками.

◻Для управления эмоциями и повышения психологической устойчивости трейдеры могут использовать практики медитации и осознанности (майндфулнесс). Исследования показывают, что регулярная практика медитации способствует улучшению концентрации и контроля над эмоциями, что особенно важно при работе с такими сложными инструментами, как гармонические паттерны. Успешные трейдеры, такие как Рэй Далио, подчеркивают важность психологической устойчивости для достижения стабильных результатов в условиях рыночной неопределенности.

Исторические примеры легендарных трейдеров также демонстрируют важность дисциплины и терпения. Джесси Ливермор, например, настаивал на том, что нужно ждать высоковероятных сделок, а не входить в рынок принудительно. Пол Тюдор Джонс известен своим подходом к управлению рисками: он всегда фокусировался на сохранении капитала, а не на получении быстрой прибыли. Эти принципы актуальны и сегодня, особенно для трейдеров, использующих гармонические паттерны, требующие строгого соблюдения правил.

◼Важно отметить, что успешное применение гармонических паттернов невозможно без их сочетания с другими методами технического анализа, такими как уровни поддержки/сопротивления и анализ трендов. Это позволяет трейдерам повысить точность входа и выхода из сделок. Например, паттерн «Акула» отличается резким V-образным разворотом, что позволяет прогнозировать коррекцию цены. Однако даже такой чётко выраженный паттерн требует дополнительного подтверждения с помощью других индикаторов.

👁🗨Гармонические паттерны являются не только техническим, но и психологическим инструментом для анализа рынка. Их успешное использование требует глубокого понимания как математических принципов, так и психологических особенностей поведения трейдеров. Для минимизации рисков рекомендуется сочетать гармонические паттерны с другими методами анализа, разрабатывать комплексные торговые стратегии и постоянно учиться, адаптируясь к изменениям на рынке. Будущие исследования могут быть направлены на изучение влияния алгоритмической торговли на формирование гармонических паттернов и их взаимосвязь с коллективным поведением трейдеров.

🔻Таким образом, стратегия «Гармоничная торговля по паттернам» предлагает трейдерам мощный инструмент для прогнозирования рыночных движений с высокой степенью точности который работает на рынке криптовалют, Forex а так же и фондовом рынке. Однако для её успешного применения требуются не только технические знания, но и психологическая устойчивость, а также тщательное управление рисками. Сочетание этих факторов позволяет добиваться стабильных результатов в условиях рыночной неопределённости.

Спасибо за внимание, благодарю за ваши реакции и подписки❤