Что такое Графический паттерн “Бриллиант”Бриллиант

Паттерн «Бриллиант» — сигнал к возможной смене тренда. Его также называют «Алмаз», «Ромб» или «Кристалл». Фигура выглядит как четырехугольник, обращённый углами вверх, вниз и в стороны. При этом верхний и нижний углы располагаются примерно на одной оси, допускается небольшое смещение.

Графический паттерн “Бриллиант”

При формировании бриллианта экстремумы сначала удаляются друг от друга, а затем начинают сближаться. Например, если фигура появляется на падающем тренде, минимумы обновляются, и каждая последующая вершина оказывается всё дальше от предыдущего минимума. После достижения пикового расхождения (центральной оси) минимумы начинают расти, а максимумы — снижаться, что приводит к сужению правого угла ромба.

Если же бриллиант формируется на растущем тренде, после его формирования возможен разворот цены вниз. Такая фигура формируется зеркально: сначала обновляются максимумы таймфрейма, а затем расширяется коридор между экстремумами.

Гармонические паттерны

Двойная вершина и Двойное дно : как распознать разворот трендаДвойная вершина и двойное дно

Этот паттерн представляет собой две или три вершины (для разворота вниз) или два или три дна (для разворота вверх), которые останавливаются на одном уровне. После этого цена возвращается к последнему минимуму или максимуму, а затем пробивает его, разворачиваясь в противоположном направлении.

Графическая фигура “Двойная вершина”

Двойная вершина формируется аналогично тройной, но ключевое отличие заключается в том, что линия поддержки пробивается после второго пика. Трейдеры ищут точки входа либо сразу после пробоя этого уровня, либо после его последующего тестирования.

Примечание: при паттернах двойное/тройное дно ситуация зеркальна.

Почему нельзя переносить позиции через ночь и выходные Наглядный пример того, почему я никогда не переношу позиции ни через ночь, ни, тем более, через выходные.

В пятницу мы закрылись по 62.1, а сейчас открытие 59.1, нефть гэпнулась на 2$ вниз.

Вы скажете «так у меня стоп-лосс стоит», а я вам отвечу «стоп-лосс не работает , когда рынок спит».

Именно так, рынок сейчас спит, брокер спит и откроется он в 3 часа ночи.

Если, к примеру, у вас была позиция на лонг и стор стоял на 61.9, то он не сработал, тк брокер сейчас не работает.

А когда брокер откроется, то ваш убыток рассчитается с учетом того, где будет к моменту открытия цена: она может улететь вниз еще сильнее, и тогда ваш убыток станет еще больше, либо цена доползает в район 61 и тогда ваш стоп по рынку составит 90 центов , а для нефти это тоже овер дохрена.

В абсолюте 1$ хода нефти - это 10$ с одного контракта, вот и можно посчитать размер убытка и близость маржинкола…

Никогда не переносите позиции через ночь и выходные. Стоп бессилен. Уважайте себя, как трейдера.

Спокойной ночи💤💤💤

#водопьян_правила_торговли

Что такое Orderblock (OB)Orderblock (OB)

Orderblock — это зона, где крупный игрок торгует большим объемом, манипулируя ликвидностью для формирования своей позиции. Для этого он может даже открыть краткосрочную убыточную сделку, создавая ложное движение на рынке. В будущем эти зоны становятся ключевыми уровнями поддержки или сопротивления и служат магнитом для цены — точками, к которым цена возвращается, позволяя крупному игроку выйти из позиции с минимальными убытками или даже с прибылью.

Существует два вида Orderblock:

• Медвежий ордерблок:

Формируется на основе самой высокой свечи в восходящем движении.

• Бычий ордерблок:

Образуется из самой низкой свечи в нисходящем движении, где происходит сбор ликвидности.

Подтверждение ордерблока:

Поглощение свечи, снимающей ликвидность, служит подтверждением ордерблока.

Оптимальный вход:

• Входите на ретесте ордерблока или при достижении 0.5 Фибо от тела свечи ордерблока.

• Стоп ставьте за тенью свечи.

При выборе OB отдавайте предпочтение тем зонам, где ниже нет крупного имбаланса или значимых уровней ликвидности.

Three Drives Pattern / 3 ДвиженияThree Drives Pattern (TDP)

Three Drives Pattern – это классический разворотный паттерн, аналогичный модели «3 Движения», которую мы уже изучали. Он характеризуется серией последовательных движений:

• Либо формированием более высоких максимумов,

• Либо формированием более низких минимумов.

Как правило, паттерн основывается на построении параллельного канала или клина, где предыдущие Swing-свечи обновляются. Такой паттерн часто формируется около ключевых зон поддержки или сопротивления.

Пример:

Бычий вариант TDP характеризуется серией более низких минимумов, что указывает на возможный разворот тренда вверх.

Оптимальный вход — при пробое в зону поддержки или после формирования третьего минимума. Стоп размещаем ниже уровня поддержки.

Медвежий Three Drives Pattern - серия более высоких максимумов.

Входите в позицию, когда цена попадает в зону сопротивления или формирует третий максимум. Стоп-ордер ставьте выше этой зоны.

Как работает Объёмный анализ и Вертикальные объёмы Объёмный анализ и Вертикальные объёмы

Объёмы — это прямой индикатор интереса участников рынка, отражающий активность покупок и продаж за выбранный таймфрейм (будь то 1 минута, 5 мин, 15 мин, 1 час, 4 часа или 1 день). Они помогают оценить силу тренда и уловить моменты его ослабления или разворота. Благодаря объёмам вы получаете более глубокое представление о динамике рынка, что существенно дополняет ваше торговое решение.

• Сила тренда:

• На бычьем тренде рост объёмов подтверждает мощный поток покупок.

• На медвежьем тренде увеличение объёмов сигнализирует о доминировании продаж.

• Сигналы к развороту:

• Если в бычьем тренде цена растёт, а объёмы снижаются, это может указывать на приближение разворота вниз.

• Аналогично, снижение объёмов продаж на медвежьем тренде при падении цены может предвещать разворот вверх.

Используйте объёмы как дополнительный фильтр для подтверждения силы тренда или выявления его ослабления, чтобы принимать более обоснованные торговые решения.

Паттерн трех движений Иногда рынок словно устает от своего движения. Всё вроде бы бодро начиналось, но на третьем усилии становится понятно: топливо заканчивается. Именно об этом нам сигналит паттерн "Три удара".

Что это такое:

"Три удара" — это разворотный паттерн. Он формируется после сильного движения, когда рынок делает три импульса в сторону тренда. Каждый новый импульс слабее предыдущего, а коррекции становятся глубже. Это сигнал: покупатели (или продавцы) начинают сдавать позиции.

Почему работает:

Тренды не бесконечны. После нескольких попыток продолжить движение без свежих сил участники теряют интерес. Появляется хороший шанс поймать разворот в самом начале нового движения.

Как выглядит:

- Первый удар — сильное движение по тренду.

- Коррекция — ощутимая, но пока в рамках нормы.

- Второй удар — ещё один импульс, чуть слабее.

- Новая коррекция — глубже.

- Третий удар — последний импульс с заметным истощением.

- После третьего удара рынок часто разворачивается.

Когда входить:

- После завершения третьего удара и подтверждения разворота (например, свечной моделью или пробоем трендовой линии).

- Стоп — за экстремумом третьего удара.

- Тейк — в зоне ближайших уровней поддержки или сопротивления.

Что усиливает сетап:

- Дивергенция на индикаторах (RSI, MACD).

- Снижение объёмов на каждом новом импульсе.

- Четкая формация с хорошо различимыми тремя ударами.

Типичные ошибки:

- Заход без подтверждения.

- Ожидание "идеальной геометрии" — в реальности удары могут быть неровными.

- Игнорирование контекста рынка — обязательно смотрим старшие таймфреймы.

"Три удара" — отличный способ вовремя уловить усталость рынка. Увидел третий натужный импульс? Скорее всего, пора готовиться к развороту. Не зевай!

Давайте вместе по торгуем потренируемся Трейдинг — это профессия, требующая не только знаний, но и постоянного развития навыков. Как и в любом деле, успех в торговле на финансовых рынках зависит от подготовки, дисциплины и умения адаптироваться к изменяющимся условиям. Тренировка навыков торговли — это ключ к стабильной прибыли и минимизации рисков.

ЗАБУДЬ О ПОКУПКЕ АКЦИИ РФ ДО 2030-2035Наберитесь терпения. Итак, в современном мире важно не только заработать в какой то валюте (она может слабеть относительно другой), а важно перенести АБСОЛЮТНУЮ ценность через время.

В чем выражен АБСОЛЮТ? В какие то года и десятилетия – это акции. Они лучше переносят стоимость. В какие то золото. Облигации (долги я не беру, они слабы для переноса). Сейчас появилась крипта, но ей 12 лет, это мало, это риск.

Нет, такого актива к сожалению, который купил раз в жизни и держишь. Но есть стратегия, которую сейчас продемонстрирую.

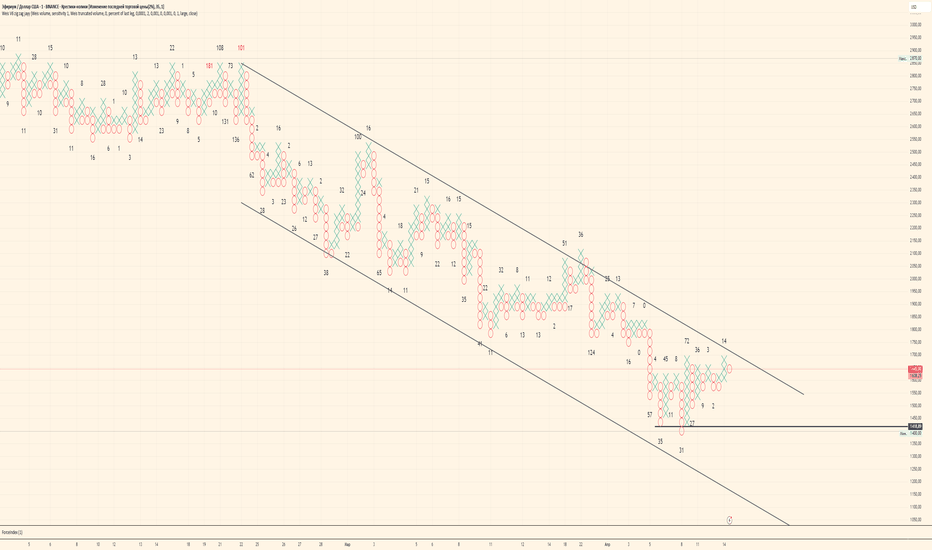

Итак, перед нами индекс полной доходности РФ выраженный в ЗОЛОТЕ. Это вершина вершин. Две самые сильные ценности, но в разное время. Два антагониста или на языке техники обратной корреляции. Когда времена спокойные капитал течет в акции, когда нервные в золото.

Что я вижу: В январе 2015 отличная точка на покупку акции и продажу золота.

В феврале 2022 перебиваем фрактал 2020 года, это говорит о смене тренда, в мае 2024 точка входа в золото и продажа акции четко с M-формации.

С мая 2024 – пятилетка доминации золота, за эти пять лет нечего его не обгонит по сохранению стоимости, возможно биткойн, но это риск, активу 12 лет.

Когда нужно будет покупать акции? Для этого нужен выход цены из канала и разворотная W формация. Это 2030 не раньше. Много воды утечет…

Р.С. такой же тренд был в 2008. Тоже перебитый фрактал (отметил синей чертой) свидетельствующий о развороте тренда, отскок и точка на продажу акции и переход в золото в июне 2008. Обратный сигнал поступил в январе 2015, спустя 7 лет. СЕМЬ ЛЕТ!

А теперь проверка системы на практике, я посчитал:

На старте 1 000 000 рублей на дворе апрель 2003 (раньше графика нет), т.е. 22 года назад. Итак.

1 млн руб вложенный а акции в апреле 2003 с учетом дивидендов дал сегодня 1000000 / 383 * 7243= 18 911 227 руб.

1 млн руб вложенный в золото в апреле 2003 дал сегодня 25 706 500 руб.

1 млн руб вложенный в доллар дал сегодня 2 562 500 руб.

1 млн. руб вложенный в недвижимость РФ дал сегодня 11 666 000 руб.

1 млн по стратегии: в апреле 2003 покупаем акции индекс 2777 штук. Продаем в июне 2008 получаем 5 450 000 руб. Покупаем на эти деньги золото. 266 унции. Продаем в январе 2015 получая рубли 20 400 000 руб. Покупаем акции 9582 штуки индекса полной доходности. Продаем акции в июне 2024, получаем 69 471 000 руб. Покупаем золото 10462 грамма. На данный момент с этими 10,5 кг сидим пять лет и ждем вход в акции. На сегодня 10462 гр стоят 94 727 950 руб.

Саммари на книгу "Самое продуктивное утро"Основная идея:

Книга посвящена утренним привычкам, которые помогают выстроить продуктивный день. Автор утверждает, что успех дня напрямую зависит от того, как ты его начнёшь. Если с самого утра ты берёшь контроль над своим настроем, телом и умом — ты гораздо легче справляешься с задачами, стрессом и достигаешь результатов.

🔑 Ключевые идеи книги

1. Утро — основа дисциплины и успеха

Автор предлагает использовать утро не для суеты или спешки, а как время для себя: для ума, тела, духа и цели.

2. Формула успешного утра:

С. Дж. Скотт рекомендует включить в утреннюю рутину такие элементы:

📓 Ведение дневника — отслеживать настроение, благодарности, задачи

💪 Физическая активность — от зарядки до полноценной тренировки

🧘♂️ Медитация или дыхание — для концентрации и сброса стресса

📖 Чтение — развитие, обучение

✍️ Запись целей и приоритетов на день

🚫 Минимум отвлекающих факторов (соцсети, почта и т.д.)

3. Принцип малого шага

Не нужно сразу строить идеальное утро — начни с 1–2 привычек и расширяй их со временем. Главное — постоянство.

4. Опора на три «столпа»:

Энергия (сон, питание, физ. активность)

Фокус (план, цели, осознанность)

Настрой (мотивация, позитив, благодарность)

💬 Мои выводы:

🔹 1. Утро = базовая настройка системы

Как у компьютера есть «загрузка BIOS» — у нас есть утро. От него зависит, будет ли день сбоить или работать плавно.

🔹 2. Лучшая инвестиция — не в актив, а в себя

Пока рынок спит, ты можешь прокачивать мышление, здоровье, настрой — и всё это потом отразится на твоих решениях как трейдера, предпринимателя или ученика.

🔹 3. Без контроля утра день «управляет» тобой

Если не создашь утреннюю систему — за тебя это сделают уведомления, новости и чужие планы.

🔹 4. Не пытайся сделать всё сразу

Автор правильно говорит: начни с одного. Например — вставать и сразу не брать телефон, или просто делать 10 минут чтения и дыхания.

📌 Заключение:

Книга «Самое продуктивное утро» — это практическое руководство, без воды. Она не про героизм, а про создание устойчивых микро привычек, которые скапливаются в большую силу.

Если ты хочешь стабильно расти в трейдинге, бизнесе или жизни — начни с простого: контролируй своё утро. Оно и есть старт твоей энергии, дисциплины и продуктивности.

О концепции SMART MONEY и ICTКонечно! Вот черновик статьи для блога или канала на тему псевдогуру в трейдинге:

---

# 🎭 Псевдогуру в трейдинге: как их распознать и не попасть в ловушку

Мир трейдинга — это не только графики, уровни и стратегии. Это ещё и рынок мнений. И, к сожалению, среди действительно опытных практиков, которые делятся знаниями, есть и те, кого можно смело назвать **псевдогуру**.

Они привлекают сотни и тысячи подписчиков, обещают лёгкие деньги и «секреты рынка», но в итоге дают лишь иллюзию контроля, не приводящую к результату. В этой статье разберём, кто такие псевдогуру, как их распознать и почему следование за ними опасно.

---

## 🔮 Кто такие псевдогуру?

Псевдогуру — это те, кто:

- **Обещает точные прогнозы** на рынок без ошибок

- **Показывает только прибыльные сделки**, скрывая убытки

- **Создаёт образ «успешного миллионера»**, чаще всего через показные фото и фейковые стейтменты

- **Акцентирует внимание на быстром заработке**, а не на системности и рисках

- **Не обучает мышлению**, только «даёт сигналы» или «волшебные индикаторы»

---

## ⚠️ Почему это опасно?

1. **Развивается зависимость от чужих мнений** — трейдер не учится самостоятельно анализировать рынок.

2. **Формируется иллюзия лёгкости** — кажется, что рынок предсказуем и прост, пока не случается реальная просадка.

3. **Вы теряете не только деньги, но и время** — вместо развития системного подхода гонитесь за “магией”.

4. **Пропадает критическое мышление** — трейдер начинает верить в прогноз, даже если он против логики.

---

## 🧠 Как отличить псевдогуру от настоящего наставника?

| Признак | Настоящий практик | Псевдогуру |

|-----------------------|-------------------------------|-------------------------------------|

| Демонстрация убытков | Да, как часть работы | Нет, только «вверх» и «в плюс» |

| Образ жизни | Умеренный, с фокусом на деле | На показ, ради продаж |

| Ответы на вопросы | Аргументированные, по сути | Размытые, «авторитетные» лозунги |

| Подход к обучению | Развитие логики и мышления | Готовые сигналы и кнопка «бабло» |

| Источник прибыли | Трейдинг + обучение | Только обучение или сигналы |

---

## 💡 Что делать начинающему трейдеру?

- Учитесь **анализировать самостоятельно** — не ищите «готовых рецептов».

- Сравнивайте **разные подходы**, но ищите логику, а не обещания.

- **Читайте книги**, в том числе классические работы — Вайкофф, Ван Тарп, Марк Дуглас.

- **Сомневайтесь**, даже в том, что кажется авторитетным.

- Помните: **рынок — это не место волшебства, а поле логики, анализа и дисциплины**.

---

## 📌 Вывод

Следование за псевдогуру в трейдинге — это путь в никуда. Он ведёт к разочарованию, убыткам и, часто, к полному уходу с рынка. Настоящая сила трейдера — в понимании процессов, а не в чужих сигналах.

Развивайте мышление. Ищите суть. Учитесь видеть не «красивую картинку», а реальность.

Много на моем канале ютуб

История о скауте и ручье (по методу Вайкоффа)Вот история в стиле метода Вайкоффа, где поведение рынка представлено через метафору мальчика-скаута, прыгающего через ручей. Эта история поможет легко понять механику пробоя уровня и фазу "spring" — ключевого момента в методе Вайкоффа.

🧢 История о скауте и ручье (по методу Вайкоффа)

Жил-был мальчик, настоящий бойскаут. Он был храбрым и любопытным. Каждый день он исследовал леса, и вот однажды он подошёл к ручью, который преграждал путь.

Он знал: по ту сторону ручья начинается новый интересный участок — полный ягод, приключений и, возможно, даже сокровищ. Но чтобы попасть туда, надо перепрыгнуть.

Он встал у края воды... и замер.

Он смотрел, оценивая, достаточно ли у него силы, сможет ли он перепрыгнуть. Это была аккумуляция — он набирался решимости.

Он сделал шаг назад, чуть отошёл от берега. Кто-то подумал бы — "Он ушёл!" Но нет. Это был spring — ложный пробой, последнее тестирование слабости, перед прыжком.

Затем он разбежался и прыгнул.

И в момент, когда его ботинки оторвались от земли — это был переход от фазы накопления к импульсу. Он уже не смотрел назад. Его тело летело над ручьём — он сломал сопротивление.

Он приземлился на другом берегу, чуть споткнулся, проверил — всё ли в порядке, оглянулся — и уверенно пошёл дальше. Это была фаза теста — рынок проверяет, действительно ли он готов двигаться выше.

И теперь он шаг за шагом начал своё движение вглубь леса — в тренд вверх.

📈 Что это значит в терминах Вайкоффа:

Этап Рыночное поведение Скаут

Аккумуляция Покупки крупного игрока Скаут стоит у ручья

Spring Ложный пробой вниз Шаг назад

Test Проверка слабости продавцов Приземление, проверка

Mark-up Рост цены Поход вглубь леса

Эта история помогает понять: ложные пробои (spring) — это не провал, а часть плана. Это подготовка к движению, когда медведи теряют контроль, а быки набирают силу.

**Принцип "Усилие против результата" по Вайкоффу

⚖️ **Принцип "Усилие против результата" по Вайкоффу — как рынок говорит с тобой**

Один из мощнейших инструментов в арсенале трейдера — это **наблюдение за соотношением усилия (объема) и результата (движения цены)**. Этот принцип — **одна из основ методики Ричарда Вайкоффа**, и он актуален на любом рынке, включая крипту.

---

🔍 В двух словах:

> **"Если есть усилие, но нет результата — кто-то сопротивляется."**

> Это может быть крупный участник, защищающий свою позицию. И если ты это видишь — у тебя в руках **ключ к развороту или остановке тренда**.

---

📊 Что такое **усилие** и **результат**?

- **Усилие** — это **объем**, сколько энергии вложено в движение.

- **Результат** — это **само движение цены** (длина бара, пробой, направление).

---

📉 Примеры из практики:

1. **Большой объем, а цена почти не двигается**

- Быки давят, но цена не растёт — значит, **продавец удерживает уровень**.

- Часто это признак **скрытой дистрибуции** перед разворотом вниз.

2. **Маленький объем — а цена резко растёт**

- Это говорит о **пассивности продавца**. Покупатель даже не напрягается — рынок "легкий".

- Чаще всего — продолжение роста.

3. **Импульс вверх, но закрытие внизу бара**

- Объем высокий — покупатели пытались поднять цену.

- Но продавец "съел" всё усилие — результат отсутствует или отрицательный.

- Это может быть сигнал **исчерпания спроса**.

---

### 📘 Как применять в торговле:

- Сравнивай **объём и цену** на ключевых уровнях: поддержки/сопротивления, пробоях, в конце трендов.

- Следи за свечами с длинными тенями и аномальными объёмами.

- Анализируй, **соответствует ли движение цене объему**, или что-то «не складывается».

---

💡 Мудрость Вайкоффа:

> “Всё, что происходит на графике — это борьба между спросом и предложением.

> Объём показывает намерение, а цена — результат.”

---

---

SPRING WYCKOFF Spring — это финальная медвежья ловушка в конце торгового диапазона, которая сигнализирует о готовности рынка двигаться вверх. 1

Суть концепции: цена падает ниже определённого уровня поддержки, но быстро возвращается в первоначальный торговый диапазон. Неподготовленному человеку может показаться, что рынок рушится, но на самом деле такое падение часто означает конец нисходящего тренда.

Как находить ключевые уровни на графике? Пошаговый алгоритмВсем привет!

Одно из самых важных умений трейдера — правильно определять ключевые ценовые зоны, уровни поддержки и сопротивления. От их точного анализа зависит не только успех торговли, но и сохранность капитала.

В этой статье я поделюсь своим алгоритмом поиска важных уровней: расскажу, на что обращаю внимание, как провожу анализ и какие вспомогательные инструменты использую.

Важно отметить, что я не претендую на абсолютную истину в трейдинге — это мой подход, который работает для меня, и я надеюсь, что он окажется полезным и для вас.

Для примера будем разбирать монету DOT.

Начнем! 🚀

Шаг 1: Анализ на недельном таймфрейме (1W)

Первым этапом я всегда начинаю с таймфрейма 1 неделя (1W). Этот период помогает выявить более глобальные уровни, которые могут оказать значительное влияние на цену в долгосрочной перспективе. Обращаю внимание на следующие моменты:

✅ Задержка цены (консолидация-боковик) на 1-3 недельных свечах - это указывает на силу уровня и большую вероятность его отработки при последующем подходе цены

✅ Отскоки от уровня - чем чаще цена отскакивает от уровня, тем сильнее этот уровень. Хорошо, если отскоки сопровождаются сильными свечами или большим объемом, что подтверждает силу уровня.

✅ Разворот тренда или смена направления — если цена резко меняет направление после тестирования уровня, это подтверждает его значимость.

✅ Импульсный пробой уровня — если уровень пробивается сильным движением (большая свеча с объемом), это говорит о его значимости. Дополнительно, если цена тестирует уровень с обратной стороны после пробоя, это подтверждает его важность и превращает сопротивление в поддержку (или наоборот)

На графике я выделил все ключевые моменты, которые помогли мне найти важные уровни

Шаг 2: Уточнение уровней на дневном таймфрейме (1D)

После определения глобальных уровней на недельном таймфрейме (1W) переходим на дневной таймфрейм (1D), чтобы:

🔹 Уточнить глобальные уровни — проверить, насколько точно они совпадают с локальными реакциями цены.

🔹 Выявить дополнительные локальные уровни поддержки и сопротивления, которые могут быть важны для краткосрочной торговли.

🔹 Оценить реакцию цены на уровне: был ли ретест после пробоя, сформировался ли ложный пробой или откат от уровня.

💡 На что обращаем внимание:

✔ Краткосрочные боковики и консолидации, где цена задерживалась от 3 до 5 дней.

✔ Локальные максимумы и минимумы, от которых происходили сильные движения.

✔ Ретесты уровней с обратной стороны — после пробоя сопротивление может стать поддержкой (и наоборот).

На графике я выделил все ключевые моменты:

Краткий итог: Как определить важные ценовые зоны

На основе проведенного анализа мы можем выделить четыре ключевых признака, которые помогают находить сильные уровни поддержки и сопротивления:

✅ Консолидация на старших таймфреймах (от 1D и выше) — если цена долгое время находилась в одном диапазоне, эта зона становится значимой.

✅ Многократные отскоки от уровня — чем чаще цена тестировала уровень, тем выше его значимость.

✅ Импульсный пробой + ретест с обратной стороны — если после пробоя цена возвращается к уровню и подтверждает его, он становится еще сильнее.

✅ Разворот тренда от уровня — если после подхода к зоне цена меняет направление, это подтверждает ее важность.

Важные моменты при определении уровней

🔹 На таймфреймах ниже 1D (например, 4H, 1H) не стоит искать глобальные ценовые уровни, но важно отмечать структурные точки, такие как локальные максимумы, минимумы и зоны накопления.

🔹 Ценовой уровень — это не точная цена, а зона, из которой с высокой вероятностью может произойти отскок. Как определить диапазон уровня?

Ориентируйтесь на фитили свечей — они показывают, где цена тестировала уровень.

Используйте среднее значение волатильности монеты, чтобы понимать, в каком диапазоне цена может реагировать на уровень.

🔹 Дополнительный инструмент — боковой профиль объема

Зоны с низким объемом торгов часто работают как поддержка или сопротивление, так как цена быстро проходит такие области.

Зоны с высоким объемом — это зоны боковика, где цена может долго находиться без сильных движений.

На графике ниже я отметил эти моменты, чтобы вы могли лучше понять их на практике. 📊

Общий вывод

В этой статье я постарался максимально подробно разобрать методику определения ключевых уровней поддержки и сопротивления, а также факторы, которые стоит учитывать при анализе. Надеюсь, этот материал окажется полезным и поможет вам улучшить свои торговые решения.

Все изложенное — это лишь мое мнение, и я не претендую на истину в последней инстанции.

💬 Если у вас есть вопросы, возражения или вы знаете более точные и актуальные методы, обязательно делитесь своим мнением в комментариях! Я всегда открыт к обсуждению и готов рассмотреть другие точки зрения

Паттерны технического анализа : Часть 2 Паттерны продолжения тренда

После завершения фигуры продолжения тренда наиболее вероятно движение цены в прежнем направлении. Ключевые паттерны продолжения тренда – вымпел, флаг и прямоугольник.

Прямоугольник

Фигура «Прямоугольник» (также называемая диапазоном, коридором или консолидацией) формируется горизонтальными линиями поддержки и сопротивления. После сильных ценовых импульсов котировка попадает в диапазон, где цена консолидируется. Чем дольше цена торгуется внутри этого диапазона, тем выше вероятность пробития одной из его границ.

Флаг

Паттерн «Флаг» характеризуется тем, что его границы направлены против основного тренда. Обычно фигура появляется после резких ценовых движений. Паттерн может сигнализировать, что коррекция принята как разворот, но чаще всего происходит пробой границ канала с продолжением тренда в том же направлении. Трейдеры открывают позицию после пробоя границ флага в направлении доминирующего тренда.

Бычий флаг

При бычьем флаге цена сначала поднимается, а затем консолидируется в узком диапазоне, где максимумы и минимумы коррекции остаются в пределах границ паттерна. Пробой верхней границы бычьего флага обычно подтверждает продолжение восходящего тренда.

Медвежий флаг

Паттерн «Медвежий флаг» характерен падением цены. После резкого снижения цена входит в фазу консолидации в узком диапазоне. Пробой нижней границы медвежьего флага обычно свидетельствует о продолжении нисходящего тренда.

Вымпел

Вымпел формируется схожим образом с треугольником, но его ключевое отличие – верхняя граница направлена вниз, а нижняя – вверх. Обычно этот паттерн появляется после сильных импульсных движений в направлении основного тренда.

Бычий вымпел

Бычий вымпел напоминает симметричный треугольник. При его формировании текущий бычий тренд обычно продолжается. После пробоя верхней границы вымпела цена может вырасти на величину, равную размеру самого вымпела.

Медвежий вымпел

Медвежий вымпел – зеркальное отражение бычьего. Фигура формируется после сильного падения цены, завершаясь образованием треугольника в виде вымпела. Обычно медвежий вымпел подтверждает продолжение нисходящего тренда.

Чашка с ручкой

Паттерн «Чашка с ручкой» – сложносоставная фигура, символизирующая продолжение тренда и служащая сигналом для открытия позиций на покупку. Он формируется на бычьем рынке и представляет собой попытки «медведей» прервать устойчивый рост. Обычно фигура появляется после сильного рывка цены вверх и серии высоких зеленых свечей.

“Чашка с ручкой”, где оранжевым цветом выделен первоначальный «бычий» рывок, а красным – основная фаза борьбы продавцов и покупателей

После рывка начинается фаза борьбы, когда минимумы обновляются, а максимумы остаются на одном уровне – волатильность происходит ниже горизонтальной линии, проведённой от последней свечи рывка. В итоге минимумы образуют полукруг, и фаза «чашки» продолжается до выравнивания минимумов с исходной позицией.

Когда «чашка» сформирована, «медведи» пытаются сбить цену, что формирует «ручку». Если покупатели сильнее, тренд продолжится, и цена будет расти.

Реже встречается зеркальный паттерн – перевёрнутая чашка с ручкой. Такая фигура появляется во время медвежьего тренда и сигнализирует о его продолжении. Фаза «чашки» в этом случае формируется по максимумам, образуя дугообразную структуру.

Золотой куб

Это достаточно редкий паттерн, который обычно встречается в фазе боковика. Он сигнализирует о продолжении флета, если возникает в рамках устойчивого тренда, и, соответственно, предвещает продолжение текущей тенденции. Фигура выглядит как четыре почти одинаковые по размеру свечи, которые вместе формируют условный квадрат. Высота каждой свечи примерно равна ширине всей «связки» из четырёх свечей.

Допускается, чтобы длина тел свечей немного различалась, в то время как длина фитилей не имеет значения. Главное условие – свечи не должны быть слишком длинными по сравнению с соседними «нейтральными» свечами. В противном случае фигуру можно интерпретировать как паттерн «Шип», который служит сигналом к развороту тренда.

В следующей части мы рассмотрим Неопределенные паттерны. Пожалуйста, оставьте свои комментарии о том, насколько полезен этот материал.

Доступ к нашумевшему индикатору Midas можно найти в описании профиля.

Методология объемного анализаСегодня делаем разбор Британского Фунта в рамках концепции Объемного анализа рынка , статьи по которому я выкладываю у себя на сайте для знакомства начинающих трейдеров с этой концепцией. Рассмотрим живой пример данной концепции на графике обсудим основные паттерны концепции и сделаем основные выводы о ее применении.

Квартальная теория. Введение в основы. [QT]❗️Дисклеймер. При успешном применении данной теории - вы начнёте смотреть на мир иначе, вы больше никогда не поверите в то, что события в мире происходят случайно. Опасно для неподготовленного ума, особенно для касты трейдеров, торгующих по новостям, если вы прибыльны на дистанции - закрывайте эту страницу, вам оно не нужно‼️ Я предупредил... А для всех готовых пройти в кроличью нору, как обычно, постараюсь разобрать эту головоломку на простом 🐇

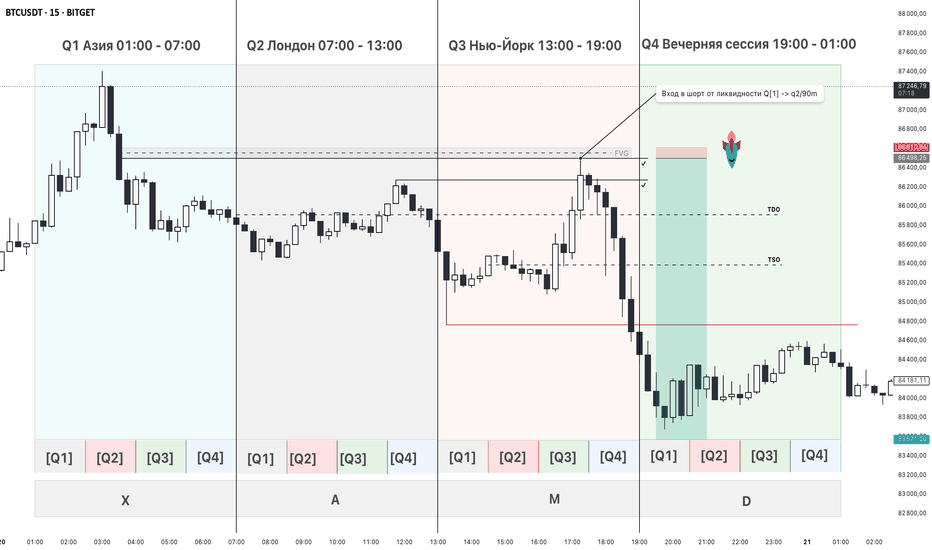

Итак, Квартальная теория ( Quartarle Theory ) была разработана западным трейдером под псевдонимом “Daye” на основе анализа времени и цены, с учетом теории Power of Three (AMD) и собственной аналитики, сформированной при изучении графиков. Она представляет собой альтернативный подход к традиционному анализу сессий и их “киллзон”. Временные интервалы (тайминги) в этой теории отличаются от общепринятых и не имеют подтверждения от официальных источников. Вы можете применять как стандартные временные промежутки (LOKZ/NYKZ), так и “квартальную теорию” в своем анализе.

💭 Прежде чем начнём уходить в детали, дабы не было путаницы, необходимо кратко ознакомить вас с формулировками, потому что все всё называют по разному, выведем стандарты, скажем так.

Последовательность AMDX:

Q1 = A = Accumulation = Consolidation

Q2 = M = Manipulation = Expansion

Q3 = D = Distribution = Expansion

Q4 = X = Consolidation or Retracement

Order Flow, OF = Ордер Флоу = Поток институциональных ордеров

🎬 Начнём:

Квартальная теория (Quarterly Theory, QT) утверждает, что “время” можно фрактально разделить для точной интерпретации ценовых циклов или фаз. Это основано на том, что определенные временные периоды выполняют конкретные функции, или, иными словами: “Каждый временной цикл предназначен для реализации определенной задачи в процессе формирования цены”. Алгоритмы фиксируют условия формирования и функцию ценового движения предыдущего цикла, а затем, анализируя эти данные с учетом контекста старшего таймфрейма и OF, определяют условия для следующего цикла.

Понимание этого позволяет выстроить нарратив или сценарий для последующих временных циклов на рынке. Весь процесс можно выразить простой формулой: “предыдущий цикл” = его функция → “новый цикл” = его функция.

Фазы цены и их функции:

Accumulation (Аккумуляция) = формирование ликвидности:

Эта фаза служит отправной точкой для OF.

Движение цены в диапазоне указывает на отсутствие четкого направления.

В этот период цена находится в состоянии равновесия (боковик).

Manipulation (Манипуляция) = распределение OF:

Начинается, когда цена выходит за пределы зоны равновесия (аккумуляции).

Указывает на намерения "умных денег" двигаться к следующей цели ликвидности (от точки A к точке B).

Манипуляция часто оставляет в ценовом движении неэффективности.

Про неэффективности прочитать можно тут, а саму механику справедливой цены крайне важно понимать👇:

Distribution (Дистрибуция) = балансировка цены, возврат к справедливой стоимости:

Эта фаза следует за смещением цены, вызванной манипуляцией.

Дистрибуция возвращает цену в области неэффективной торговли (FVG), восстанавливая равновесие.

После достижения баланса цена готова к новой фазе.

Х (Консолиидация или Коррекция) = смена направления OF:

Процесс перехода от покупок к продажам (или наоборот) после достижения целевой зоны ликвидности.

Как итог работы лишь со временем, выходит вот такая полная картинка, и как обычно, ни один индикатор в анализе не пострадал, я использовал лишь время. Магия? 🪄

По сути, чтобы увеличить свой винрейт в торговле, следует отказаться от торговли в понедельник и, желательно, во вторник, таким образом, следуя теории, вы будете знать наверняка что будет происходить в среду и в четверг. "Наверняка", это я конечно громко сказал, но всё же, мы тут не про казино, а про прогнозирование и наша задача увеличивать свои шансы. 🎰

Почему следует отказаться от понедельника и вторника? Всё дело в кварталах. Квартал Х существует не просто так, c него может всё начаться, таким образом мы получим не стандартную модель AMDX , а XAMD , и вот как раз 2 квартал (вторник) выступит как подтверждение OF, а значит, 3 квартал торговать станет предсказуемее 🤔

⚙️ И ещё, при реализации алгоритма в процессе формирования цены соблюдается строгий систематический порядок:

Аккумуляция всегда переходит в манипуляцию. После A не может следовать D или X.

Манипуляция может переходить в любую другую фазу: A, D, X

Дистрибуция может переходить только в M или X. Коррекция не переходит в А.

может происходить при смене M на D или D на M.

Затея понятна? Пока хищники рычат,- охотник наблюдает. Стань охотником, ищи подсказку, здесь работает метод исключения. 🦅

Тяжело? Давайте попробую схематически это отобразить:

На этом моменте не лишним будет погрузиться в философию самой машины, алгоритма, вот здесь была статья, если ещё не👇:

📦 Итого, что мы имеем, каждая функция предшествует другой и следует за ней в соответствии с определенными правилами. Если ты сможешь определить текущую ценовую фазу и цель, к которой она направлена, то получишь возможность участвовать в рынке с высокой вероятностью движения в правильном направлении. Иными словами, это позволяет тебе действовать в соответствии с OF.

⌚️ Теперь непосредственно ко времени, к нашему самому главному оружию в анализе по QT. Да, по первости информация будет тяжеловата к усвоению, однако, для тех, кто живет по времени МСК это будет отличным бонусом, нам не нужно заниматься никакой перестройкой на летнее/зимнее время, с-стабильность, с недавних пор время лета и зимы - фиксировано, а значит следует запомнить время лишь один раз. И напишу я его именно для Москвы.

Временные циклы:

Для применения QT важно понимать, что время имеет фрактальную природу. Мы будем обозначать циклы следующим образом:

(Q) Дневной цикл состоит из четырёх 6-часовых циклов, каждый из которых соответствует торговым сессиям:

01:00 - 07:00 = Цикл Азиатской сессии

07:00 - 13:00 = Цикл Лондонской сессии

13:00 - 19:00 = Цикл Нью-Йоркской сессии

19:00 - 01:00 = Цикл вечерней сессии (PM)

Примечание:

Эти циклы в целом схожи с классическими торговыми сессиями, но имеют некоторые отличия. Например, Лондонская "киллзона" LOKZ (London Kill Zone — это термин, используемый трейдерами на рынке Forex для обозначения периода высокой волатильности и ликвидности во время Лондонской торговой сессии. "Kill Zone" (дословно "зона убийства") отражает время, когда на рынке происходят значительные ценовые движения, что создаёт как возможности для прибыли, так и риски для неподготовленных участников. LOKZ считается одной из ключевых торговых зон в течение дня из-за пересечения активности европейских и, частично, американских рынков), в рамках “квартальной теории” охватывает период **{Q2} с 07:00 до 13:00**, тогда как классическая LOKZ длится с 09:00 до 14:00, что связано с работой межбанковских систем CLS (Continuous Linked Settlement — это международная система расчетов по валютным операциям, созданная для минимизации рисков, связанных с межбанковскими транзакциями на рынке Forex. Она была запущена в 2002 году под управлением CLS Bank International, который базируется в Нью-Йорке и регулируется Федеральной резервной системой США)

Каждый дневной цикл делится на 4 подцикла по 90 минут. Рассмотрим их детально:

Цикл Азиатской сессии :

01:00 - 02:30

02:30 - 04:00

04:00 - 05:30

05:30 - 07:00

Цикл Лондонской сессии {Q2}:

07:00 - 08:30

08:30 - 10:00

10:00 - 11:30

11:30 - 13:00

Примечание: Обратите внимание, что и совпадают с ключевыми таймингами классической LOKZ

Цикл Нью-Йоркской сессии {Q3}:

13:00 - 14:30

14:30 - 16:00

16:00 - 17:30

17:30 - 19:00

Цикл вечерней (PM) сессии :

19:00 - 20:30

20:30 - 22:00

22:00 - 23:30

23:30 - 01:00

⏳ Таким образом, разделив день на графике на указанные циклы, мы получаем следующую картину (график BTC от 20.03.2025):

Мы видим, как один торговый день делится на 4 равных 6-часовых цикла, каждый из которых, в свою очередь, подразделяется на 4 цикла по 90 минут. Для наглядности циклы выделены разными цветами, и можно заметить, как цена выполняет определённые функции в рамках каждого цикла. Например, Азия находится в фазе X , выполняет роль А , а это М , выполняет функцию D, формируя структуру, напоминающую PO3 (Power of Three).

Функции

Мы можем использовать цикл как индикатор для прогнозирования движения рынка в последующих циклах. Если находится в А (аккумуляции), можно ожидать, что обеспечит заметное ценовое движение М (манипуляцию), и в таком случае мы пропускаем D (дистрибуция). Если же демонстрирует чрезмерное расширение X и визуально не в аккумуляции, вероятно, в будет формироваться А , а точку входа следует искать в M (Манипуляция).

и — наиболее подходящие циклы для поиска потенциальных входов в позиции. часто является самым простым циклом и предоставляет наибольшее количество возможностей, так как он никогда не выступает A (аккумуляцией). Функция зависит от предыдущего цикла, запомните обязательно:

- Если аккумулирует (A) — манипулирует (M).

- Если манипулирует (M) — дистрибуцирует (D).

Функции

Об уровнях открытия известно, что существует понятие New York Midnight Open (NYM) — уровень открытия дня по Нью-Йоркскому времени в 00:00 (07:00 по Мск). На рынке Forex он считается истинным уровнем открытия и используется как основной. Однако в “квартальной теории” этот уровень называется True Open (TO) или True Daily Open (TDO) и обычно совпадает с началом — 07:00.

Ещё одна важная составляющая теории, это так же следует заучить:

- В условиях бычьего рынка “умные деньги” накапливают позиции на покупку в диапазоне или ниже уровня открытия (TDO).

- В условиях медвежьего рынка “умные деньги” накапливают позиции на продажу в районе или выше уровня открытия (TDO).

Истинное открытие = . Это временно привязанные ценовые уровни, которые служат точкой отсчёта для начала цикла (или структуры PO3). Понимание концепции True Open позволяет ориентироваться в любой рыночной ситуации, независимо от наблюдаемого таймфрейма, благодаря чётко определённым временным точкам.

Истинное открытие цикла:

- (True Day Open) = Истинное открытие дня = 07:00.

- (True Session Open) = Истинное открытие сессии:

• Азия — 02:30 (по Мск)

• Лондон — 08:30 (по Мск)

• Нью-Йорк — 14:30 (по Мск)

• PM — 20:30 (по Мск)

Эту концепцию можно использовать как фильтр для выявления манипуляции (M) в структуре PO3. Для того чтобы манипуляция была значимой, она должна взаимодействовать с уровнем открытия. В идеале манипуляция после происходит в направлении, противоположном ожидаемому импульсу, согласно теории.

На примере графика выше мы ожидали нисходящее окончание дня. С точки зрения “квартальной теории”, “умные деньги” накапливают шортовые позиции в районе или выше уровня **TDO (07:00)**. Поскольку ** ** выступает зоной X, вход в шорт следовало искать во время манипуляции в ** ** выше уровня **TDO** и TSO. Далее цена поднимается выше **TDO**, манипулируя ликвидностью ** **, а затем взаимодействует с ликвидностью второго 90-минутного цикла Азии {Q2}, и мы могли определить ювелирный вход в сделку, зная, что алгоритм пойдёт закрывать ту самую ликвидность Азии, упрётся в FVG и даст медвежью реакцию.

Кстати говоря, при анализе не забывайте активно использовать и инструмент PD Array Matrix - механику расписывал здесь, крайне полезный инструмент и он входит в мою обязательную база анализа👇:

🏁Выводы:

“Квартальная теория (QT)” предлагает альтернативу классическому подходу к работе с сессиями. Она основана на разделении времени на циклы, в которых последовательно реализуются определённые функции доставки цены. В своей практике вы можете использовать как традиционные сессии с “киллзонами”, так и “квартальную теорию”, в зависимости от ваших предпочтений.

🎁 И в качестве бонуса, чтобы вы не занимались ручной разметкой графика, я предлагаю вам использовать коробку Ганна со следующими настройками:

Помни, трейдер, не в цене дело а во времени⌚️ Этим материалом я лишь ввёл вас в курс дел и основы теории QT, потому, я думаю, что в будущем я запишу серию видео уроков по квартальной теории и попытаюсь объяснить полностью механику работы, она имеет довольно много деталей, а знание того, что время фрактально, и умение делить его на несколько фаз - лишь верхушка айсберга, теория включает в себя многое, например отслеживание корреляций между активами и умение разбираться во фрактальных точках разворотов свингов (PSP) + определение дивергенций умных денег на разных активах, так же учитывая кварталы (SSMT). Квартальная теория это универсальный инструмент который отлично показывает себя на всех рынках, а для криптовалют, считаю, что всё только начинается, тк с каждый годом инструмент становится точнее из-за увеличивающейся ликвидности. Хорошего дня, до следующих встреч, надеюсь материал повысит ваши успехи в торговле 👋

Обучающий контент – Работа с Имбалансами (FVG)На каждом ТМФ цена может оставлять разные дисбалансы, и важно понимать, как правильно их использовать.

🔹 Что делать с имбалансами?

✅ 1D – Используем для поиска зон интереса, но не ищем точки входа (FVG слишком широкий, вход будет рискованным).

✅ 4H – Можно искать точки входа, но подтверждение берём на младших ТМФ (1H, M30, M15, M5, M3).

✅ 1H – Лучший ТМФ для работы с FVG! Часто встречается, работает в синхроне с M3 – именно там ищем ТВХ.

⚡ Самое важное – это контекст, но о нём позже!

📊 Пример работы с FVG на графике

1H Таймфрейм

1️⃣ После восходящего движения получили сильный импульс вниз со сломом структуры.

2️⃣ Оставили имбаланс (FVG).

3️⃣ Сделали тест FVG, образовав Inducement (ниже 0.5 уровня).

4️⃣ Вернулись к FVG и сделали ребалансировку (Full Fill).

5️⃣ Теперь нужно искать подтверждение на младших ТМФ.

5M Таймфрейм, на графике ошибка*

1️⃣ Перед Full Fill у нас была локальная восходящая структура. После Shift начинаем искать точку входа.

2️⃣ Тест уровня Shift, есть локальный имбаланс.

3️⃣ Вход в шорт, Stop-Loss за манипуляцию, Take-Profit на продолжение движения вниз (за ближайший лой перед FVG).

4️⃣ Перенос в безубыток после достижения первой FTA.

15M Таймфрейм – Закрытие сделки

📌 Закрылись по тейку с R:R = 1:6.2.

📌 При риске 0.5% – это +3.1% к депозиту!

🚀 Итог: Работа с имбалансами требует контекста, подтверждений и правильного выбора таймфрейма! 🔥

С чего начинается трейдинг?В данном ролике трейдер Игорь Арапов рассказывает про свой опыт в торговле , как он пришел в трейдинг , как обучался трейдингу, про свои результаты и экспертизу , так же рассказывает о своем ресурсе посвященному бесплатному обучению трейдингу - для начинающих и каким видом анализа пользуется и почему.

Заметка о Re-Raid. Когда тебя пересвипнёт? Сделка на 6800$.Показал заметку про логике ре-рейда. Когда можно ожидать пересвип и заработать на этом. Недавно закрыл шорт по евро суммарно на 6800$ (лайв+челленджи).

Делюсь от души, отрабатывала уже ни раз, пользуйся!

А ты ставь ракету, если полезно)

Полную логику сделки рассказывал в предыдущих планах на протяжении трёх видео еще до того, как всё случилось. Посмотри в прикреплённых